看好“少数赢家”投资机会 警惕流动性充裕带来交易拥挤

在高毅资产首席投资官邓晓峰看来,疫情最不确定的恐慌阶段已经过去,经济正处于底部逐渐向上走的阶段,目前市场最大的风险在于流动性充裕叠加市场一致性过强,带来部分交易拥挤,短期会有调整压力。

在投资机会上,邓晓峰强调,要能够跟上产业的变迁,跟上社会价值转移变化的步伐和脉络。他看好互联网对消费和娱乐行业影响,以及汽车电动化的机会;看好“少数赢家”的投资机会,在确定性高和隐含回报率超20%的基础上,会重点关注。

警惕流动性充裕带来交易拥挤

中国基金报记者:你认为疫情给经济和资本市场带来哪些影响?

邓晓峰:总体而言,疫情最不确定的恐慌阶段已经过去了。国内第一阶段冲击已经发生并且正在过去,海外发达国家的高峰也正在过去,经济处于一个从谷底逐渐往上走的阶段,但对中国外贸的影响可能还需要一两个月的时间来消化。

第二阶段的影响是对经济造成的连带影响和中期压力。这一次疫情导致的失业率快速上升和经济衰退、企业资产负债表恶化以致破产,以及社会总需求的损伤,要在未来几年才能慢慢消化,所以,未来经济的压力还是会存在。

对于中国而言,还有另外一种压力,即中美关系继续恶化,这在很大程度上也会影响跨国企业在华供应链的调整和布局。我们必须接受全球供应链慢慢开始调整的现实,这个过程可能会持续三到五年。此外,中美两国在技术领域的竞争对很多行业短期有负面影响,也可能让很多行业短期因国产替代带来需求方面的刺激和拉动,既有机会也有风险,需要慢慢地去鉴别和观察。

对于资本市场,我觉得今年市场的流动性非常好,尤其是疫情发生之后。但是,另一方面,企业盈利和经济下行的压力会非常大。从历史上看,这样的环境会让资本市场变得比较活跃。如果某些行业或公司有比较好的增长机会,因为有充裕的流动性,可能在资本市场上比较高效率地反映出来。但资金比较充裕的市场也可能在某些热点方向和局部反应过头,甚至出现泡沫,拉长时间看可能有调整压力,需要客观地评估和分析。

中国基金报记者:市场最大的风险在哪里?

邓晓峰:市场对经济下行其实是有共识的,在这样的经济压力下,今年还是一个结构性的牛市。从行业看,医疗、 TMT、消费仍然表现突出,这说明资本市场对经济下行的压力已经有了比较充分的预期。

从风险的角度讲,因为有比较充裕的流动性,市场一致性太强,交易行为过于拥挤。大家有共识性的这些公司今年以来的表现是不错的,但它们的估值普遍处于不便宜甚至非常昂贵的水平,这一类资产能不能持续地通过内生增长带来回报?如果不能,或者其估值水平过高,迟早会向均值回归。同时,今年行业ETF的快速发展,某种程度上会强化市场的短期风格,可能带来调整的压力。

关注“少数赢家”

重仓看确信度和隐含回报率

中国基金报记者:如何选择好公司、好行业,看哪些指标?

邓晓峰:选公司要结合两个维度:第一,自上而下的判断,这决定了你怎么分配精力和研究方向,要看行业空间、看需求,先有这些方向,才能找到公司。第二,自下而上的分析,要看企业之间的差异,看竞争结构会形成什么样的结果。

很多时候我们要清醒地认识到,行业是处于需求决定的阶段,还是供给决定的阶段。当行业处于增长的早期,通常是需求决定的阶段,这个时候投资是相对好做的,因为在满足需求的过程中,公司都能够获得成长。这是一个选赛道和周期判断的问题。当行业趋向于成熟时,往往是由供给决定的阶段,行业增速逐渐变慢,变成了一个“少数赢家”的游戏,这个时候优秀企业的优势会更大。

还有一种情况,如果一个行业的生意属性比较差,成为了一种标准品,且过了早期增长的阶段,在这样的行业上就可以相对少花一点时间,因为它不能做出差异化的产品,盈利水平往往也比较低。

不同的行业会有差异,但也有一些共性。首先是从需求的角度看,判断一个行业生命周期时,要判断它的容量有多少,处于生命周期发展的哪个阶段。渗透率是我们首要考虑的指标。其次,从回报率的角度,要看这个行业里的公司的资产回报率、毛利率,以及生意的属性和特点。我们把需求和回报率这两个基本点结合起来观察,然后再看企业之间是否差异,是否有优秀的管理层能够带来差异化。

中国基金报记者:选择行业时,你会更倾向于选择需求决定的阶段还是供给决定的阶段?

邓晓峰:最好的选择肯定是既处于需求决定的阶段,又处于供给结构变得非常清晰、壁垒非常高的阶段,如果同时满足这两个条件,就属于可以重仓的机会了,因为它既有长长的雪道,又有厚厚的坡。

如果没有同时满足这两个条件,我们往往还是在赢家比较清晰的时候下更大的注。需求决定的阶段是比较容易做投资的,但是你很难在单一个体上下重注,因为这时候赛马的结果还没有出来,还没有找到最后的赢家。

中国基金报记者:哪些因素会让你决定要重仓一只股票?它们的时间维度一般是多长?

邓晓峰:要从两个维度看,一是确信度,二是未来隐含的投资回报率。如果确信度很高,隐含回报率也很高,例如我们分析预估年化回报率20%左右,就比较容易把投资比例加上去。

关于时间维度,首先要看这个行业和公司未来3年能够发展到什么样的状态。在那个状态下,市场应该给它什么样的估值,再将这个估值跟现在的市值做一个比较,计算隐含的内生回报率是多少。如果分析出的复合回报率在15%以上,可能就是不错的机会。最好还要评估未来5年的情况,如果分析出的复合回报率达到20%,那它可能是很好的投资机会。

看好互联网消费和娱乐

以及汽车电动化的机会

中国基金报记者:具体看好哪些行业的投资机会?

邓晓峰:投资是往前看的。随着经济的发展,有一些行业会变得越来越大,在经济体的占比越来越高,投资机会肯定是越来越好。这是一个选题的问题,也是一个如何让投入产出更有效率的问题。

站在现在的时点,我们看到,互联网带来的产业影响和变迁毫无疑问是最大的。中国互联网电商、互联网娱乐在全球处于领先地位,而且行业仍然有空间。电商的渗透率和线下相比,还可以更高;互联网娱乐包括游戏、直播、短视频等,因为比美国更成熟,它的发展可能需要新的产品来驱动,机会还是非常多的。

这次疫情之后,最大的受益方之一就是在家消费,既包括线上消费,也包括娱乐游戏,这些行业从一季度的数据来看都有比较好的表现。而且,经过这一次的消费者教育之后,会有一轮加速的渗透和消费行为的改变。所以,互联网对消费和娱乐行业影响,这是最大的一块增量。

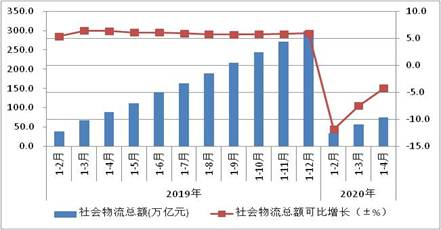

在家办公或网上办公是另一个受益方,如一些远程会议和远程办公软件得到了广泛运用,加速了中国办公线上化的过程,也会进一步推动云业务、软件业务的演进和发展。快递、物流行业在这次疫情中也体现出了重要性,疫情之后又表现出强劲的增长。

汽车行业作为全球最大的耐用消费品,正在向电动化和智能化过渡,这无疑会带来非常好的机会。

总之,我们可以很容易地找到推动全社会进步、全球总需求扩张的一些方向,而且这些方向最后也都是通过企业的行为来完成的,演变成为资本市场上的投资机会。(记者 房佩燕)