非公开发行优先股热潮重现 对股票有哪些影响?

统计显示,截至今年4月底,2020年新发布的以项目融资为目的的定增预案有192个,对应拟募资规模合计3366亿元。在再融资新规发布后的两个多月时间内,这么多上市公司抛出定增预案,这在前两年是不可能出现的。个人以为,在上市公司非公开发行热潮重现的背景下,也有必要对定增可能产生的后遗症提前进行防范。

今年2月14日,证监会发布了再融资新规。与2017年2月份的收紧不同,新规对上市公司再融资进行了松绑。比如降低了创业板上市公司再融资的门槛,取消了创业板公开发行证券最近一期末资产负债率高于45%的条件,也取消了创业板非公开发行股票连续2年盈利的限制;定增发行价格更加灵活,锁定期大幅缩短,且不再适用减持规定。此外,定增批文有效期从6个月延长至12个月。再融资政策大松绑,客观上为非公开发行重现热潮奠定了基础。

上市公司再融资主要包括公开发行、非公开发行、配股、可转债、优先股等方式,其中,非公开发行由于具备程序简单、费用低廉、易于成行等方面的特点,因而成为上市公司的最爱。从以往的统计数据看,定增融资占据上市公司再融资额的比例往往会超过90%。客观上,这也是近两个月来非公开发行再现热潮的根本原因。

再融资能够为上市公司解决资金上的需求,改善流动性,降低资产负债率。在提升业绩的同时,也能使投资者获得了丰厚的回报。这无论是对于上市公司而言,还是对于投资者而言,无疑是取得了“双赢”的结果。不过,在再融资政策松绑后,其所产生的后遗症却不可被忽视。

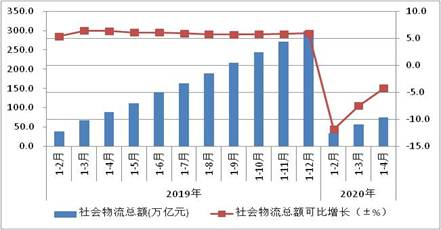

从客观上讲,相对于其他多种再融资的方式,非公开发行所产生的后遗症更应受到关注。由于采取非公开发行方式再融资的上市公司众多,而且非公开发行也更容易,因而非公开发行的融资额也往往是巨大的。比如2016年与2017年,上市公司非公开发行融资额都超过了万亿元,即使是在收紧后的2018年与2019年,非公开发行融资额也都超过了6000亿元。在再融资政策松绑的背景下,上市公司非公开发行的融资额再次突破万亿元大关将是非常有可能的,如此将给市场资金面形成巨大的压力。

在非公开发行再现热潮的情形下,非公开发行所产生的限售股也将会随之增加。限售股解禁,往往会对股价产生压力。某些上市公司限售股解禁时,其股价甚至会出现大幅下跌的走势,实际上也放大了该股的投资风险。非公开发行所产生的限售股解禁亦如此,流通的股份增多了,市场资金承接不力,股价下跌将难以避免。

此外,非公开发行不仅会给市场资金面造成压力,给股价形成压力,而且也会严重影响到市场的信心。个人以为,这亦是需要关注的焦点。市场信心受到影响,市场估值中枢将下移,反过来又会波及到上市公司再融资,从而对上市公司再融资产生负面效应。

基于非公开发行的上述后遗症,个人以为提前进行防范是非常有必要的。一方面,对于上市公司而言,如果现金流充足,就不要启动再融资。在这方面,投资者也可在召开股东大会时用“脚”投票以表明自己的态度。另一方面,监管部门也有必要启动事前、事中监管程序。以下发问询函,对某些再融资进行否决的方式,防止上市公司的滥融资行为,以创造一个干净的市场环境。