国寿安保基金:企业盈利改善增量资金流入

7月前半个月的快速上涨,奏响A股三季度运行的第一个乐章。随后一个月的反复震荡,则是第二个乐章。下一步,A股要唱什么调?

国寿安保基金认为,三季度经济将回到潜在增速附近甚至以上,增量资金将缓慢流入,股市的机会仍是结构性的,对许多行业不仅要“望得更远”,也要“瞄得更细”。

需求有限恢复或现“局部高温”

新冠肺炎疫情对外贸发展造成了巨大冲击,但我国出台的稳外贸政策措施,振奋了市场信心。整体上看7月中国经济出现了“结构性过热”情况,整体增长趋势向好,但弹度有所放缓,其中在部分结构上出现明显偏热的状态。例如7月单月出口数据显著超出预期,尤其是非防疫物资的传统机电产品出口显著增加,目前出口连续4个月正增长。另如7月国内投资端数据明显向好,地产投资进一步上冲,基建投资维持高位,而且随着后续水灾等因素逐渐弱化,基建投资仍有进一步上冲的可能。

同时也要看到,尽管有“局部高温”,但整体经济还有结构性压力,经济修复还是“进行时”,尤其是体现在消费需求上,目前单月的零售数据还在负增长区间,消费需求改善仍任重道远。

整体而言,7月经济数据基本与前期预期一致,基建和地产是国内支撑经济最强的力量,本月基建比预期弱一点,地产比预期强一点。

尽管结构性出现“过热迹象”,但整体宏观经济仍待进一步修复,“宏观强,微观弱”的大环境仍未改善,微观需求修复还较缓慢,经济内生动力如民间投资、制造业投资、消费数据尤其是非政策拉动的消费还有待修复,后续宽松政策还不会急于退出。三季度整体政策环境上,货币政策仍然维持相对宽松,主要看财政政策发力。

企业盈利改善增量资金流入

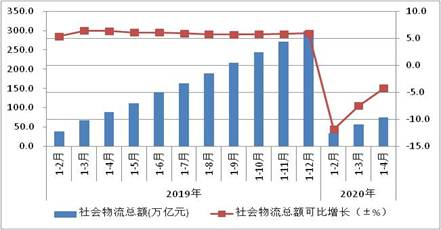

企业盈利在三季度会进一步修复加速,部分行业尤其是中下游制造业已经在高频数据中显现优势,而且大概率趋势会延续。同时部分行业尤其是服务业还有一些压力,需要一些时间逐渐修复。

估值是投资者最关心的数据之一。我们从三个维度来看:跨市场角度,A股仍处于相对合理状态,原因是全球经济更加低迷,海外市场估值更极端;跨资产角度,在7月上半月的快速上涨后,国内跨资产性价比已经回归中性;历史角度,目前主要板块估值均达到相对偏高的位置。超过一半的行业已经位于历史分位数的50%以上,但仍有一些行业处于明显低估状态。

增量资金是影响市场的另一个重要因子。7月初出现了排队开户的火爆场景,但这样的“脉冲式”增量并不是常态,增量资金的流入不会“得来速”,而是呈现缓慢增加状态。

“望远镜”加“放大镜”捕捉结构性机会

没有总量流动性宽松,但有增量资金的细水长流,A股的结构性行情还将延续。只有精耕细作,才会有“又好又多”的收获。

首先需要“放大镜”。经济结构性过热可能带来的传统周期细分机会,可以关注化工、铜、电解铝、玻璃、重卡等部分龙头公司,但全面配置相关行业的机会非常有限。其次要“望远镜”,很多行业需要更注重中长期景气度。

看好中游高端制造的重要机会,大概率集中在电子通信制造、电力设备制造、新能源汽车产业链、汽车零部件、军工等专业零部件制造,同时也可能向下游细分子领域扩散,关注传媒、计算机等行业。