改革换挡“冲击波”持续 信达证券上市途中生波澜

对于董事长肖林的辞任,信达证券内部则表示对公司上市并无影响。据21世纪经济报道记者独家了解,信达证券内部消息显示,肖林将返回中国信达继续工作。

AMC系券商信达证券上市途中又横生枝节。

近日,有接近信达证券消息人士向21世纪经济报道记者透露,公司董事长肖林已于10月20日突然辞职,该职位由母公司中国信达董秘艾久超兼任。这距离肖林担任信达证券董事长不过一年半的时间。

而据21世纪经济报道记者独家了解,信达证券内部消息显示,肖林将返回中国信达继续工作。

虽然仅任职一年半,但肖林在信达证券董事长任上曾与领导班子一起抛出“三年内实现A股上市”的规划,目前信达证券已处在上市辅导期,其推动的公司战略改革也至今余波未消。

改革换挡“冲击波”持续

2019年6月,中国四大AMC之一的中国信达换帅,原中国东方党委副书记、副董事长、总裁张子艾出任集团新董事长。与此同时,作为中国信达旗下关键券商子公司的信达证券董事长和总经理也双双更迭。信达资本董事长肖林将替张志刚,担任信达证券董事长;银河证券首席财务官祝瑞敏则“空降”接替于帆,担任信达证券总经理,此前她还曾在另一家AMC券商东兴证券任职过高管。

“肖祝”二人的到来被公司内部称作“带着任务来的”,两人很快全面调研了信达证券,在提出“三年内实现A股上市,做有竞争力的券商”长期战略构想的同时,信达证券的内部改革也正式开启。

据了解,2019年8月,信达证券正式撤销机构业务部,并将相应职能调整至新成立的战略客户部。而原先机构业务部负责的公募分仓和研究销售业务,则转移至信达证券研发中心。与此同时,信达证券还撤销了负责新三板业务的场外市场部。

组织架构的调整不免激起人员的更迭。

“去年调整以后公司就面临大规模的转岗和辞职情况。今年,资管部门在奖金发放后,有一波较大幅度的辞职,投行部门还算得上正常流动。人员变化最大的还属研发中心。”有信达证券内部人士表示。

“现在研发中心的情况是,如果你是一个老人,会觉得加入了一家新公司,因为周围的人你都不认识。原本的老员工大概只剩两成。”有接近信达证券的消息人士表示。

对于改革后内部人员流动频繁的情况,信达证券在内部表示,系员工能力提升后公司没有更多的高级岗位与之匹配。对此,上述接近信达证券的消息人士表示,薪酬与组织架构转变带来的换岗均是员工离职的原因之一,另外公司新引进的部分部门负责人也在管理能力上不能“服众”,加剧了离职情况。

正如上述消息人士所说,部门负责人及其他关键岗位更迭,也是信达证券此番改革的重头戏。

据21世纪经济报道记者了解,仅2020年上半年,信达证券就有4个关键岗位人选发生变化。

具体而言,信达证券法律合规部总经理李枫转任大和证券合规部总经理,由民生证券原投资经理王雪筠接手其岗位;信达证券办公室主任一职由信达证券财务会计部总经理崔玉红内部转任;信达证券风控部总监白江江入职星展证券任风控负责人。另外,信达创新投资有限公司副总经理吴国威也已离职。

相比之下,2019年信达证券中层岗位变动同样密集,仅信达证券总部内就有五个业务部门负责人或以上级别岗位发生变更,具体包括:公司首席信息官、研究开发中心负责人、计划资金部负责人、资产管理部事业部负责人、投资银行事业部负责人。

上述新负责人中,又以研发中心新任副总经理程远在公司内部引来最大争议。

公开信息显示,程远先后在东兴证券投资银行总部、东兴证券研究所、华泰证券研究所、东兴证券基金业务部有工作经历,并未在细分行业研究领域具有突出业绩,从未上榜过“新财富”等分析师评选,反而因在东兴证券时管理的公募基金业绩垫底,曾引来不小的舆论风波。

而改革中的信达证券研发中心,虽然整体流动频繁,但同时也获得了人员上的极大扩容。“目前包含销售后台在内,一共有70人吧,部门领导的意思是要扩容到120人。”上述接近信达证券的消息人士透露。

不过从内部人士看来,信达证券研发中心的扩容尚未给部门带来有力发展。

“买方研究行业属于严重内卷的行业。如果舍得砸钱,分分钟能招到一支队伍。但是在客户那里提供研究服务、积分入围、开户、再服务、打分,直到落实到佣金到账,一两年就过去了,没法短期见到业绩。”有了解分析师行业生态的业内人士表示。

而据消息人士介绍,扩容后的信达证券研发中心选择了“拿软佣”的方式,以求短期见到效益。

具体而言,由证券公司以自有资金交给研发中心,参与公募基金正在募集的基金产品,扩大基金募集规模、提升募集速度,以吸引社会资金参与。而在募集期结束后,公募基金则会返还券商的自有资金,并支付一部分佣金,这部分佣金即为“软佣”。

“收益并不从研发上来,拿软佣无疑是快速扩大效益的手段,但却不利于部门长期发展。”上述业内人士称。

业绩回稳,上市路径明晰

虽然公司内部动荡仍在持续,但2020年信达证券的业绩也确有了显著提升。

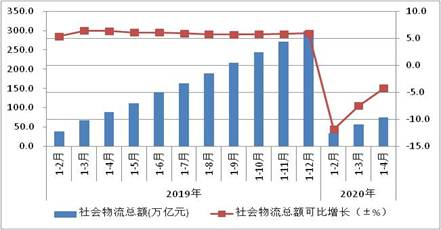

2019年,信达证券就已结束了持续多年的营收负增长局面。而据母公司财务报表数据显示,2020年上半年,信达证券实现收入15.70亿元,同比增长34.9%。

具体到各项业务中,公司证券经纪业务同比增长近9%,资管业务虽然仅实现4140余万元收入,但同比增长了46.2%。但上半年公司各项业务中表现最出色的还是投资银行业务,共实现收入2.64亿元,同比增长近300%。

“以往信达证券投行业务主要依赖与母公司间的协同业务,也就是中国信达不良资产处置带来的业务机会,投行主打债券项目。”有接近信达证券投行部门的消息人士介绍称,不过,2020年至今信达证券则是保荐并主承销了两单IPO项目,分别是在主板上市的和顺石油和在科创板上市的奥特维。另外在再融资业务上,信达证券也参与了两只可转债的主承销工作。“这对信达证券而言是很大的突破。”

从证券业协会公布的数据来看,2020年上半年信达证券实现投资银行业务收入2.66亿元,其中承销与保荐业务收入2.62亿元,分别排在行业的25位和24位。而2019年信达证券上述指标尚排在行业的49名和46名,公司2020年上半年投行收入超过2019年全年。

不过,据介绍,信达证券2019年新成立的战略客户部目前尚未成为利润部门。

“新部门主要进行战略客户的开发和集团协同。有些客户单靠某一个部门的力量是不足以服务的,需要调动全公司,包括公司高层的力量。”上述信达证券内部人员介绍称,未来希望留住客户资源,并为其提供全套的投融资、托管、交易服务。“不过目前业务还比较初级,还不是利润部门。”

与业绩同样值得关注的,还有信达证券的上市进度。2020年8月,信达证券母公司中国信达发布公告称,正考虑分拆旗下全资子公司信达证券及其附属公司在中国一家证券交易所独立上市。而信达证券则几乎在同时接受了中信建投的上市辅导,计划在主板实现上市。

“具体都在按进度走,没听说什么意外,年底有望结束辅导正式申请上市。”上述接近信达证券的消息人士称。

对于董事长肖林的辞任,信达证券内部则表示对公司上市并无影响。

“集团方面还是把信达证券市场化改革和上市当做重点。肖林董事长是启动了市场化改革进程,帮助公司扫清上市障碍。”信达证券在内部发文中指出。而接任肖林兼任公司董事长的中国信达董秘艾久超,其负责中国信达香港上市和对外信息披露和公司治理,对信达证券A股上市有推动作用。