发明专利造假?新益昌IPO"一波三折"

在70天内两次被上海证券交易所中止发行上市审核后,12月9日,深圳新益昌科技股份有限公司(以下简称“新益昌”)再次提交招股书(上会稿)。当日,上海证券交易所(下称“上交所”)科创板上市委员公告称,将于12月16日审核新益昌首发上会事项。

据此前上会资料,新益昌于2020年4月3日提交招股书说明稿,2020年7月22日,新益昌因保荐人、证券服务机构广发证券被中国证监会依法采取限制业务活动、责令停业整顿、指定其他机构托管或接管等监管措施且尚未解除,其科创板IPO遭上交所中止,此次中止于2020年9月29日恢复。不过,仅在恢复一天后的2020年9月30日,新益昌因申请文件中记载财务资料超过有效期而再被中止审核。直到此次,新益昌再次提交上会稿。

在新益昌“一波三折”的上市之路背后,时间财经留意到,新益昌还存在因违规延长员工工作时间多次遭行政处罚,公司业绩增长乏力,以及疑拟利用上市后募集资金解决公司遗留租赁无权属证明房屋等问题。此外,作为科创板申报企业,新益昌在今年4月递交的上市申报稿中并未获得发明专利证书,与《科创属性指引(试行)》中第二条“形成主营业务收入的发明专利5项以上”不符。

值得一提的是,尽管在此次最新提交的上会稿中,新益昌表示,截至2020年11月30日,公司拥有形成主营业务收入的发明专利为15项,形成主营业务收入的发明专利在5项以上。此外,公司已获得1项发明专利授权通知书。但其于今年10月至11月集中取得的多个发明专利,从申请日到公告日最短仅3个月。

对此,中国法学会会员、中国政法大学民商法博士、北京桦天律师事务所创始合伙人孙宏臣律师告诉时间财经,如果新益昌仅获得1项发明专利授权通知书,则只能认为仅获得1项专利授权,此外,他还表示“完成一个发明专利从申请到授权至少需要一年多的时间,而新益昌的多个发明专利只用3个月就获得授权,仅有理论上的可能性,在实践中几乎是不可能完成的。”

新益昌控股权是否清晰也遭到上交所质疑。2020年7月9日,上交所资料显示,2016年2月,新益昌实控人胡新荣将其持有的新益昌有限11.6%的股权以1元的价格转让给袁春莉,该等股权系宋昌宁让其配偶袁春莉代为持有。而据新益昌最新上会稿,宋昌宁为新益昌另一位控股股东、实际控制人。对此,上交所要求新益昌说明胡新荣4年前该笔11.6%股权转让的原因及合理性,以及是否存在纠纷或潜在纠纷,发行人控股权是否清晰。

此外,新益昌公司股权结构较为集中。胡新荣与宋昌宁的合作始于2000年,彼时,胡新荣系深圳市宝安区新安恒昌机电加工厂的经营者宋昌宁负责该加工厂的业务市场拓展。在两人共同努力下,新益昌规模逐渐扩大,为满足业务日益增长的需要,胡新荣、宋昌宁先后共同成立了深圳市宝安区新安益昌电子厂、深圳市益昌电子有限公司,于2006年6月共同创始设立新益昌。

招股书(上会稿)显示,新益昌此次发行新股数量不超过2553.36万股,拟募资5.52亿元。本次发行前,胡新荣、宋昌宁通过直接和间接持股的方式合计控制公司92.26%的表决权,为公司控股股东、实际控制人。其中,胡新荣通过直接和间接方式占本次发行前公司总股本的52.07%,宋昌宁发行前占股40.20%。如以此次发行不低于发行后公司总股本的最高25%计算,新益昌上市对应市值约在22.08亿元,胡新荣身家则达到11.50亿元,宋昌宁身家为8.88亿元。

资料显示,新益昌成立于2006年6月28日,公司主要从事LED、电容器、半导体、锂电池等行业智能制造装备的研发、生产和销售,为客户实现智能制造提供先进、稳定的装备及解决方案。2017年至2020年1-6月,新益昌实现营收分别为5.05亿元、6.99亿元、6.55亿元、3.22亿元;实现归属于母公司股东的净利润分别为5149.96万元、1.01亿元、8775.40万元、4250.62万元。据YoleDevelopment报告,2018年全球固晶机的市场规模为9.79亿美元,新益昌在全球的市场占有率为6%。

募资5.5亿

目前,新益昌主要根据客户个性化需求对产品进行研发、生产和销售,并提供售后服务,属于定制化成套装备。据招股书,在2017年-2019年,新益昌智能制造设备销售出库数量分别为3062、3667、3004台,入库数量3179、3866、3125台,相比2018年,新益昌主要产品出、入库数量已经大幅减少。其中,新益昌主要产品固晶机在2017年-2019年分别生产2669、3176、2711台,对应期末库存逐年升高,2017年-2019年当期期末库存分别为205、347、459台。与此同时,新益昌另外一大核心产品电容器老化测试设备近3年当期库存也大幅升高。此背景下,2017年-2019年,新益昌主要产品当期库存已经翻倍,同期,新益昌存货账面价值分别为3.37亿元、3.69亿元、3.45亿元,占流动资产的比例分别为56.35%、50.59%、46.46%,金额及占比始终保持在较高水平。

此外,新益昌还存在应收款项增长较快及回款率下降风险。2017年-2020上半年,新益昌公司应收款和应收商业承兑汇票的累计账面价值分别为1.51亿元、2.09亿元、3.05亿及3.60亿元,占流动资产的比例分别为25.32%、28.66%、41.13%、44.02%,金额和占比均较高。2017年-2020上半年,公司应收账款平均回款期分别为81.63天,85.71天,123.29天及162.16天,应收账款期后6个月、1年及2年内的回款率逐渐下降,公司应收账款余额中的逾期比例分别达到52.40%、49.24%、54.01%及65.62%。

在存货堆积,应收款占比升高及回款率期越来越长的的情况下,截至今年上半年,新益昌公司应收款和应收商业承兑汇票的累计账面价值达3.60亿元,新益昌此次募资5.52亿元是否有必要?

值得注意的是,目前,新益昌的主要经营场所为租赁所得,而相关租赁所得经营场所存在未取得权属证明问题。据招股书(上会稿)显示,在新益昌20项租赁物业中,除位于“中山市火炬开发区火炬路17号之二1楼101”该项外,其余租赁房屋均位于深圳且存在部分房屋租赁合同均未办理备案手续的情形。

不过,为进一步降低租赁未取得权属证明房屋的潜在经营风险,新益昌表示,公司全资子公司中山新益昌已取得中山市南朗镇(翠亨新区起步区)东三围23333.30平方米土地使用权,用于建设新厂并实施本次募集资金投资项目之―新益昌智能装备新建项目‖,该项目将主要用于新益昌现有生产资源转移及新增生产能力扩张。“于2020年建设完成后,公司租赁的未取得权属证明的房屋面积占使用房屋总面积的比例将进一步缩小,房屋租赁瑕疵对整体经营带来的风险将大幅降低。”

据招股书,新益昌此次将使用拟募集资金的绝大部分用于新益昌智能装备新建项目。新益昌是否存在借此次募集资金,来解决遗留租赁无权属证明经营场所的问题?

发明专利造假?

在今年4月3日递交的招股书(申报稿)中,新益昌曾表示,其是“LED智能制造装备领域为数不多走出国门、与国际一线同行竞争的企业。”此外,公司对MiniLED、MicroLED及超级电容器设备研发投入了大量研发人员和资金。从营收来看,新益昌运用核心技术生产的产品收入占全部营业收入比例较高,2017年-2019年核心技术产品收入占到总收入的比例分别为94.73%、98.14%和96.38%。

但上述招股书(申报稿)也显示,新益昌仅取得一项MiniLED相关的发明专利的《授予发明专利权通知书》,且该发明专利证书尚在办理中。招股书显示,新益昌拥有的专利与核心技术对应,应用到日常生产中并最终体现在产成品中,与新益昌的主营业务密切相关。

值得一提的是,据今年3月证监会发布《科创板首次公开发行股票注册管理办法(试行)》文件显示,作为在科创板申请上市的企业,必须满足形成主营业务收入的发明专利(含国防专利)在5项以上。也就说,属于专用设备制造业的新益昌,在拥有的专利与核心技术对应,且核心技术产品收入占总收入绝对比例情况下,今年4月前,新益昌并未取得一项发明专利。同期,同行业可比公司ASMPT的发明专利为615个,华冠科技则为28个。其中,从研发投入占营业收入的比例来看,新益昌2017年以来,一直远低于ASMPT和华冠科技。

对于发明专利较少的原因,新益昌在回复上交所问询函时曾解释为主要三点,即公司发展早期专利体系建设尚不完善,重视程度不足,导致提交的专利申请数量较少;其次,为了防范部分核心技术因为专利公开而引起技术泄露风险,经过论证不适于申请专利的核心技术,公司将其纳入了技术秘密保护范围内;第三,则是因为发明专利申请周期通常较长。

但12月9日提交的的招股书(上会稿)中,新益昌的部分发明专利从申请日到授权公告日仅3个月。比如一项名为由新益昌原始取得的发明专利“跳片自动安装机”,其申请日为2020年7月14日,授权公告日为2020年10月23日。另有新益昌申请的“自动去晶机及去晶方法”发明专利,申请日为2020年8月19日,授权公告日2020年11月20日。

招股书(上会稿)还显示,在2020年10月9日至11月20日的一个半月内,新益昌集中获得了14项发明专利的授权公告。在最新的招股书(上会稿)中新益昌也表示,截至2020年11月30日,公司已获15项发明专利,均为形成主营业务收入的专利。此外,公司已获得1项发明专利授权通知书。

“新益昌的上述表述,如不是其语言表达不清,则涉嫌误导宣传。”孙宏臣律师表示,在获得专利授权通知书,到专利行政机关登记和公告后,才能获得专利。如果其他所谓的“发明专利”仅是在申请过程中的话,则不能认为已经获得发明专利,其披露的信息不准确。据《专利标识标注办法》第七条规定:专利权被授予前在产品、该产品的包装或者该产品的说明书等材料上进行标注的,应当采用中文标明中国专利申请的类别、专利申请号,并标明“专利申请,尚未授权”字样。可见,专利权授权前,不能宣传为授权专利。

据招股书,2019年12月(申报前6个月内),李国军曾增资入股新益昌,持股比例为2.09%,李国军的增资价格为5.44元/股。时间财经留意到,2017年7月,新益昌曾以8.00亿元的投后估值曾引入投资机构洲明时代伯乐,本次增资的价格为15.20元/注册资本。于2019年10月加入新益昌的李国军,随后成为新益昌核心技术人员,但李国军控制的君智视觉、君越智能、君安智能(合并计算)报告期各期分别为新益昌第一大、第一大、第二大供应商,新益昌为其唯一客户。

不过,李国军入股新益昌后,李国军控制的上市三家企业虽仍处于存续状态,但已未有实际经营,新益昌也表示:“该等企业拥有的LED固晶机软件著作权已由公司收购,且工业相机软件著作权已无偿授权新益昌使用。”

盈利能力或不足

新益昌在回复上交所问询函时曾表示,2009年以来,公司LED固晶机业务发展迅猛,已逐渐替代原电容器老化测试设备的销售成为新益昌最主要的收入来源。但据新益昌招股书(上会稿),据法国市场研究与战略咨询公司YoleDevelopment发布的《2019年固晶机市场报告》,预计全球固晶机2018年-2024年复合增长率为6%,预计全球LED固晶机2018年-2024年复合增长率仅为2%。

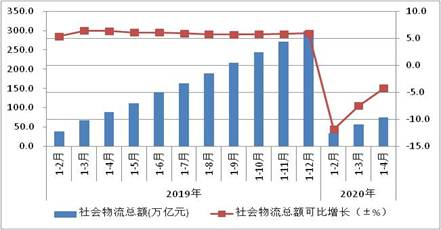

在此背景下,新益昌营业盈利能力或面临下降风险。招股书显示,2017年-2019年,公司营业收入分别为5.05亿元、6.99亿元、6.5亿元,归母净利润分别为5149.96万元、1.01亿元,8775.40万元。在2020年1-6月营业收入较上年同期增长0.01%的情况下,新益昌预计2020年度营业收入同比增长率为-0.81%至2.24%;归母净利润预计同比增长率为8.26%至13.95%;扣非净利润同比增长率则为-24.54%至-20.13%。同期,新益昌毛利率出现下滑趋势,2017年-2020年1-6月,公司主营业务毛利率分别为28.18%、32.22%、36.82%及33.95%。

此外,新益昌新产品拓展并不顺利。2017年-2020年上半年,其新产品MiniLED固晶机销售收入分别为281.90万元、5880.13万元、3740.73万元及2175.84万元,超级电容器老化测试设备的销售收入分别为0、83.76万元、150.00万元及245.1万元,收入占比较低且存在一定波动性。

而2017年至2020年上半年,新益昌销售费用率分别为5.54%、6.36%、5.93%及4.57%,扣除股份支付后管理费用率分别为2.30%、2.72%、2.74%及3.20%,远低于境内以及境外同行业可比上市公司水平。显然,公司可能会面临销售费用率和管理费用率低于同行业不可持续性的情况,从而对公司的盈利能力进一步产生影响。

值得一提的是,在内控风险上,近3年,新益昌多次收到相关单位的行政处罚。招股书(上会稿)显示,新益昌曾在2018年4月和2019年4月,均因延长员工作时间超过36小时,收到深圳市宝安区人力资源局核发的《劳动监察行政处罚决定书》,并两次被给与予警告的行政处罚。此外,2018年8月和2019年12月,新益昌两次因丢失发票,遭到国家税务总局深圳市税务局作出的行政处罚,而在2018年9月5日,新益昌还因2台金属压铸机的3个控制箱金属框架未接地保护,被深圳市宝安区安全生产监督管理局处罚。

针对上述相关问题,时间财经联系新益昌,截至发稿,未获答复。(武竹一)