营收下降三成 金融街净负债率持续高于100%

2020年,金融街扣非净利润在2019年下滑近4%的基础上继续大降九成,一朝退回16年前。净负债率虽有所改善,但依然未能达标。此外,其剔除预收款后的资产负债率亦出现上升苗头。

销售签约额创新高,扣非净利润却一朝退回16年前;货币资金同比增七成,现金短债比达标,但净负债率依然远高于100%。近日,金融街控股股份有限公司(下称金融街,000402.SZ)发布2020年年度报告,上演“冰与火”。

利润下降成为该份年报最值得关注的方面之一。数据显示,2020年金融街利润总额、归母净利润分别同比缩水39.47%、27.41%,扣非净利润则在2019年下滑近4%的基础上继续大降九成,甚至在去年第四季度出现超过2.4亿元的亏损。

《投资时报》研究员注意到,在金融街扣非净利润连续下降的情况下,2020年其多位高管的薪酬却一改过往两年的下降态势,与业绩呈反向变化。其中,公司董事长高靓的税后报酬由2019年的348.15万元上升至383.22万元,副董事长杨扬由269.1万元增至292.65万元,董事、总经理吕洪斌由341.18万元增至345.65万元。

在业绩下滑的同时,金融街还面临“三道红线”监管压力。2020年,其现金短债比上升至安全线以内,净负债率亦有所改善,但后者依然未能达标。此外,剔除预收款后的资产负债率亦出现上升苗头。

针对公司业绩、高管薪酬、“三道红线”等相关问题,《投资时报》研究员日前向金融街电邮沟通提纲,但截至发稿尚未收到公司回复。

营业收入下降三成

公开资料显示,金融街2000年在深交所上市,是一家以商务地产为主业、以开发业务和持有业务为双轮的大型开发运营控股公司。该公司以“深耕五大城市群(京津冀、长三角、珠三角、成渝、长江中游)中心城市,拓展环五大城市群中心城市一小时交通圈的卫星城/区域”为区域战略,四大产品包括商务地产产品、住宅地产产品、特色小镇产品、金融集产品。

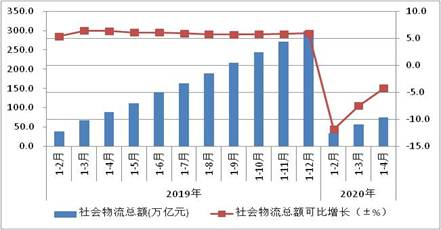

2020年,金融街实现销售签约额402亿元,同比增长26%。其中住宅地产销售签约额为339.1亿元,商务地产销售签约额为62.9亿元,分别增长27.48%、18.68%。

相较于签约额增长,营业收入的表现则截然不同。2020年该公司实现营业收入181.21亿元,同比减少30.79%,从增减幅上来看为上市以来最差表现。金融街表示,主要是由于受新冠肺炎疫情影响,公司房产开发业务和资产管理业务收入下降。具体来看,其房产开发业务实现营收158.13亿元,同比下降32.91%;物业出租业务实现营业收入16.69亿元,同比下降9.36%;物业经营业务实现营业收入3.26亿元,同比下降52.52%;其他业务收入同比增长262.2%至3.13亿元。

从地区上来看,北京、广州、上海和惠州地区的收入均有下滑。其中,广州地区营业收入同比下降43.13%至42.22亿元,是金融街除大本营北京外的第二大收入区域,占该公司总营收的23%左右。同时,广州地区亦是金融街第二大销售区域,2020年销售金额所占比例达到25.75%(含东莞、佛山、深圳)。

4月2日,广州市印发了《广州市人民政府办公厅关于进一步促进房地产市场平稳健康发展的意见》,提出一系列整治房地产市场秩序的措施。而在上个月,据多家媒体报道,为严防经营贷、消费贷等信贷资金违规流入楼市,广州多家银行严查购房首付来源,规定首付款必须确认为家庭自有资金,被称为“史上最严首付审核”。

广州楼市监管再升级,对近1/4收入及销售额依赖于该地区的金融街影响有多大?对于《投资时报》研究员提出的上述问题,目前金融街尚未予以回应。

扣非净利润与2004年相当

在营业收入下滑的同时,2020年金融街三大业务毛利率悉数降低。其中,营收贡献最大的房产开发业务毛利率为27.54%,较2019年降低9.22个百分点,金融街将其归咎于结算项目的结构性差异。物业出租业务毛利率为88.37%,降低2.97个百分点。物业经营业务毛利率为-22.66%,下降46.91个百分点。

此外,金融街对北京、天津、成都、佛山6个项目共计提了9亿元的存货跌价准备,占利润总额的比例高达26.01%,进一步侵蚀了利润。最终,金融街2020年利润总额为34.61亿元,同比下降39.47%;归母净利润为24.98亿元,同比下降27.41%。

而若扣除非经常性损益,金融街的表现更糟。2020年该公司非经常性损益(归属于公司普通股股东)高达22.1亿元,在归母净利润中的占比超过88%,其中包括与北京中信房地产有限公司以协商方式解除北京中信城B地块合作协议获得资金占用费28.57亿元。换言之,该公司大部分归母净利润来自非经常性损益。剔除非经常性损益后,其全年扣非净利润同比大降89.94%至2.88亿元,其中第四季度出现2.43亿元亏损,成为2016年下半年以来首个亏损的季度。

这是自2005年以来金融街年度扣非净利润首次低于3亿元,与2004年(2.86亿元)的水平相当。至此,金融街扣非净利润连续已第二年下滑,2019年同比降幅为3.91%。

净负债率持续高于100%

除了业绩下滑外,房企融资“三道红线”也是金融街需要面对的难题。

按照“三道红线”指标,剔除预收款后的资产负债率不得大于70%、净负债率不得大于100%、现金短债比不得小于1倍,否则债务融资将受到不同程度的限制。比照上述标准,金融街仍未全部达标。

根据金融街年报披露的数据计算,由于货币资金增加了70.64%,其现金短债比由2019年末的0.70倍提高至2020年末1.27倍,进入安全范围。

在资产负债率方面,截至2020年末,其单向剔除预收款后的资产负债率(即总负债剔除预收款)为68.3%,稍低于“红线”;若按严格口径计算,双向剔除预收款后的资产负债率(即总负债、总资产分别剔除预收款)为74.38%,超过70%的“红线”。而无论是单向剔除预收款还是双向剔除预收款,其2020年末的资产负债率均较2019年末有所上升。

压力最大的是净负债率。截至2020年末,金融街各项有息负债合计超过870亿元,而货币资金、股东权益分别为188.17亿元和398.05亿元。净负债率较2019年末有所改善,下降近16.5个百分点,但依然高达172.41%,仍大幅超越“红线”。根据Wind数据统计,从各年末数据来看,金融街的净负债率自2014年起便一直高于100%,2014年—2019年末依次为113.03%、162.19%、119.49%、150.82%、184.25%、188.87%。

对于“三道红线”,金融街表示,2021年将加强资金统筹和调度,重点把握好项目销售签约回款、新增项目投资、项目工程投资等大额资金收支关系,持续改善公司资产负债结构,力争三年将“三道红线”管控的核心财务指标全部达标。该公司能否实现预期目标,值得持续关注。(黄凤清)