2021年铁矿行业运行特点

一、国内钢铁生产强度降低,铁矿石和废钢资源增长较快

2021年1-12月份,全国粗钢产量10.33亿吨,同比减产3300万吨,下降3.0%。其中三季度同比下降15%,9、10和11月份同比降幅均超20%以上, 12月份降幅收窄至6.8%。

1-12月份,全国生铁产量8.69亿吨,同比减少3900万吨,下降4.3%。生铁产量连续八个月负增长。从统计数据来看,生铁降幅大于粗钢降幅,说明生铁对粗钢产量的贡献率下降,废钢对粗钢产量的贡献率上升,废钢消费继续增长。

1-12月份,全国铁矿石原矿产量98052.8万吨,同比增加11381万吨,增长9.4%,增幅连续四个月回落,10月、11月、12月出现负增长,主要是京津冀地区受冬奥会和环保管控,降幅比较大。

二、海外钢铁生产增长较快,铁矿石生产发运不及预期

全球经济强劲复苏,制造业快速恢复,建筑业生产活动加快,拉动全球钢铁需求快速增长,全球钢铁的生产与消费已经超过疫情前的水平。

1-11月份,全球粗钢产量17.53亿吨,同比增加7550万吨,增长4.5%,中国以外粗钢产量8.06亿吨,同比增加10090万吨,增长14.3%。其中,欧盟地区增长17.0%;北美地区增长17.8%;南美地区增长20.7%;非洲地区增长31.1%;亚洲地区增长1.3%;独联体增长6.8%。

前三季度全球高炉生铁产量10.15亿吨,同比增长3.4%;直接还原铁产量7635.2万吨,同比增长10.9%;全球前四大公司矿石产量8.29亿吨,同比增长0.6%;前10大铁矿企业产量10.57亿吨,同比增长3.7%。非主流中小矿山同比增长10.3%。

三、铁矿石需求高位回落,基本面逐渐宽松

1-12月份,累计进口铁矿石11.24亿吨,同比下降3.9%;12月末港口库存15626万吨,同比增长25.9%;钢厂库存10982万吨,同比下降4.2%;钢厂和港口合计铁矿石库存26607万吨,同比增长11.4%。

1-12月份,按照快报数据,国内生铁产量下降减少铁矿石消费量约6250万吨,而实际供给量下降了3000万吨左右,供给大于需求,供需基本面由整体偏紧转为宽松。

四、国内钢铁需求创新低,海外需求大幅增长

1-11月份国内粗钢表观消费量9.09亿吨,同比下降3.8%,钢材消费连续六个月负增长。

1-12月份,我国累计进口钢材1426.8万吨,同比下降29.5%;出口钢材6689.5万吨,同比增长24%,随着钢铁产品进出口政策的调整,钢材出口呈环比逐月下降趋势,出口品种结构优化,出口价格逐月上升。

1-12月份,全球粗钢增量0.75亿吨,除中国外的海外增量超过1亿吨,说明全球经济快速恢复,对钢材需求明显增长,特别是海外需求强劲增长,消费增量超过1.5亿吨,增幅超出预期。

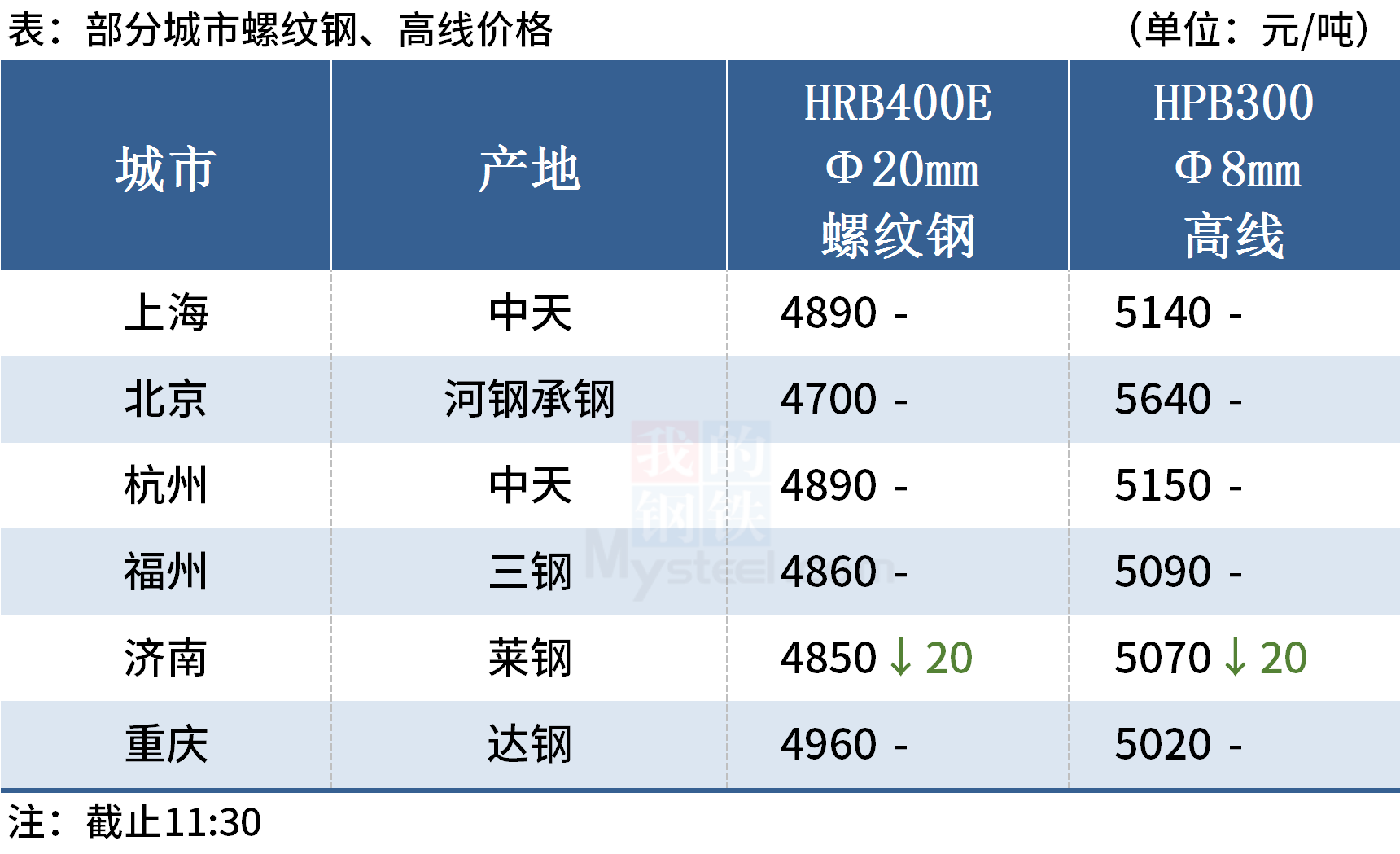

五、黑色产业链价格总体上涨,海外强于国内,原料强于钢铁

国内钢材价格波动上行,中国钢材价格指数连续17个月震荡上行,9月份创出新高后,四季度出现明显下滑。12月末中国钢材价格指数131.7点,同比上升5.77%。其中:12月末长材价格指数为137.27点,较上年同期上涨8.73%;板材价格指数为128.77点,较上年同期上涨2.01%。1-12月中国钢材平均价格指数142.02点,同比上涨34.52%。

受全球经济复苏以及货币宽松政策影响,国际钢材价格也呈现明显上升态势,升幅大于国内市场。11月末,CRU国际钢材综合价格指数322.3,同比上涨88.3%。其中:长材价格指数278.0,同比上涨68.1%;板材价格指数344.3,同比上涨97.9%。1-11月CRU国际钢材平均价格指数294.9,同比上涨94.4%,涨幅高于国内56.7个百分点。

受全球疫情、天气、港口泊位、矿山检修、复产项目和接替项目不及预期等因素影响,国际铁矿石供给端不确定性增加,矿山生产、港口发货恢复缓慢。而全球需求保持高增长,支撑铁矿石价格大幅上涨, 5月中旬普氏62%铁矿石价格指数上涨至233.10美元/吨,创历史新高。随后高位剧烈波动,并随矿山发货量增加、国内钢铁需求下降、粗钢产量压减、出口政策调整、疫情反复等因素影响高位跳水,9月中旬跌破100美元/吨,11月中旬跌破90美元/吨,创年内最低87.2美元/吨,1个季度左右的时间累计跌幅达到60%以上。

1-12月份,普氏62%铁矿石价格指数平均159.98美元/吨,同比上涨47.24%;铁矿石进口平均到岸价格164.26美元/吨,同比上涨55.26%。铁矿石价格升幅大于钢材20.74个百分点。

六、黑色产业链投资高位回落,上下游继续严重分化

1-12月份,钢铁冶炼及压延完成固定资产投资同比增长14.6%,其中民间投资同比增长22.2%。投资增幅连续9个月回落后略有反弹,投资强度处于历史高位。

1-12月份,铁矿采选业完成固定资产投资同比增长26.9%,其中民间投资同比增长21.9%。投资持续恢复,但投资强度处于相对低位。政策约束和许可手续复杂是投资不足的主要因素,造成新建大型矿山项目进度缓慢、资源接续工程和矿山技改项目进度不理想,严重影响国内矿山产能的释放。

七、黑色产业链效益整体恢复

1-11月钢铁行业实现营业收入8.84万亿元,同比增长35.3%;实现利润4152.9亿元,同比增长104.3%,营业收入利润率4.50%,同比提高1.45个百分点。

1-11月份,铁矿企业实现营业收入同比增长39.5%,利润总额同比增长114.3%,盈利能力明显增强。 (中国冶金矿山企业协会)