中长期供需矛盾累积 大宗商品价格上涨

去年新冠疫情袭击全球,大宗商品价格在二季度经历短暂大跌之后开启了强势上涨行情,很多商品价格达到甚至超过了上一轮牛市在2011年的高点。针对本轮商品行情产生的背景能否持续以及对宏观经济的影响,笔者作出如下分析:

本轮大宗商品价格上涨是多方面因素共振的结果,既有供应上的,也有需求上的,还有流动性层面的。既有中长期因素,也有短期因素。

供应面的因素有多年持续的供给侧结构性改革以及正在开始的碳减排政策。

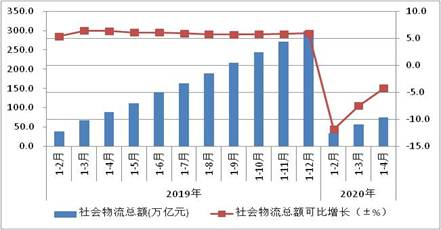

从需求层面来看,长期以来,市场都将大宗商品行业尤其是钢铁煤炭平板玻璃电解铝等视为产能过剩行业。但是在供应压制的情况下,最近五年需求一直在持续增长,从而量变不断积累改变了行业的供需格局。以钢铁为例,2020年我国粗钢表观需求预估在10.38亿吨,相对于2015年6.99亿吨的水平增长高达48.5%。全球钢铁产能利用率从2015年底65%左右的水平上升至82%。

所以,本轮大宗商品价格上涨可以说很大原因是中长期供需矛盾累积的结果,2020—2021年本轮行情是2016—2017年行业的延续。

展望后市,从政策角度看,大宗商品可能呈现高位振荡特征。首先是从流动性政策来看,随着美国通胀压力的不断上升,将逐步退出资产购买,货币政策恢复正常化是必然选择,这将限制大宗商品中长期涨幅。因为美国的货币政策当前依旧偏鸽派,政策转变的拐点依旧具有不确定性。

未来碳减排政策整体方向是供需双降,但是供需的节奏并不一定一致,从而导致大宗商品波动,但很难形成持续性行情。比如,钢铁产量肯定是要压减的,但是钢铁消费同样也会压减。经济结构的调整是必然的,向低碳方向发展,煤炭钢铁消费难以进一步增长。今年及明年可以预见的是,建筑业对于钢铁的需求趋于下降。

展望大宗商品供需,在总量层面和结构层面都将有一些变化。从总量层面来看,随着大宗原材料生产供应国疫情得到逐步控制,大宗商品供应有望提升。而从总量需求来看,大宗商品需求快速增长的态势有望缓解。国内建安类投资增速呈现缓慢走弱态势:5月地产投资两年复合增速由10.2%小幅回落至9.1%,基建投资两年复合增速由3.8%降至3.4%。出口在连续高景气度后,5月数据出现一定边际走弱迹象:5月出口增速3个月移动平均增速出现回落迹象,由4月52.8%降至30.2%。与之对应,5月出口交货值两年复合增速亦有所走弱。5月3个月移动平均新出口订单指数由去年12月底的51.3%落至荣枯线下方。

从结构层面来看,建筑业走弱,制造业稳定,第三产业逐步回升。美国耐用品消费见顶,服务业消费逐步提升。从而使大宗商品板块黑色金属及有色金属需求相对走弱,能化板块及农产品板块需求相对提升。

从中长期因素看,大宗商品价格高位短期内很难根本扭转。上游行业资本开支不足的格局依旧没有明显改善,今年一季度上市公司口径上游资本开支增速依然维持在负增长区间(-2%),石油天然气行业上游新项目资本开支在2014年后也由于油气价格低迷、ESG的影响而显著减少。

综合来看,供需最为紧张的时候已经过去,大宗商品结构也将由黑色金属及有色金属向能化和农产品板块转变。但是由于中长期因素以及上下游产业周期因素,大宗商品供需难以得到根本扭转,大宗商品价格可能进入高位振荡以及板块分化的格局。(康妮)