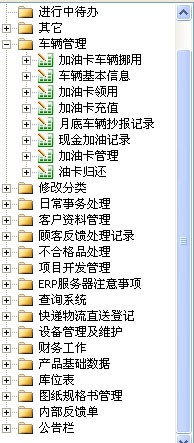

上市半年最高涨30%,公募REITs实力秒杀股票?

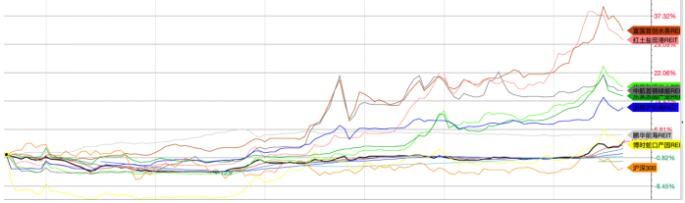

最近第二批公募REITS被机构一抢而空,为何这么抢手?看看上市半年第一批公募REITs的走势你就明白。

数据来源:wind 统计日期:2021.6.21-2021.12.21

上市半年以来,这批公募REITS表现可谓逆天,其中表现最好的富国首创水务REITS涨幅超过30%,而同期沪深300涨幅为负值。

招商蛇口产业园、苏州工业园、普洛斯仓储物流、广州交投广河高速公路……看了这几个REITS名字就知道,这都是投资于公共设施的项目。特点都是前期投入巨大,建成后能产生源源不断的现金流,并且收入相对而言是可预期的。REITS的特点又强制要求项目利润的90%必须给投资人分红,这就让它成为理想的生息资产。这种类似债券的特性,让REITS很受稳健型投资者的欢迎,也包括保险资管这类机构。

除了强制分红,REITS还可以在二级市场交易,整体资产的增值让REITS同时又具备一定的股票性质,长期来说比债券更能抗通胀。

此外,REITS最终收益取决于项目本身的管理,因此跟股票和债券的关联性较弱,是能有效平衡股债风险的另类资产。斯文森组合、全天候组合一般会建议配5%-15%的REITS

REITS的投资有一个原则,就是分散。一个REITS分散于多个项目,投资者也最好分散投多个REITS。

当然,国内市场是2021年才有正式的REITS上市,并且底层资产仅限于国内的公共设施,选择偏少,整体还是起步阶段,我们不妨对比下其他国家成熟的REITS市场,比如亚洲第二大REITS市场的新加坡。

新加坡REITS市场有十多年历史,目前上市的有43只,平均股息收益率为6.2%。第一大优势就是地产种类繁多,范围遍布全球,比如海内外的商场、办公楼、学生公寓、医疗保健地产等等,尤其还有不少是中国人耳熟能详的,比如北京华联、凯德中国、砂之船奥特莱斯等。以砂之船房地产投资信托为例,旗下的砂之船奥特莱斯分别位于重庆、昆明、合肥、璧山四个地区,今年以来分别于3月、6月、9月、12月派息。如果按照年初买入价计算,持有一年分红率为9.4%,此外资产价格还上涨了接近10%(截至12月21日),可以说是相当有吸引力了。当然,这也是这几家奥莱经营绩效较高的体现。

新加坡REITS相关品种也非常丰富,投资者除了直接投资REITS,还可以投资REITS的ETF(指数基金),在节省自己挑选REITS的麻烦外,还有几个好处,比如:

更低的交易成本和更窄的买卖价差,这点主要是因为REITS的交易量较小;

机构会根据组合内REITS的情况做调整,有专业化的管理;

比单个REITS更加分散多元。

对于专业的投资者,新交所还提供了一批房地产信托指数期货,交易时间可谓超长待机:每年除了1月1日,每天都开市。对于需要对冲风险的投资者来说,是一个可用性很强的工具。

无论是出于资产配置的需求,还是对高分红的投资品感兴趣,新交所的REITS是一个非常值得考虑的品种,此外,新加坡本身也是一个非常成熟和规范的市场。当然,REITS虽然波动低于股票,但并非没有波动,部分地产受疫情影响,未来租金收入可能降低,这也会影响到REITS本身的走势。投资前应仔细研究。

而国内REITS虽然刚刚起步,但相信随着前两批REITS的赚钱效应逐渐显现,会受到越来越多投资者追捧,公募REITS将会迎来迅猛发展。来源 极客网

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。