俄乌冲突对黑色产业链影响几何?

华宝证券发布研究报告称,预期我国从俄罗斯进口的动力煤和炼焦煤规模和占比或将延续上升态势。目前国内钢铁市场供需两端整体仍然偏弱,但下游部分行业需求(基建)景气度边际改善;原材料端铁矿价格进入偏弱态势,行业进入新周期(控碳+超低排放+兼并重组+不鼓励出口),竞争格局改善,供给调整能力增强。

报告指出,乌克兰和俄罗斯是全球黑色商品的重要供给国;乌克兰铁矿石含铁储量为23亿吨,占全球2.7%;俄罗斯铁矿石含铁储量为140亿吨,占全球16.5%。但两国铁矿石出口在全球贸易占比较低分别在2.28%和1.28%。乌克兰已探明煤炭储量为343.75亿吨,占全球3.2%。俄罗斯已探明煤炭储量为1622亿吨,占全球15.1%。俄罗斯是全球重要的煤炭出口国,2020年出口金额达149亿美元;乌克兰煤炭出口量少。

乌克兰钢铁出口依赖度高,出口占钢铁产量比重约74.3%,其中欧盟是重要出口区域;我国从乌克兰球团进口规模大,2021年进口387.6万吨,占比17.2%。俄罗斯钢铁出口规模大,2015-2019年,俄罗斯年度钢铁出口量在2300-2800万吨;我国从俄罗斯进口动力煤和炼焦煤规模和比重提升,且炼焦煤进口占比较高。

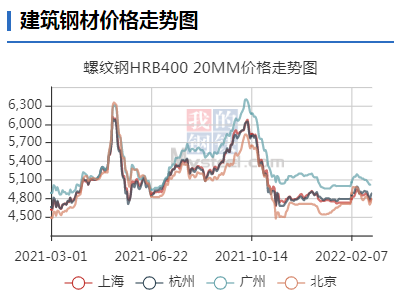

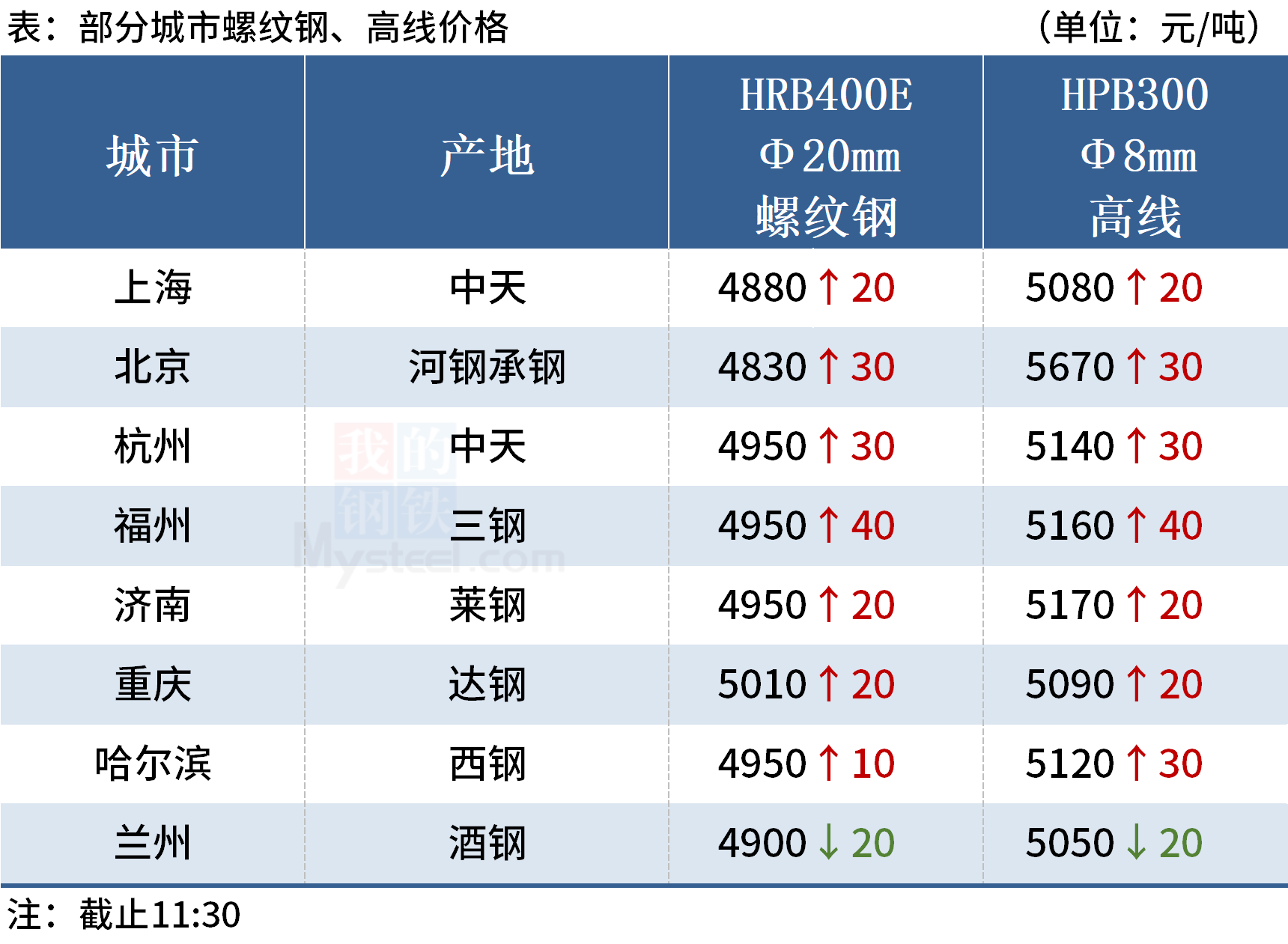

钢材供需海外趋紧、国内钢价间接或有支撑。欧盟是乌克兰和俄罗斯钢铁产品出口的重要目的地;2021年7月以来,欧盟钢价有大幅回落,目前欧盟经济体的制造业PMI指数处在高位,俄乌冲突对乌克兰钢企生产贸易有较大影响,金融制裁对俄罗斯与欧洲出口贸易有冲击;俄乌两国钢材出口的受阻,将推动海外、尤其是欧盟地区钢材供需的趋紧;受此影响,欧盟钢价或有回升。考虑到目前国内螺纹钢、中厚板、热轧板、冷轧板与欧盟存在183美元/吨、314美元/吨、357美元/吨、319美元/吨的价差,内外价差或将加大,对国内钢价将有很好支撑。

我国从俄罗斯进口的动力煤和炼焦煤规模和占比或将延续上升态势。中俄贸易可以采用人民币结算,绕过SWIFT系统,贸易渠道的直接影响有限;欧美金融制裁导致俄罗斯与欧洲国家间的黑色系产品出口受阻,或将间接驱动俄罗斯黑色系产品出口转向中国;我国从俄罗斯进口的动力煤和炼焦煤规模和占比或将延续上升态势,对下游钢企原料成本或有一定缓解。(华宝证券)