内蒙古自治区一季度能源市场价格监测情况出炉 能源价格持续温和上行

2022年一季度,我国能源保障能力持续提升,内蒙古自治区主要能源价格较2021年四季度均有所回落,但受冠肺炎疫情和地缘政治冲突对能源供应和能源进口价格带来的影响,我区(内蒙古自治区,下同)能源价格水平仍高于上年同期。

一,我区能源市场价格监测情况

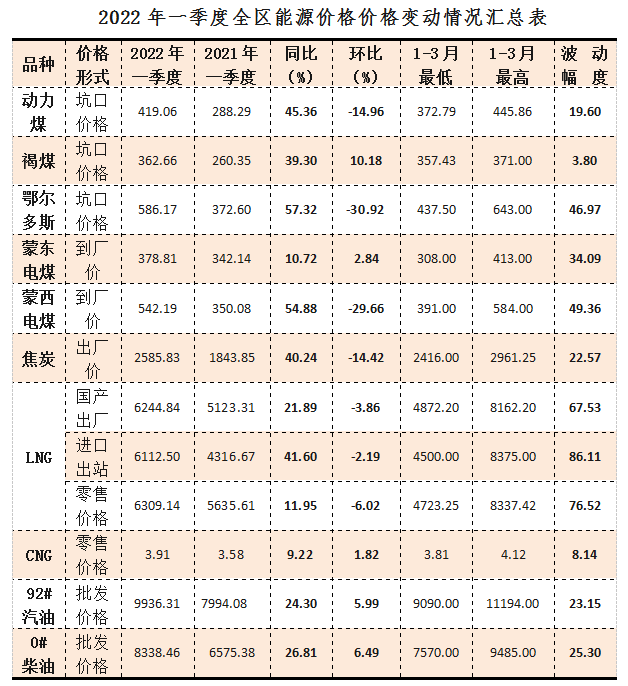

一季度,我区能源价格高位波动,动力煤坑口价格、电煤到厂价格、成品油批发价格、CNG零售价格持续温和上行,焦炭、LNG价格先降后涨。

(一)动力煤坑口价格

一季度,煤炭生产企业深入落实煤炭增产保供任务,煤炭供给有效增加,全国煤炭产量同比增长10.3%。在供应能力持续提升的保障下,我区动力煤价格总体继续向合理区间回归,价格波动幅度更加温和。一季度,全区动力煤平均坑口价格为419.06元/吨,与2021年四季度相比(下称环比)下降14.96%,与2021年一季度相比(下称同比)上涨45.36%。分时段来看,1月份,受印尼出口禁令影响,动力煤价格在2021年年底低位小幅上涨,此后在阶段性低温天气、进口煤价格倒挂等因素的影响下,动力煤价格连续微幅上行,至3月底,全区动力煤平均坑口价格为445.43元/吨,较年初上涨19.49%。

分地区来看,东部地区褐煤、鄂尔多斯动力煤价格均表现为上行走势,至3月底,东部褐煤、鄂尔多斯动力煤平均坑口价格分别为每吨371.00元、641.50元,较年初分别上涨3.80%、46.63%。一季度东部地区褐煤平均价格为362.66元/吨,环比上涨10.18%,同比上涨39.30%。西部鄂尔多斯市动力煤坑口平均价格为586.17元/吨,环比下降31.66%,同比上涨57.32%。

(二)电煤采购价格

一季度,电煤采购价格先涨后稳,蒙西地区电煤综合采购价格542.19元/吨,环比下降29.66%,同比上涨54.88%;蒙东地区电煤综合采购价格378.81元/吨,环比上涨2.84%,同比上涨10.72%。

(三)焦炭价格

一季度,焦炭价格呈“涨降涨”的N字型波动走势。1月份,在钢厂普遍复产需求拉动和炼焦煤价格上涨的成本推动下,焦炭价格小幅上涨,2月上中旬受春节假期、疫情和环保等因素影响,价格连续回落,2月下旬开始在钢厂复产及补库需求强势拉动下,价格连续回升,至3月底焦炭价格涨至2815.50元/吨,较年初上涨16.34%。一季度,全区焦炭平均价格为2597.46元/吨,环比下降12.89%,同比上涨40.48%。

(四)天然气价格

一季度,天然气价格走势呈现三个特点:一是价格走势反常:进入一季度后,随着气温回暖,天然气市场供需缺口减少,价格应逐月下行,但春节假期结束后,在强劲需求、液厂液位较低、原料气竞拍价格上涨等因素的共同推动下,天然气价格大幅快速上涨,单周最高涨幅达44.95%,LNG出厂价格、零售价格先后涨至8000元/吨以上高位,3月份后随着天气回暖和原料气价格回落,天然气价格有所回落,但受俄乌冲突影响,国际气价高位支撑,3月份我区天然气平均价格水平仍维持高位徘徊;二是价格中枢抬升:一季度,我区天然气平均价格水平大幅高于上年同期。1-3月,国产LNG平均出厂价格、进口LNG平均出站价格、LNG平均零售价格、CNG平均零售价格同比分别上涨21.89%、41.60%、11.95%、9.13%;三是价格倒挂:一季度,LNG市场表现出典型的买方市场行情,在1月底2月初、3月中上旬均出现连续2-3周零售价格倒挂的现象。同时,3月份以后,国内外LNG价格差由正转负,且价差逐渐拉大,至3月底国产LNG出厂价格比进口LNG出站价格低884元/吨。

一季度,国产LNG平均出厂价格、进口LNG平均出站价格、LNG平均零售价格、CNG平均零售价格分别为6244.84元/吨、6112.50元/吨、6309.14元/吨、3.91元/立方米,环比,LNG平均出厂价格、进口LNG平均出站价格、LNG平均零售价格分别下降3.86%、2.19%、6.02%,CNG零售价格上涨2.14%;同比,国产LNG平均出厂价格、进口LNG平均出站价格、LNG平均零售价格、CNG平均零售价格分别上涨21.89%、41.60%、11.95%、9.13%。

(五)成品油价格

一季度,受地缘政治事件影响,国际油价屡创新高,按照成品油调价机制,我区成品油价格连续6次上调,至3月31日,92号汽油、95号汽油、0号柴油、-35号柴油平均批发价格分别涨至每吨11194元、11827元、9485元、10908元,汽、柴油价格较年初分别上涨23.15%、25.30%,同比汽、柴油价格分别上涨33.76%、37.17%。

二、二季度我区能源价格预测

二季度,受地缘政治因素及疫情影响,预计国际能源价格维持高位上行走势,由于我国原油和天然气对外依存度较高,二季度能源价格仍有一定上行压力,但随着我国主要能源产品产量持续增加及煤炭市场价格调控措施的深入推进,能源价格总体走势将相对温和。分品种来看:

(一)煤炭价格

供应方面。一季度,我国生产原煤10.8亿吨,同比增长10.3%,按照4月20日召开的国务院常务会议,今年将新增煤炭产能3亿吨,预计二季度煤炭产量将延续当前较高水平。虽然一季度煤炭进口量同比减少24%,但由于进口量占我国煤炭总比例已不足5%,进口量的变动对煤炭供应的总体影响逐步减弱。

需求方面。3月份以来,受国内疫情多发及国际地缘政治事件的影响,经济运行遇到更大不确定性和挑战,发电量同比增速放缓,同时清洁能源发电增速不同程度加快或由降转升,3月份火电发电量由1-2月份的同比增长4.3%转为下降5.7%。受疫情冲击,二季度经济需求预期转弱,同时水电出力增加,火电发电需求同比或将延续弱势。

价格预期。国家发改委印发的《关于进一步完善煤炭市场价格形成机制的通知》将于5月1日起正式执行,煤炭价格调控目标明确,为政府价格调控监管划定了边界线,也为资本设定了“红绿灯”,有利于稳定市场预期,压缩投机炒作空间,能够有效防范投机资本恶意炒作。

综合判断,二季度煤炭市场供强需弱,且价格预期稳定,炒作空间有限,价格总体将在合理区间波动运行。

(二)焦炭价格预测

从需求端来看,二季度钢厂将逐渐复工,焦炭需求预期增加,由于钢厂、焦炭生产企业库存同比普遍较低,焦炭补库需求强烈,二季度焦炭需求将较为集中,推动焦炭价格上行。在原料供应端,国产供应不足,进口蒙古焦煤受疫情影响通关量有限。综合判断,二季度在需求和成本的推动下,焦炭价格仍有进一步上涨的可能。

(三)天然气价格预测

供应方面:国产天然气产量持续增加,一季度,我国生产天然气569亿立方米,同比增长6.6%,几大石油公司持续推进勘探开发七年行动计划,预计二季度国产气持续保持同比增加走势。

需求方面:随着供暖季结束,二季度中国天然气市场进入传统淡季,叠加疫情及高气价影响,终端需求增速预期放缓。

进口方面:新签订的LNG中长协合同已经开始履约,LNG接收站项目亦加快推进中,二季度进口量将持续对国内市场进行补充,但受国际石油价格上涨的影响,预计LNG进口价格仍维持高位。

综合来看,二季度天然气国内外供应持续增加,进口价格高企,但需求减少,预计价格总体下行,价格中枢仍将高于上年同期。

(四)成品油价格预测

二季度,地缘政治因素及其带来的后续问题将继续影响国际原油市场供需,欧美对俄罗斯的制裁将进一步减少俄罗斯原油供应,为原油价格提供支撑,但疫情、地缘政治不确定性亦减少原油需求,由于原油的金融属性,二季度原油价格还将高位大幅波动,进而影响成品油价格高位调整。