10月份国内市场钢材价格由升转降后期将呈窄幅波动走势

10月份,国内市场钢材需求趋缓,钢材价格由升转降。随着天气转冷,后期市场需求还将有所下降,但钢铁产量也将有所减少,市场总体平稳,钢材价格将呈窄幅波动走势。

一、钢材价格由升转降

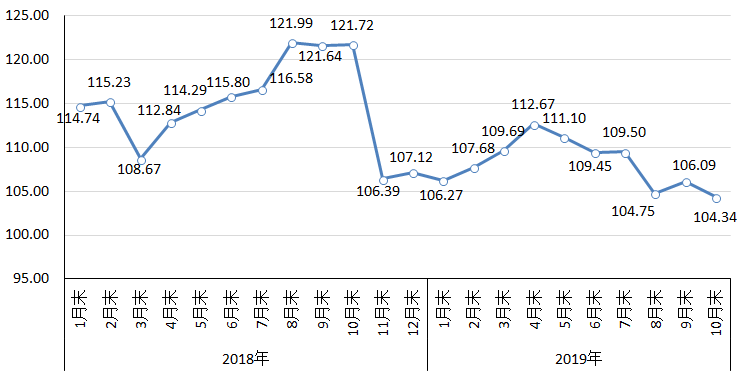

10月末,钢铁协会中国钢材价格指数(CSPI)为104.34点,环比下降1.75点,降幅为1.65%;同比下降17.38点,降幅为14.28%。(见下图)

中国钢材价格指数(CSPI)走势图

从全月情况看,10月份中国钢材价格指数(CSPI)平均值为108.15点,比9月份下降0.43点,降幅为0.39%。

1、长材、板材价格均环比下降,板材价格降幅大于长材

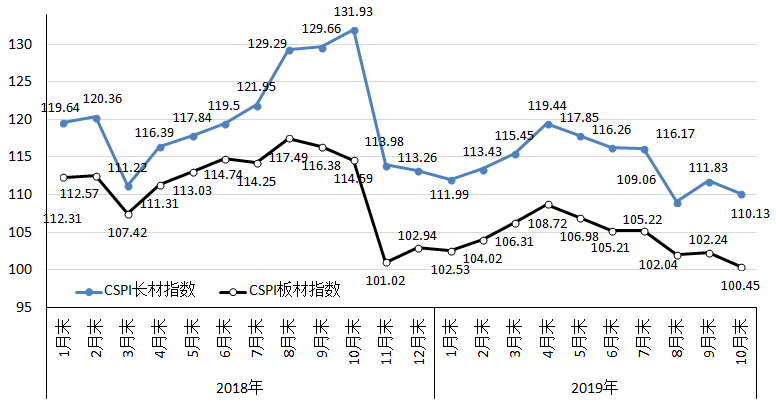

10月末,CSPI长材指数为110.13点,环比下降1.70点,降幅为1.52%;CSPI板材指数为100.45点,环比下降1.79点,降幅为1.75%;板材价格降幅比长材高0.23个百分点;与去年同期相比,长材价格指数下降21.80点,降幅为16.52%;板材价格指数下降14.14点,降幅为12.34%。(见下图、表)

CSPI长材和板材价格指数走势图

中国钢材价格指数(CSPI)变化情况表

|

项目 |

10月末 |

9月末 |

环比升降 |

幅度(%) |

上年同期 |

同比升降 |

幅度(%) |

|

综合指数 |

104.34 |

106.09 |

-1.75 |

-1.65 |

121.72 |

-17.38 |

-14.28 |

|

长材指数 |

110.13 |

111.83 |

-1.70 |

-1.52 |

131.93 |

-21.80 |

-16.52 |

|

板材指数 |

100.45 |

102.24 |

-1.79 |

-1.75 |

114.59 |

-14.14 |

-12.34 |

2、主要钢材品种价格变动情况

10月末,钢铁协会监测的八大钢材品种价格均有所下降。其中高线、螺纹钢、热轧卷板、冷轧薄板和镀锌板价格由升转降,环比分别下降89元/吨、62元/吨、81元/吨、39元/吨和53元/吨;角钢、中厚板和热轧无缝管价格继续下降,环比分别下降44元/吨、60元/吨和97元/吨。(见下表)

主要钢材品种价格及指数变化情况表

单位:元/吨

|

10月末 |

9月末 |

价格 升降 |

指数 升降 |

升降幅(%) |

||||

|

价格 |

指数 |

价格 |

指数 |

本月 |

上月 |

|||

|

高线6.5mm |

3991 |

114.43 |

4080 |

116.98 |

-89 |

-2.55 |

-2.18 |

3.50 |

|

螺纹钢(钢筋)16mm |

3728 |

106.28 |

3790 |

108.03 |

-62 |

-1.75 |

-1.64 |

3.38 |

|

角钢5# |

4026 |

113.47 |

4070 |

114.72 |

-44 |

-1.25 |

-1.08 |

-0.51 |

|

中厚板20mm |

3757 |

105.28 |

3817 |

106.94 |

-60 |

-1.66 |

-1.57 |

-0.26 |

|

热轧卷板3.0mm |

3721 |

96.95 |

3802 |

99.05 |

-81 |

-2.10 |

-2.13 |

0.13 |

|

冷轧薄板1.0mm |

4318 |

91.71 |

4357 |

92.53 |

-39 |

-0.82 |

-0.90 |

0.55 |

|

镀锌板0.5mm |

5008 |

96.91 |

5061 |

97.94 |

-53 |

-1.03 |

-1.05 |

0.14 |

|

热轧无缝管219*10mm |

4763 |

95.17 |

4860 |

97.10 |

-97 |

-1.93 |

-2.00 |

-0.29 |

3、各周钢材价格指数变化情况

10月份钢材价格走势总体呈窄幅波动走势。其中10月第二周,钢材价格指数小幅上升,第三、四周有所回落;11月第一周,钢价继续小幅回落走势,第二、三周小幅回升。(见下表)

中国钢材价格指数(CSPI)各周变化情况表

|

项目 |

9月末 |

10月 |

11月 |

|||||

|

第一周 |

第二周 |

第三周 |

第四周 |

第一周 |

第二周 |

第三周 |

||

|

综合指数 |

106.09 |

国庆 假期 |

106.16 |

105.00 |

104.34 |

104.28 |

104.87 |

105.09 |

|

长材指数 |

111.83 |

112.32 |

110.82 |

110.13 |

110.23 |

111.24 |

111.74 |

|

|

板材指数 |

102.24 |

101.98 |

101.03 |

100.45 |

100.25 |

100.56 |

100.54 |

|

4、主要区域市场钢材价格变化情况

据钢铁协会监测,10月份,CSPI全国六大区域市场价格指数均由升转降。其中:西南地区降幅较大,环比下降1.94%;中南地区降幅较小,环比下降1.32%;华北、东北、华东和西北地区降幅分别为1.69%、1.36%、1.70%和1.87%(见下表)

CSPI分地区钢材价格指数变化情况表

|

CSPI 分地区指数 |

10月末 |

9月末 |

指数升降 |

环比幅度(%) |

|

|

本月 |

上月 |

||||

|

华北地区 |

103.05 |

104.82 |

-1.77 |

-1.69 |

0.58 |

|

东北地区 |

101.79 |

103.19 |

-1.40 |

-1.36 |

0.86 |

|

华东地区 |

105.72 |

107.55 |

-1.83 |

-1.70 |

1.62 |

|

中南地区 |

108.36 |

109.81 |

-1.45 |

-1.32 |

1.53 |

|

西南地区 |

106.36 |

108.46 |

-2.10 |

-1.94 |

1.54 |

|

西北地区 |

105.19 |

107.19 |

-2.00 |

-1.87 |

1.42 |

10月份钢材市场需求趋缓,尽管钢铁产量也有所减少,但钢材市场总体供大于求态势仍较明显,钢材价格由升转降。

1、主要用钢行业增速回落,钢材需求呈趋缓态势

据国家统计局数据,1-10月份,全国固定资产投资(不含农户)同比增长5.2%,增速比1-9月份回落0.2个百分点。其中基础设施投资增长4.2%,增速比1-9月下降0.3个百分点;全国房地产开发投资同比增长10.3%,比上月下降0.2个百分点。其中房屋新开工面积增长10%,增速比1-9月上升1.4个百分点;10月份规模以上工业增加值同比增长4.7%,增速比上月回落1.1个百分点。在主要用钢行业中,通用设备制造业、专用设备制造业、铁路\船舶\航空航天和其他运输设备制造业、电气机械和器材制造业、计算机\通信和其他电子设备制造业增速均有所回落。总体来看,钢材需求呈趋缓态势。

2、粗钢产量降幅加大,供给端压力有所减轻

据国家统计局统计数据,10月份,全国生铁、粗钢和钢材(不含重复材)产量分别为6558万吨、8152万吨和10264万吨,同比分别增长-2.7%、-0.6%和3.5%;日产粗钢263万吨,环比下降13万吨,降幅为4.7%,比上月降幅加大2.7个百分点。另据海关统计数据,10月份,全国钢材出口量478万吨,环比下降55万吨,降幅为10.3%;全国钢材进口量103万吨,环比减少8万吨,降幅7.9%;净出口钢材折合粗钢391万吨。按上述数据估算,10月份全国粗钢日均供给量为250.0万吨,环比下降4.3%,供给端压力有所减轻。

3、原燃材料价格环比下降,进口铁矿石价格降幅较大

10月末,国产铁精矿、炼焦煤和冶金焦价格持续下降,分别环比下降5元/吨、30元/吨和65元/吨;进口铁矿石和废钢价格由升转降,分别环比下降7.36美元/吨和3元/吨。尽管价格环比下降,但从同比情况看,国产矿和进口矿价格比去年同期高21.31%和13.20%,仍处于较高水平,对钢价有一定的支撑作用。(见下表)

主要原燃材料价格变化情况表

|

项目 |

单位 |

10月末 |

9月末 |

环比升降 |

升降幅度% |

|

国产铁精矿 |

元/吨 |

814 |

819 |

-5 |

-0.61 |

|

进口矿(CIOPI) |

美元/吨 |

84.04 |

91.40 |

-7.36 |

-8.05 |

|

炼焦煤 |

元/吨 |

1498 |

1528 |

-30 |

-1.96 |

|

冶金焦 |

元/吨 |

1830 |

1895 |

-65 |

-3.43 |

|

废 钢 |

元/吨 |

2651 |

2654 |

-3 |

-0.11 |

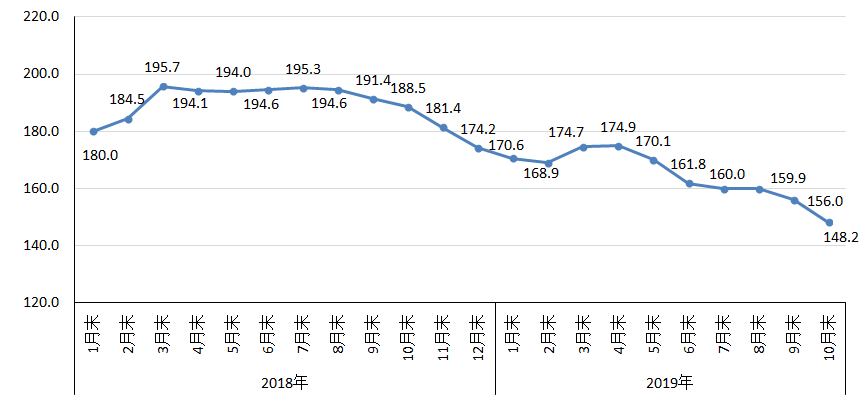

10月,国际钢材价格指数(CRU)为148.2点,环比下降7.8点,降幅为5.0%,降幅较上月扩大2.6个百分点,已连续第六个月下降;与上年同期相比下降40.3点,降幅为21.4%。(见下图、表)

国际钢材价格指数(CRU)走势图

国际钢材价格指数(CRU)变化表

|

项目 |

10月 |

9月 |

环比升降 |

升降幅% |

上年同期 |

同比升降 |

升降幅% |

|

钢材综合 |

148.2 |

156.0 |

-7.8 |

-5.0 |

188.5 |

-40.3 |

-21.4 |

|

长 材 |

159.9 |

169.4 |

-9.5 |

-5.6 |

194.0 |

-34.1 |

-17.6 |

|

板 材 |

142.4 |

149.3 |

-6.9 |

-4.6 |

185.8 |

-43.4 |

-23.4 |

|

北美市场 |

154.6 |

166.0 |

-11.4 |

-6.9 |

211.8 |

-57.2 |

-27.0 |

|

欧洲市场 |

159.6 |

165.3 |

-5.7 |

-3.4 |

195.6 |

-36.0 |

-18.4 |

|

亚洲市场 |

138.2 |

144.9 |

-6.7 |

-4.6 |

170.9 |

-32.7 |

-19.1 |

1、长材和板材价格均继续下降,板材价格降幅小于长材

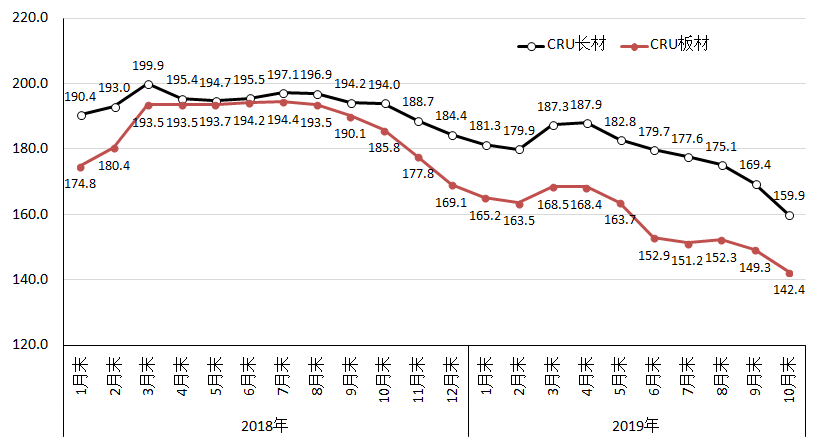

10月,CRU长材指数为159.9点,环比下降9.5点,降幅为5.6%;CRU板材指数为142.4点,环比下降6.9点,降幅为4.6%,较长材降幅低1.0个百分点;与上年同期相比,CRU长材指数下降34.1点,降幅为17.6%;CRU板材指数下降43.4点,降幅为23.4%。(见下图)

CRU长材和板材价格指数走势图

2、北美、欧洲和亚洲降幅均有所加大

(1)北美市场

10月,CRU北美钢材价格指数为154.6点,环比下降11.4点,降幅为6.9%,较上月加大5.2个百分点;10月份,美国制造业PMI为48.3%,虽较9月份有所回升,但仍低于预期,连续第三个月低于50%的荣枯线。其中生产指数下降1.1个百分点,库存指数回升2.0个百分点; 10月末,美国粗钢产能利用率为80.9%,同比上升3.6个百分点。本月美国中西部钢厂所有品种均有所下降,其中,热轧带卷、冷轧带卷下降幅度较大。(见下表)

美国中西部钢厂钢材出厂价格变化情况表

单位:美元/吨

|

项目 |

10月 |

9月 |

环比上升 |

环比升幅% |

|

|

本月 |

上月 |

||||

|

钢筋 |

672 |

705 |

-33 |

-4.68 |

0 |

|

小型材 |

712 |

739 |

-27 |

-3.65 |

5.42 |

|

线材 |

672 |

705 |

-33 |

-4.68 |

0 |

|

型钢 |

744 |

777 |

-33 |

-4.25 |

-7.83 |

|

中厚板 |

733 |

768 |

-35 |

-4.56 |

-1.54 |

|

热轧带卷 |

563 |

632 |

-69 |

-10.92 |

-2.02 |

|

冷轧带卷 |

793 |

853 |

-60 |

-7.03 |

1.55 |

|

热浸镀锌 |

870 |

914 |

-44 |

-4.81 |

-2.04 |

(2)欧洲市场

10月,CRU欧洲钢材价格指数为159.6点,环比下降5.7点,降幅为3.4%,降幅较上月加大3.2个百分点。9月份,欧元区制造业PMI为45.9%,环比上升0.44个百分点。其中德国、意大利和西班牙制造业PMI分别为42.1%、47.7%和46.8%,仍在50%水平线下;法国制造业PMI为50.7%,环比上升0.7个百分点。本月德国市场主要品种钢材价格均继续下降。(见下表)

德国市场钢材价格变化情况

单位:美元/吨

|

项目 |

10月 |

9月 |

环比上升 |

环比升幅% |

|

|

本月 |

上月 |

||||

|

钢筋 |

512 |

549 |

-37 |

-6.74 |

-4.85 |

|

小型材 |

561 |

581 |

-20 |

-3.44 |

-3.01 |

|

线材 |

550 |

570 |

-20 |

-3.51 |

-4.04 |

|

型钢 |

643 |

658 |

-15 |

-2.28 |

-2.08 |

|

中厚板 |

591 |

612 |

-21 |

-3.43 |

-4.67 |

|

热轧带卷 |

498 |

519 |

-21 |

-4.05 |

-1.14 |

|

冷轧带卷 |

598 |

622 |

-24 |

-3.86 |

-1.89 |

|

热浸镀锌 |

636 |

657 |

-21 |

-3.20 |

-0.76 |

(3)亚洲市场

10月,CRU亚洲钢材价格指数为138.2点,环比下降6.7点,降幅为4.6%,较上月加大0.3个百分点。10月份,日本制造业PMI为48.5%,环比下降0.4个百分点;韩国制造业PMI为48.4%,环比上升0.4个百分点;中国制造业PMI为49.3%,环比下降0.5个百分点。本月远东市场钢筋、线材、热轧带卷和热浸镀锌价格均有所下降。(见下表)

远东市场钢材到岸价格变化情况表

单位:美元/吨

|

项目 |

10月 |

9月 |

环比上升 |

环比升幅% |

|

|

本月 |

上月 |

||||

|

钢 筋 |

430 |

465 |

-35 |

-7.53 |

-3.53 |

|

线 材 |

460 |

480 |

-20 |

-4.17 |

0 |

|

热轧带卷 |

440 |

457 |

-17 |

-3.72 |

-6.73 |

|

热浸镀锌 |

545 |

565 |

-20 |

-3.54 |

-2.59 |

随着天气转冷,市场逐渐进入需求淡季,钢材需求趋缓态势将更为明显。但也要看到,受供暖季限产影响,钢铁产量也会有所减少。后期钢材价格将呈窄幅波动走势。

1、用钢行业有望保持增长,钢材需求将相对平稳

世界钢铁协会(WSA)10月份发布短期报告,预测2019年全球钢铁需求增长3.9%,比上年回落0.7个百分点。其中欧盟下降1.2%,日本下降1.4%;美国虽增长1.0%,增幅较上年回落1.1个百分点;中国增长7.8%,增幅较上年回落0.1个百分点。受经济下行压力加大影响,后期市场钢材需求呈趋缓态势。一方面,受天气转冷影响,后期房地产和基建对钢材的需求将有所减弱;另一方面,随着促消费、减税费、补短板等政策效果逐渐显现,主要用钢行业有望继续保持增长。总体来看,钢材需求有望保持平稳。

2、钢铁产量还会有所减少,市场供需基本保持弱平衡态势

随着天气转冷以及供暖季限产措施的实施,受环保监管和企业盈利水平下降的影响,后期钢铁生产仍将呈下降趋势,钢铁产量还会有所减少。总体来看,钢材市场供需弱平衡态势仍将持续,钢材价格将呈窄幅波动走势。

3、钢材库存持续下降,后期市场压力减轻

10月份,全国主要市场、五种钢材社会库存量继续下降。截止10月末,已降至1179万吨,比9月末下降127万吨,降幅为9.72%,是前10个月最低水平。从具体品种看,钢筋和热轧板降幅较大,分别环比减少109万吨和20万吨,线材库存减少4万吨;中厚板和冷轧板分别减少2万吨和4万吨。进入11月份,钢材库存持续下降,截止11月8日降至1053万吨,接近年初水平。钢材库存持续下降,后市压力有所减轻。(见下表)

全国主要市场钢材社会库存量变化情况表

|

时间 |

库存 (万吨) |

比上年末 增减 |

比上年末% |

比上月 增减 |

月环比% |

上年 同期 |

同比 增减 |

同比% |

|

2018年12月末 |

946 |

151 |

19.05 |

-23 |

-2.39 |

794 |

151 |

19.05 |

|

2019年1月末 |

1190 |

245 |

25.87 |

245 |

25.87 |

974 |

216 |

22.20 |

|

2月末 |

2232 |

1286 |

136.04 |

1042 |

87.53 |

1618 |

614 |

37.97 |

|

3月末 |

1974 |

1028 |

108.70 |

-258 |

-11.58 |

1799 |

175 |

9.70 |

|

4月末 |

1562 |

617 |

65.20 |

-411 |

-20.85 |

1416 |

146 |

10.29 |

|

5月末 |

1347 |

402 |

42.49 |

-215 |

-13.75 |

1135 |

213 |

18.74 |

|

6月末 |

1401 |

455 |

48.11 |

53 |

3.94 |

1027 |

374 |

36.43 |

|

7月末 |

1523 |

577 |

61.06 |

122 |

8.75 |

991 |

532 |

53.69 |

|

8月末 |

1510 |

565 |

59.73 |

-13 |

-0.82 |

996 |

515 |

51.67 |

|

9月末 |

1306 |

360 |

38.07 |

-205 |

-13.56 |

1001 |

304 |

30.40 |

|

10月末 |

1179 |

233 |

24.65 |

-127 |

-9.72 |

981 |

198 |

20.16 |

|

11月8日 |

1053 |

107 |

11.37 |

-126 |

-10.66 |

1058 |

-5 |

-0.50 |

一是粗钢日产继续下降,钢材市场供需矛盾进一步缓解。10月份,全国粗钢日产263万吨,环比下降4.7%,同比下降0.6%,供应压力进一步减弱。钢铁企业应进一步根据市场需求变化,合理组织生产和销售,维护市场平稳运行。

二是进口铁矿石价格环比下降,与钢价相比仍明显偏高。10月末,进口铁矿石价格(CIOPI)升至84.04美元/吨,环比下降8.05%,比年初上涨21.74%,同比上涨13.20%。而同期中国钢材价格指数(CSPI)比年初下降2.60%,同比下降14.28%。进口铁矿石价格与钢价相比仍显偏高。

三是国际市场需求疲软,钢材出口形势仍不容乐观。据世界钢协(WSA)预测,2019年全球钢铁消费量同比增速为3.9%,2020年进一步降至1.7%,比2019年回落2.2个百分点。受国际贸易保护主义升级影响,后期钢材出口形势仍不容乐观。