螺纹钢:供需双弱 下行亦存阶段性反弹

基本面看,压减产能政策延续性较强,明年粗钢产量仍有下行空间,日均铁水产量或回到220万-230万吨水平。随着压减政策深化执行,供应强度预计表现平稳,季节性波动减弱。年初有冬奥会环保要求,预计将延续至3月残奥会结束,春季供应相对偏紧,但全年综合仍较为宽松。

原料端,铁矿短期过剩,港口库存快速上涨,以当前铁水产量为基准,则铁矿需求明年仍有下降空间,整体供应宽松,但仍需警惕矿山调低发运水平。焦炭方面,预计在当前保供政策下,焦煤供应压力缓解,焦炭成本回归则价格中枢有望下移,全年仍以波动为主。

需求方面,地产端已转入衰退周期,“房住不炒”的主基调下,房企面对降杠杆要求,年内流动性风险仍存,扩张经营概率不大。当前市场购房信心减弱,销售同比大幅萎缩,对土地购置形成负反馈。叠加前期房企拿地数据逐年下行,后期新开工面积增长动力不足,将维持在低位运行,预计需求衰退在10%-20%之间。基建方面,当前需求偏弱,但短期地方债发行转入财政性存款,资金储备较为充盈,随着近期各地多项工程落地,预计明年上半年将进入密集开工期。

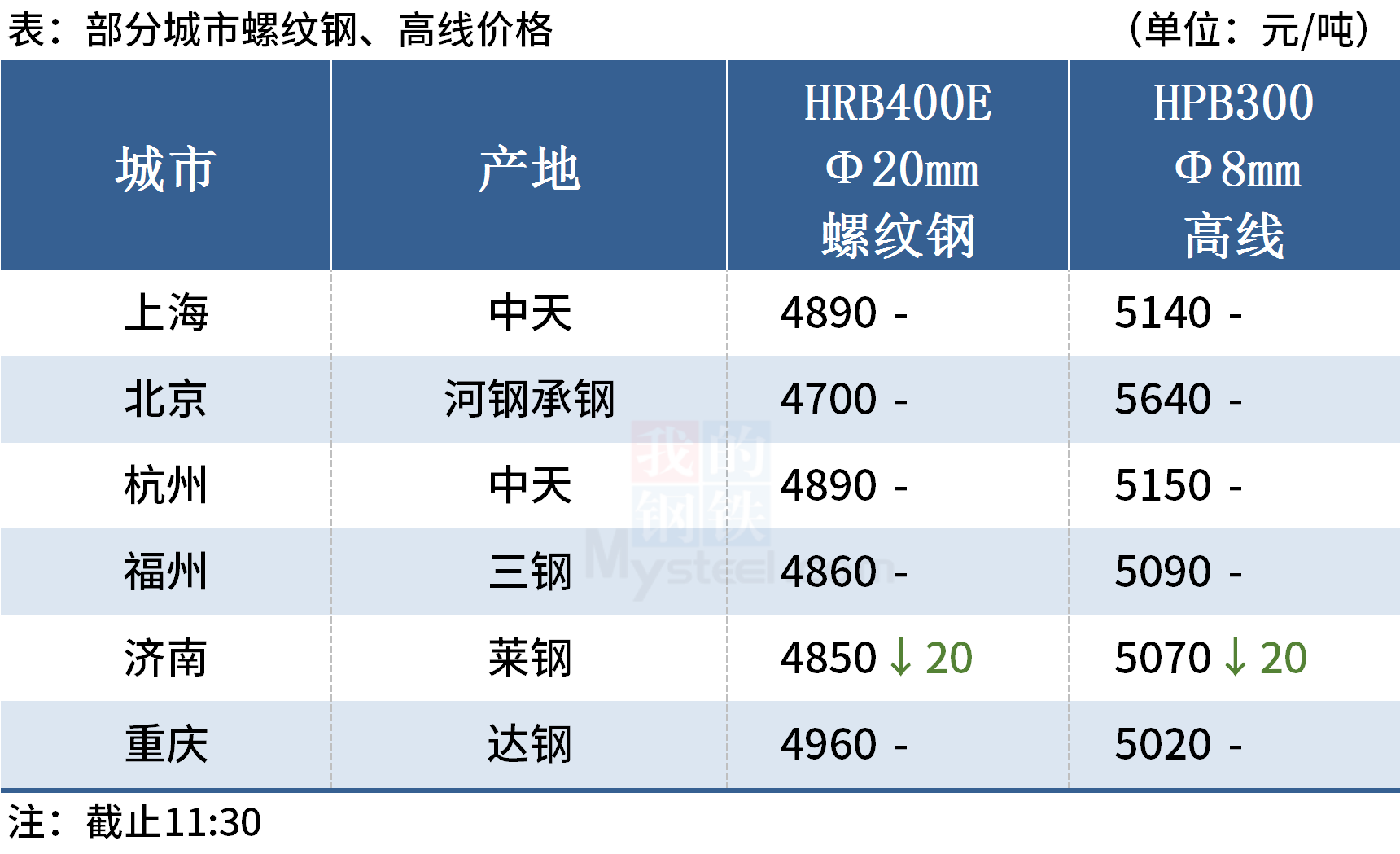

综合而言,短期钢市完成筑底,年底需求停滞,即将转入冬储阶段。当前原料价格企稳,即期成本见底,冬奥会前铁水产量回升有限,在备货需求的带动下钢价有望阶段性反弹。至2月冬奥会结束(春运同期)前后,钢厂复产在即,期螺价格有望先行回调。而进入3月后,下游复工加快,“两会”经济政策亦有望刺激钢市需求,则将带动建材行情继续走强,有望再次回到5000以上的高位。但随着二季度产量周期性见顶,需求强度尤其是地产端对建材的需求延续性预计较弱,届时钢价有望全面回落。全年螺纹走势预计呈现前高后低,宽幅震荡格局,钢材利润则维持在0-1000的区间内,价格中枢回到4000-4500之间。亦要防范疫情不定期爆发对经济发展形成扰动。(国联期货)