兰格研究:二月份国内钢铁市场将震荡小幅上涨

『简要:1月份国内钢铁市场小幅上行;铁矿石、焦炭价格震荡上行,成本支撑力度明显增强;2月份春节因素影响,前期建材需求停滞,后期随着各地建筑工程项目开工,建筑钢材需求将逐步好转;冬奥会叠加取暖季,京津冀周边区域错峰生产力度将有所加大,供应端保持同比收缩;而在宏观稳增长政策下,市场心态相对乐观,预计2月份国内钢铁市场将呈现震荡小幅上涨特征。』

一、一月份国内钢铁市场小幅震荡上行

2022年1月份,在国家稳增长信号和政策不断释放下,“强预期、弱现实”叠加原料价格坚挺,钢材价格企稳反弹。据兰格钢铁云商平台监测数据显示,截至1月26日,兰格钢铁全国钢材综合价格为5099元(吨价,下同),较上月末上涨68元,涨幅为1.4%,年同比上涨9.8%。其中,建材价格为4884元,较上月末上涨93元,涨幅1.9%,年同比上涨11.2%;板材价格为5195元,较上月末上涨69元,涨幅为1.3%,年同比上涨7.2%;型材价格指数为5160元,较上月末上涨49元,涨幅为1.0%,年同比上涨15.1%;管材价格为5660元,较上月末下跌56元,跌幅为1.0%,年同比上涨12.8%(详见图1)。

图1 兰格钢铁价格指数(LGMI)走势图

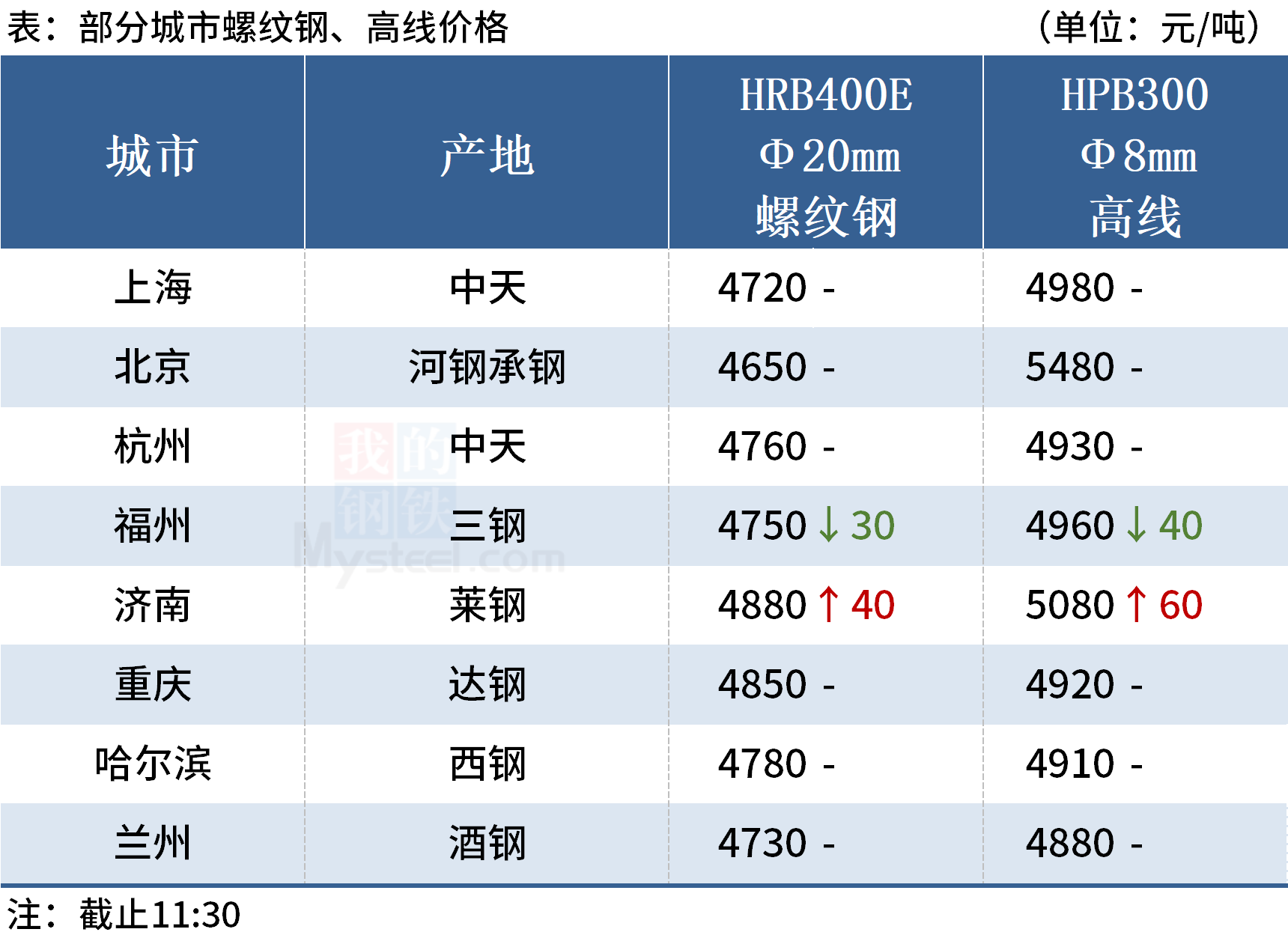

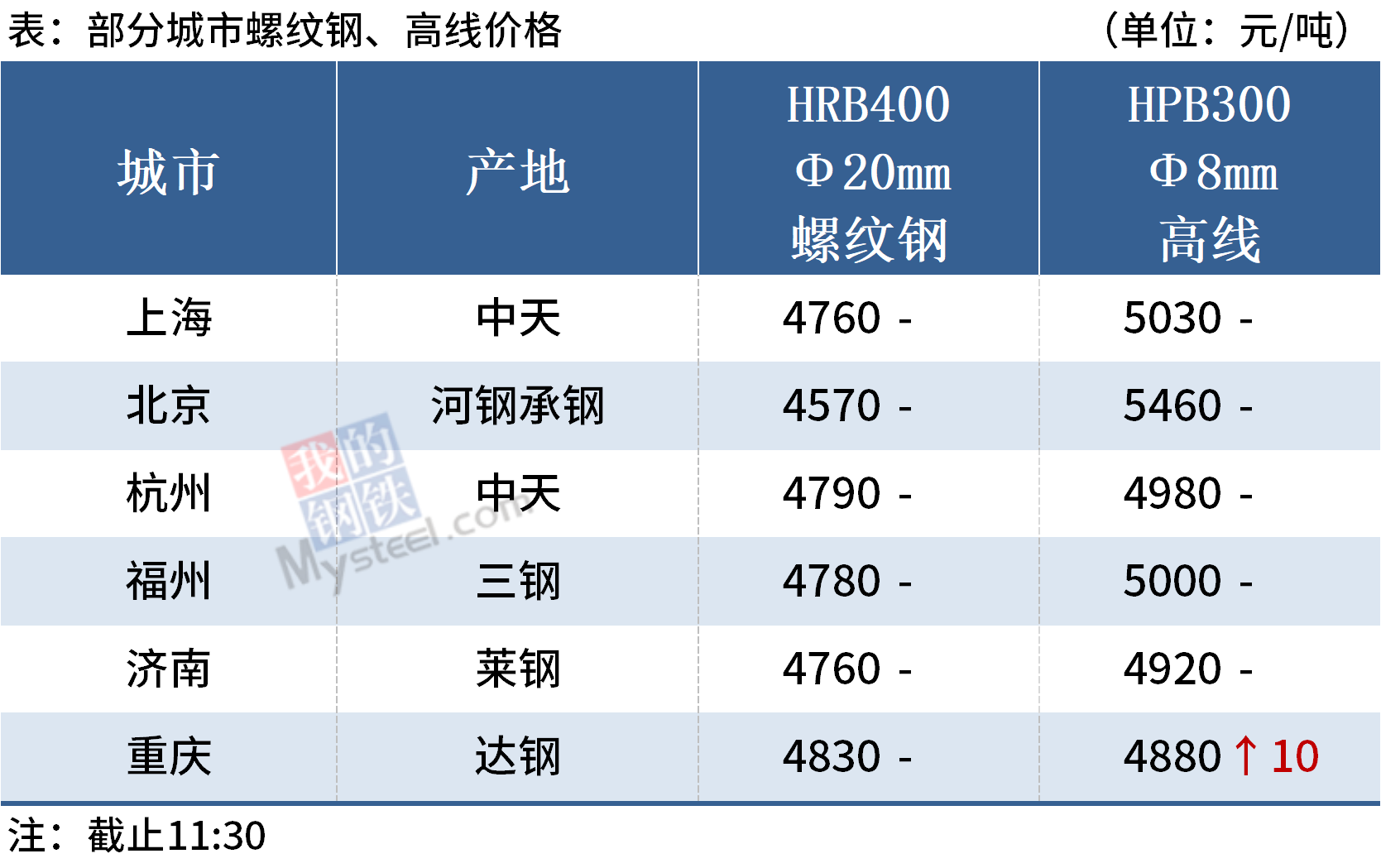

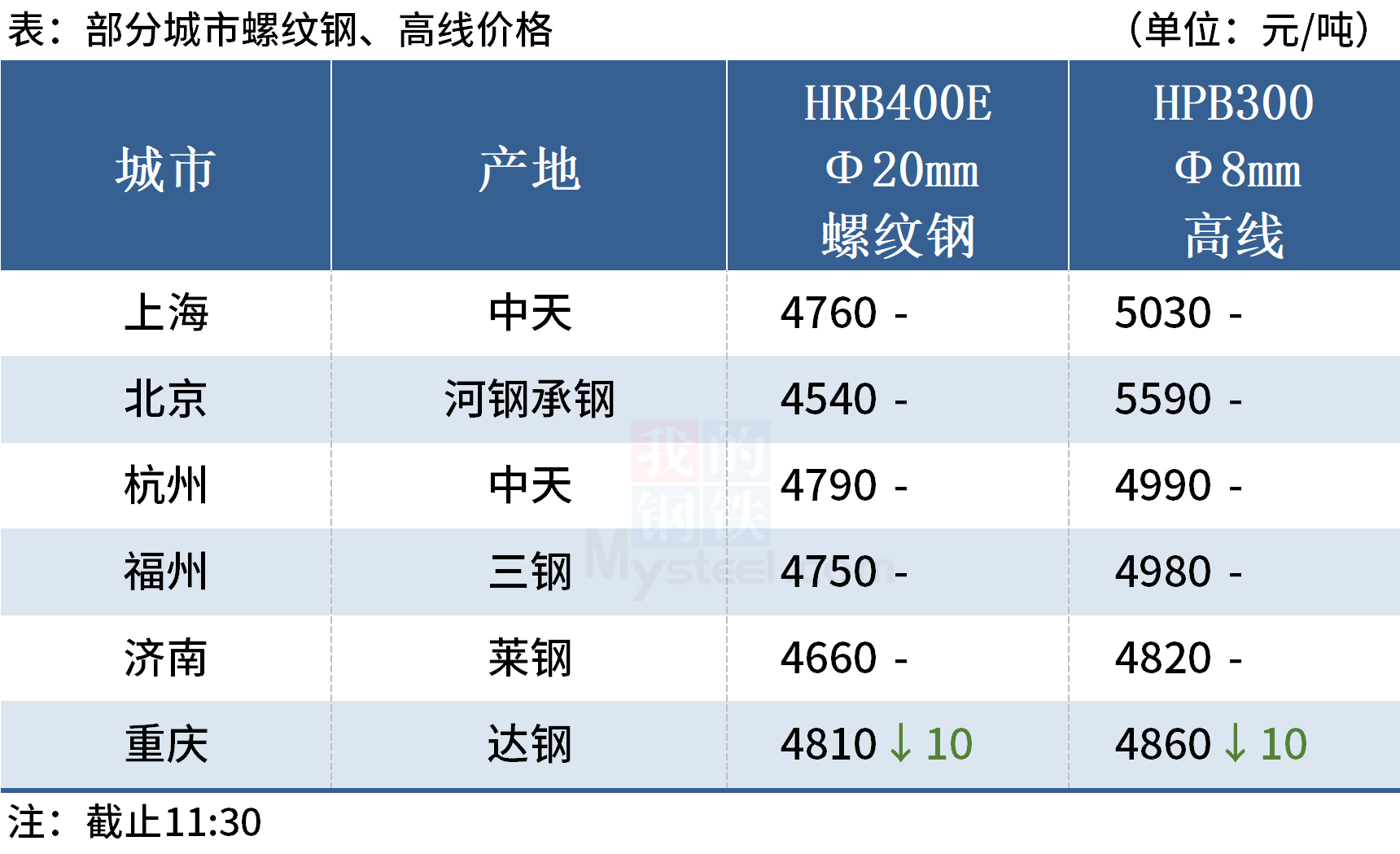

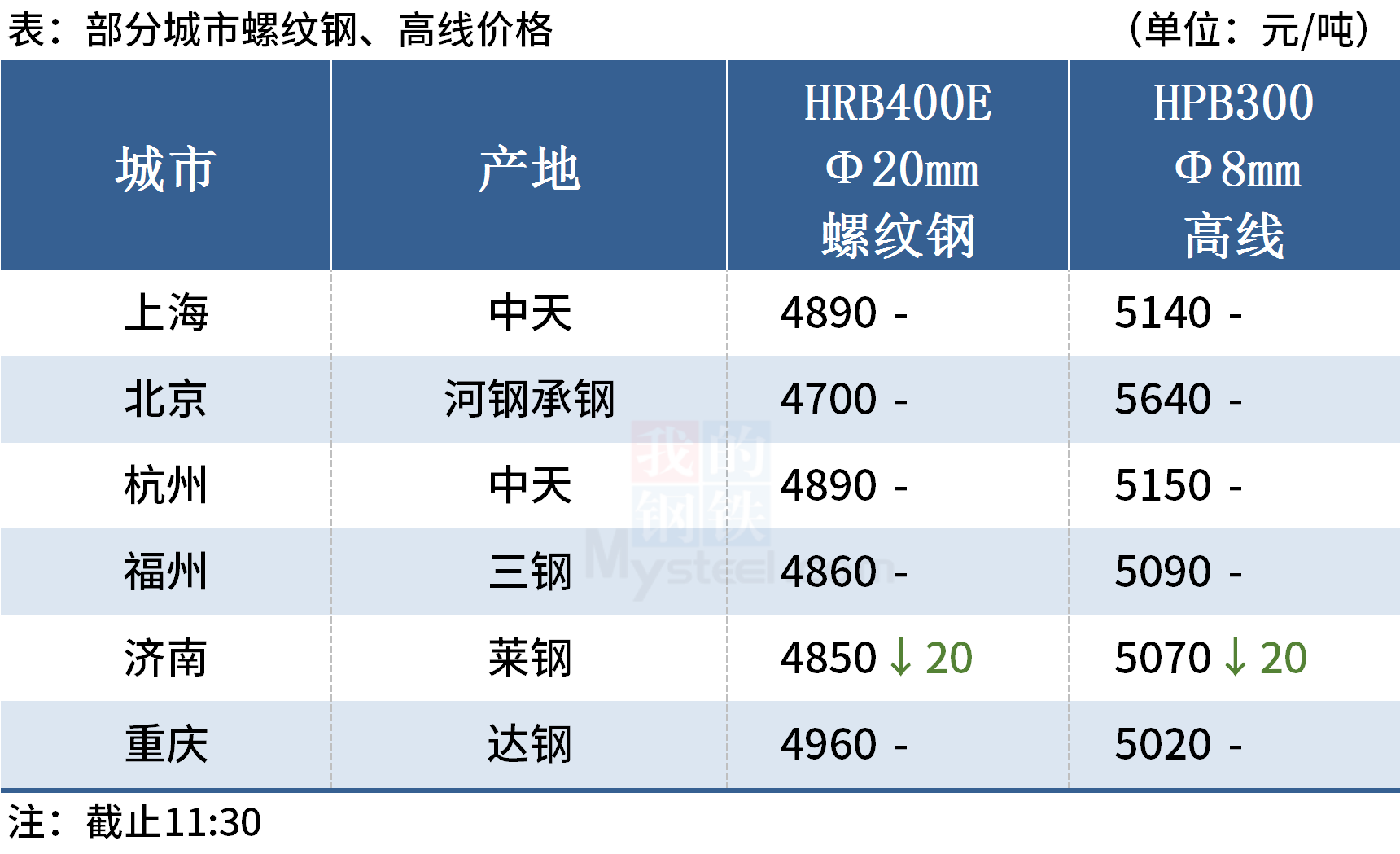

兰格钢铁云商平台监测的8大钢材品种10大城市均价显示,除管材外,其他品种均小幅上涨,其中热轧卷板涨幅最大,为2.4%;高线和中厚板涨幅最小,为0.3%,其他品种涨幅在0.5-1.5%之间(详见表1)。

表1 10大城市8大钢材品种价格涨跌情况表(单位:元/吨,%)

二、钢铁行业供给分析

1、2021年12月份钢铁产量环比回升 后期或基本保持

2021年12月份,随着各地压产任务完成,钢铁企业复产增多,钢铁产量环比明显回升,但同比仍呈现下降趋势。国家统计局数据显示,12月份,我国生铁产量7210万吨,同比下降5.4%;粗钢产量8619万吨,同比下降6.8%;钢材产量11355万吨,同比下降5.2%。从粗钢日产来看,12月份全国粗钢日均产量278.0万吨,较上月增加47万吨,环比上升20.3%,同比下降5.6%。

从累计产量来看,除钢材产量仍保持同比小幅增长外,生铁、粗钢销量继续呈现同比下降局面。2021年1-12月,生铁产量86857万吨,同比下降4.3%;粗钢产量103279万吨,同比下降3.0%;钢材产量133667万吨,同比增长0.6%。

图2 我国粗钢和钢材月度产量数据

2022年1月份以来,京津冀周边区域仍然延续错峰生产政策,其他区域未有明确压产措施,钢企高炉开工率有所回升。兰格钢铁网调研的全国主要钢企高炉开工率1月份均值为73.5%,较上月上升2.3个百分点。从重点企业粗钢产量来看,与上月同期相比,1月上中旬重点企业产量有所上升。中钢协数据显示,1月上中旬重点钢铁企业粗钢平均日产为197.7万吨,较上月同期增加6.4万吨。兰格钢铁研究中心估算2022年1-2月份全国粗钢日产或将维持在270万吨左右的水平。

2、社库持续上升 厂库表现略滞后

2022年1月份,随着春节假期临近,工地陆续停工,市场成交走低,需求减弱态势明显,结合部分贸易商开启冬储,钢材社会库存持续回升。据兰格钢铁云商平台监测数据显示,截至1月21日,兰格钢铁网统计的29个重点城市社会库存为937.9万吨,月环比上升10.3%,年同比上升1.6%。其中,建材社会库存为498.4万吨,月环比上升18.5%,年同比下降3.7%;板材社会库存为439.5万吨,月环比上升2.2%,年同比上升8.3%(详见图4)。2月份,春节因素叠加需求释放不足,钢材社会库存仍将持续上升。

从钢厂库存来看,重点钢企库存、建材厂及中厚板厂库存均呈现上升态势;兰格钢铁网调研厂库较社会库存上升滞后一周。据中钢协统计数据显示,1月中旬,重点企业钢材库存量为1315.0万吨,较上月底增加185.3万吨,年同比下降6.4%;1月21日,兰格钢铁网统计的建材厂内库存及中厚板厂内库存分别为337.9万吨和37.7万吨,较上月底分别增加16.1万吨和1.8万吨;预计后期随着需求继续减弱,厂库或有进一步上升。

图3 国内每周钢材社会库存走势图

三、钢铁行业成本分析:矿、焦价格上涨 成本支撑力度有所增强

1月份伴随钢铁行业复产及假期前后原料备货需求释放,铁矿石价格震荡上行。据兰格钢铁云商平台监测数据显示,1月份,唐山地区66%品位干基铁精粉均价为1079元,较上月上涨146元,涨幅为15.6%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场均价为835元,较上月上涨85元,涨幅为11.3%。

1月份,焦炭价格完成三轮提涨,累计涨幅达500元。从均值来看,据兰格钢铁云商平台监测数据显示,1月份唐山地区二级冶金焦平均价格为2960元,较上月均值上涨396元,涨幅为15.4%。

在铁矿石、焦炭价格上涨带动下,成本支撑作用有所增强。兰格钢铁云商平台成本监测数据显示,使用1月份购买的原燃料生产的普碳方坯不含税平均成本较上月同期增加337元,升幅为10.2%。

四、钢铁行业需求分析

1、出口需求:钢材出口环比、同比回升 后期或有所收缩

海关总署发布数据显示,2021年12月份,我国出口钢材502.6万吨,同比增长3.6%;我国进口钢材100.1万吨,同比下降27.2%(详见图4)。累计数据来看,2021年1-12月份累计出口钢材6689.5万吨,同比增长24.6%;累计进口钢材1426.8万吨,同比下降29.5%。

随着我国钢材价格低位运行,钢材出口价格优势仍在延续,但海外市场需求并不强劲,且由于市场价格回落,买家采购并不积极,我国钢材出口订单情况依然较差,中物联钢铁物流专业委员会数据显示,2021年12月份,钢铁业新出口订单指数为36.3%,较上月回升1.5个百分点,连续8个月处于收缩区间。当前,我国钢材出口退税已全部取消,如果未来出口继续回升或保持高位,不排除会出台提高钢材产品出口关税的政策,兰格钢铁研究中心预计2022年钢材出口预计在6000万吨左右,同比下降7%左右。

图4 2019-2021年我国月度钢材进出口

2、国内建筑需求:春节后逐步复工 建材需求有望好转

从2021年12月份数据来看,与建材需求相关指标继续下行。国家统计局数据显示,2021年1-12月份,全国固定资产投资(不含农户)544547亿元,比上年增长4.9%,较1-11月回落0.3个百分点。三大支柱投资中,基础设施投资同比增长0.4%,较1-11月回落0.1个百分点;制造业投资同比增长13.5%,回落0.2个百分点;房地产开发投资增长4.4%,回落1.6个百分点。从2021年12月单月的相关测算数据来看,房地产相关指标同比增速仍呈现显著承压特征,地产投资、新开工、施工、销售及土地购置同比降速均明显加快,而基建投资降幅有所收窄,制造业投资增幅有所加大带动固定资产投资单月增速由负转正。

当前,稳增长、适度超前开展基础设施投资等政策陆续出台落地,地方政府新增专项债提前下发,降准、降息有序推进,积极财政政策叠加宽松货币政策,将带动“十四五”重大规划项目开展,有利于春季基础设施投资的逐步提升。2月份中后期,随着节后工程项目逐步开展,建筑钢材需求有望好转。

3、国内制造业需求:制造业景气度回升 板材需求保持平稳

2021年12月份,我国工业生产增速继续加快。12月份,全国规模以上工业增加值同比增长4.3%,两年平均增长5.8%,增速较上月分别加快0.5、0.4个百分点。从12月份制造业PMI指数来看,制造业景气度有所回升。中国物流与采购联合会、国家统计局服务业调查中心发布的2021年12月份中国制造业采购经理指数(PMI)为50.4%,比上月上升0.2个百分点。其中,生产指数仍在扩张区间运行生产,新订单指数在收缩区间有所回升,在制造业生产活动保持上升势头、新订单有所回升,以及出口订单回落制约下,板材需求有望保持平稳。

五、二月份国内钢铁市场预测

图5 兰格钢铁综合指数预测

综上所述,2月份取暖季叠加冬奥会开展,京津冀及周边区域限产力度将有所加强,供应端仍有一定收缩;从需求端来看,节后复工将释放部分建材需求;制造业景气度有所回升,生产保持扩张区间运行带动板材需求保持平稳。从原料端来看,铁矿石、焦炭价格的上涨使得成本支撑力度增强;从市场预期来看,当前稳增长政策持续加码,市场对于春季基建投资需求释放持乐观预期。预计2月份国内钢铁市场将呈现震荡小幅上涨格局。