基本面重回稳固结构 燃料油下方支撑犹存

一方面,美国原油产量回升缓慢以及全球天然气供应趋紧等利好因素仍存;另一方面,新加坡燃料油库存仍面临一定的下降风险。综合分析,成本端支撑叠加基本面预期向好,燃料油整体或维持偏强走势。

10月以来,燃料油受船燃与发电需求降温影响,基本面结构有所转弱,整体呈高位承压下跌走势。展望后市,原油维持偏强走势的概率较大,加上基本面或逐步改善,燃料油重心有望再度向上。

原油维持高位运行

供应端利好持续,油价高位运行。10月,全球天然气紧缺、美国库欣原油库存降至3年来水平以及国际机构上调需求预测等利好因素共振,原油整体呈现振荡上涨走势。进入11月,OPEC+将继续保持每月增加40万桶/日产能的路径,OPEC+联合技术委员会预估四季度全球石油库存平均下降110万桶/日。另外,尽管美国石油钻井数增加带来了原油产量回升,但EIA公布的数据显示,截至10月22日当周,美国库欣地区原油库存减少389.9万桶,降至3年来的最低水平,并且自10月下旬以来Brent-WTI套利价差缩窄也证实了美国原油区域供应偏紧的事实。此外,欧洲天然气供应紧张态势有望延续,北半球寒冷,冬季可能增加油品替代需求。综合分析,供需利好持续,预计原油整体或维持偏强走势,但需警惕美联储缩减QE、全球疫情反弹以及伊核协议谈判取得进展等利空扰动。

基本面重回稳固结构

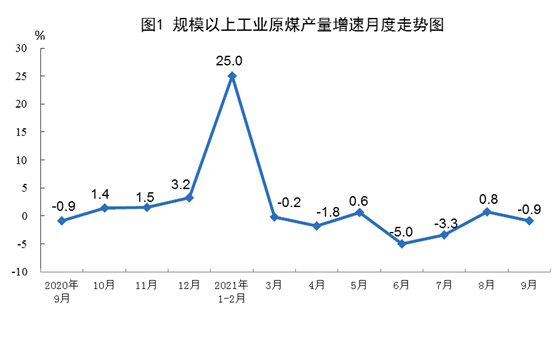

供应方面,10月在套利价差以及炼厂燃料油进口需求的驱动下,东亚地区燃料油套利流量预计在550万—万600万吨之间,环比9月的511万吨增长明显。进入11月,全球炼油商或增加燃料油加氢裂化提高汽油和航空燃油收率,进一步限制苏伊士以东地区的燃料油供应;苏丹地区原油供应中断使得复查伊拉地区炼厂燃料油产量存下降预期;科威特KPC炼厂计划和非计划的维修影响27万桶/天的原油加工,产量下降或影响后期新加坡的套利流量。

需求方面,中东及南亚地区燃油发电基本结束,同时BDI船运指数自高位回落显示船燃需求降温;但另一方面,日本和韩国地区炼厂维护使得燃料油产量下降,后期或增加新加坡燃料油进口弥补供应缺口。此外,尽管国内下发了第四批1489万吨的原油进口配额,但燃料油相较原油价格优势仍对地炼有一定的吸引力。综合来看,新加坡燃料油进口整体面临一定的下降风险,同时东北亚地区进口增量有望接力船燃和电力需求,预计11月新加坡燃料油基本面有望重回稳固结构。

新加坡地区暂无累库风险

需求接力断档,新加坡燃料油库存短暂回升。北半球气温下降以后,中东地区和南亚地区燃料油发电需求下降,加之新加坡地区船燃需求降温,库存自低位有所回升。数据显示,截至10月25日当周,富查伊拉燃料油库存为770.7万桶,环比减少4.4万桶,库存自10月初低位回升98.3万桶,但仍低于季节性均值水平。新加坡库存方面,ESG公布的数据显示,截至10月27日当周,新加坡燃料油库存减少10.9万桶至2180万桶,库存连续四周增加。后期来看,全球炼厂二次加工需求上升叠加中东产量下降削减新加坡燃料油供应,同时中国、印度地区炼厂进料需求向好以及日本韩国地区燃料油进口存增长空间,预计新加坡燃料油库存仍面临一定的下降风险。

美国原油产量回升缓慢以及全球天然气供应趋紧等利好因素仍存。基本面来看,欧洲地区燃料油二次加工需求强烈,同时中东地区燃料油产量存下降预期,预计新加坡燃料油套利流量或呈收紧态势。另外,东北亚地区进口增量有望接力船燃和电力需求,新加坡燃料油库存仍面临一定的下降风险。综合分析,成本端支撑叠加基本面预期向好,预计燃料油整体或维持偏强走势。