铁矿石维持短多长空思路

在双碳背景下,铁矿石中长期需求将继续走弱,价格也很难再回到7月份的高点。但短期来看,本轮反弹的一些逻辑仍然存在,包括铁水产量环比回升的预期,上半年主流矿供应增量有限,中高品矿库存偏低以及低估值等因素。

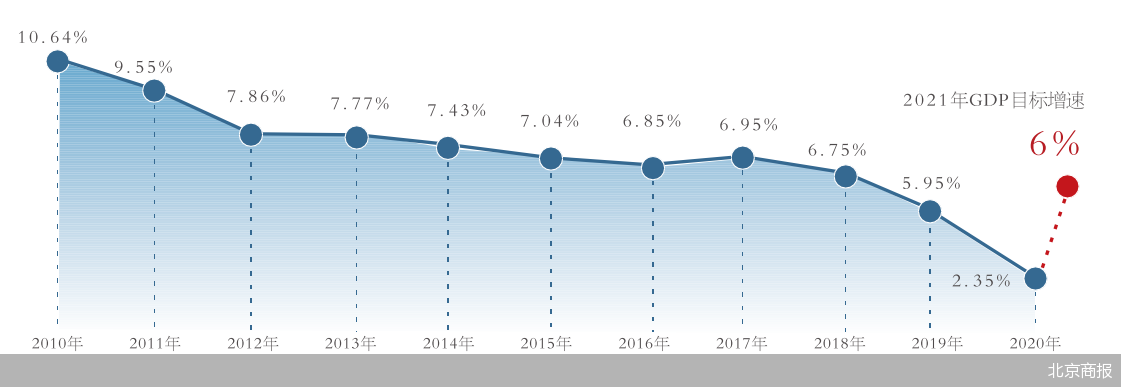

11月下旬之后,在宏观面转暖、钢厂复产预期以及估值修复等因素的影响下,铁矿石期现货走出了一波明显的反弹行情,截至12月20日,铁矿石主力合约2205收673.5元/吨,较低点反弹31%;62%铁矿石指数收123.2美元/吨,较低点反弹41%。我们认为,在“双碳”背景下铁矿石中期下行趋势难改,但铁矿石短期反弹的逻辑依然存在。

需求环比回升预期进一步强化

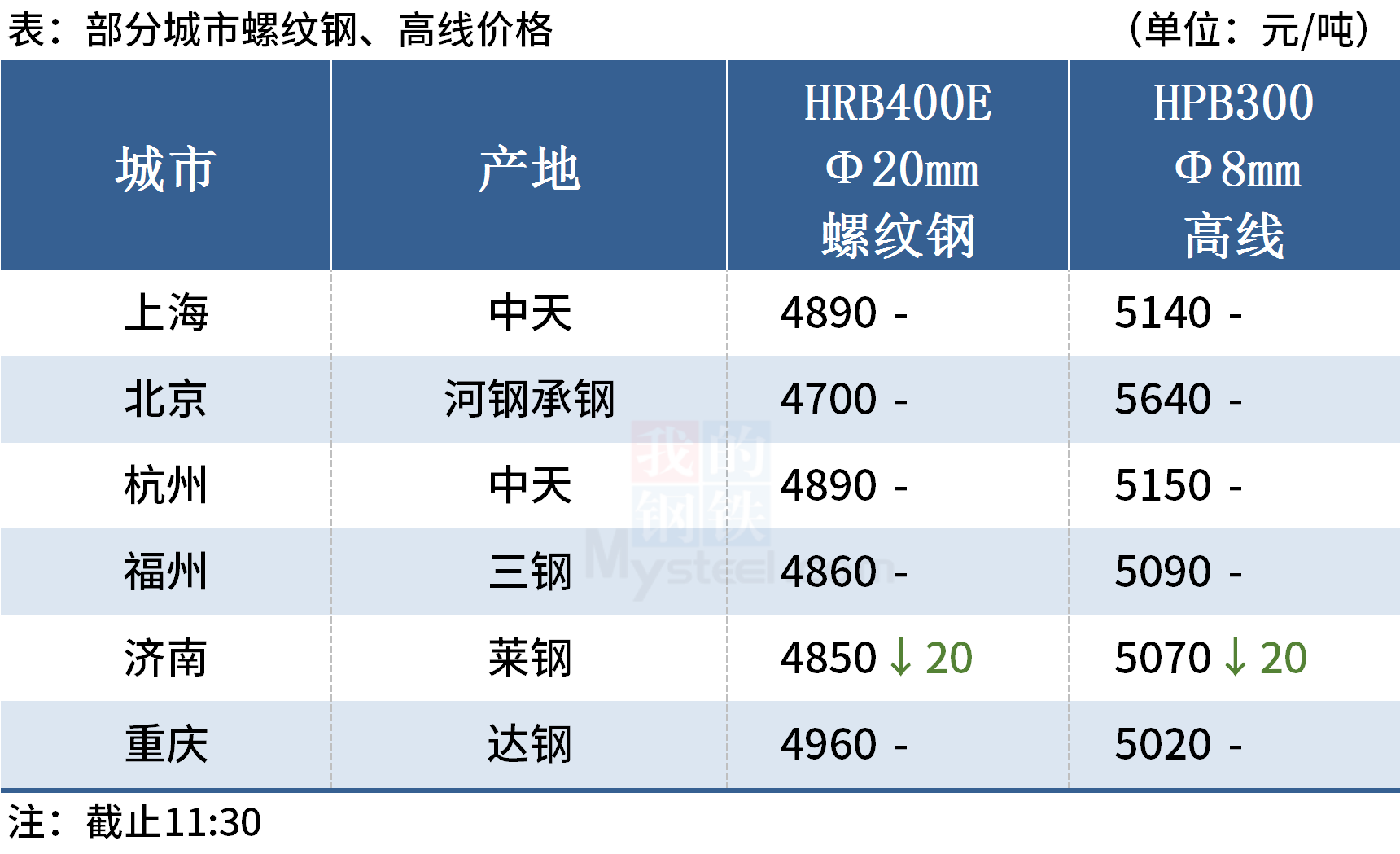

今年前11个月,国内粗钢产量同比下降2.6%或2526.1万吨,基本提前完成了全年的粗钢压减任务。当下钢厂利润仍处在中高位水平,长流程钢厂的螺纹钢和热卷利润均在800—1000元/吨的水平。高利润在一定程度上会刺激钢厂的复产积极性。

政策方面,中央经济工作会议明确指出,碳达峰和碳中和是实现高质量发展的内在要求,要坚定不移地推进,但不能毕其功于一役。即使按照当下的限产政策,2022年一季度粗钢日产量只要达到263.54万吨就可完成限产任务,远高于11月份的231.03万吨。另外,预计冬奥会对相关企业生产影响有限。所以限产政策对钢材供给的影响在边际上也会有所减弱。

事实上,钢材供给的高频指标也有企稳迹象,最新的调研数据也显示,2022年1月全国日均铁水产量将回升至205万—206万吨。这些均强化了市场对铁矿石需求环比回升的预期。

钢厂补库或引发结构性问题

7月份之后,随着压减粗钢产量政策逐步落地,铁矿石需求持续萎缩,钢厂补库也愈发谨慎,铁矿石港口库存快速累积,截至上周末已经达到1.57亿吨。但库存除了总量之外,还需要关注结构性问题。目前作为市场主流需求品种的MNPJ库存并不高,截至12月14日,中高品的MNPJ库存为1583.57万吨,同比增加294.13万吨或22.81%;港口库存总量比去年同期高出3291.85万吨,增幅达到26.54%。而之前因为限产预期一直存在,钢厂对于铁矿石的补库比较谨慎。

同时,2022年主流矿虽然有3000万吨左右的产能投产,但主要集中于下半年。且从历史数据来看,每年的一季度一般又是传统的外矿发货淡季。在这种情况下,一旦铁水产量环比回升预期兑现,则必然会引发钢厂的补库需求。那么在中高品库存水平不高、主流矿上半年供应增量有限的情况下,结构性供应紧张可能再现。

低估值短期仍会支撑矿价

从一些指标看,当前铁矿石在整个黑色系中的估值处于中等偏低水平。一是钢厂利润处于中高位水平,根据我们计算,钢厂盈亏平衡时的铁矿石理论价格在208美元/吨,而PB矿的进口利润则再度转为负值。二是7月份以来铁矿石价格下跌其实可以分为两个阶段,7—10月为所有品种价格同时下跌,而10月中旬之后主要是修复高低品价差,11月下旬PB和超特粉的价差已经缩小到了去年同期的水平。超特粉现在成本大概在39美元/吨,而超特港口现货11月下旬最低跌到47.9美元/吨左右,所以超特粉的下方支撑是比较强的。一旦价差收窄到比较低的位置,再加上需求状况有所好转,后期高低品价差可能再度走扩。

综合来看,在双碳背景下,铁矿石中长期需求将继续走弱,价格也很难再回到7月份的高点。但短期来看,本轮反弹的一些逻辑仍然存在,包括铁水产量环比回升的预期,上半年主流矿供应增量有限,中高品矿库存偏低以及低估值等因素。因此,短期仍可关注2205合约阶段性反弹以及做空螺矿比机会。(东海期货)