兰格研究:钢材出口下行趋势未改

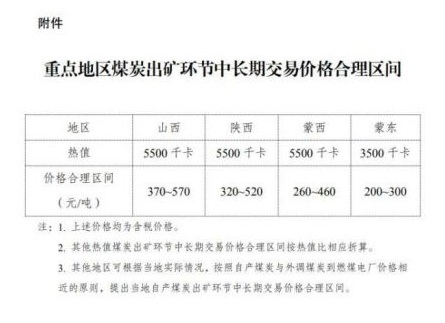

海关总署发布数据显示,2022年1-2月份,我国出口钢材823.4万吨,同比下降18.8%;进口钢材220.7万吨,同比下降7.9%(详见图1)。

图1 2019-2022年月度钢材进出口走势

钢材进出口均呈下降趋势

去年全球经济疫后复苏带动钢材需求,部分区域供需偏紧,带动我国钢材出口大幅增长。然而随着海外供应链恢复,海外供需偏紧的形势已经逐步缓解,自去年5月份以来,我国钢铁业新出口订单指数连续处于收缩区间,今年钢材出口将向常态回归,前两个月钢材出口量同比明显下降。

进口方面,前两个月国内钢材需求仍偏弱,且周边国家钢材出口报价相对国内缺乏优势,钢材进口量仍保持低位水平,较去年同期有所下降。

海外钢铁供应保持增长

今年1月份,全球64个纳入世界钢铁协会统计国家的粗钢产量为1.550亿吨,同比下降6.1%,全球粗钢产量自去年8月份以来持续呈同比下降趋势,主要原因为中国产量的明显下行,中国以外地区粗钢产量保持增长态势。表明随着供应链恢复,海外钢铁供应持续增长。

据中国物流与采购联合会发布,2月份全球制造业PMI较上月回升0.2个百分点至54.9%。分区域看,美洲和非洲制造业PMI较上月有所上升,亚洲和欧洲制造业PMI较上月有所下降。从指数变化看,全球经济延续复苏趋势,钢铁需求预计平稳增长。

钢铁业出口订单有所回升

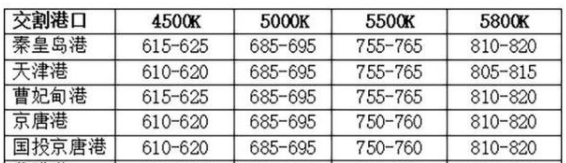

2022年以来,全球钢材市场整体震荡分化,北美市场加速下行,亚洲市场有所上行,相关国家钢材出口报价明显上涨,我国报价上涨幅度较低,兰格钢铁云商平台监测数据显示,2022年3月4日,中国热轧卷板出口报价(FOB)为850美元/吨,较印度、土耳其和独联体出口报价分别低55、140和50美元/吨,中国钢材出口报价具有相对优势。

价格优势再度显现,我国钢铁业出口订单情况有所转强,中物联钢铁物流专业委员会数据显示,2022年前两个月,钢铁业新出口订单指数连续回升,2月份上升至47.3%,仍处于收缩区间。

俄乌冲突影响全球钢铁供需

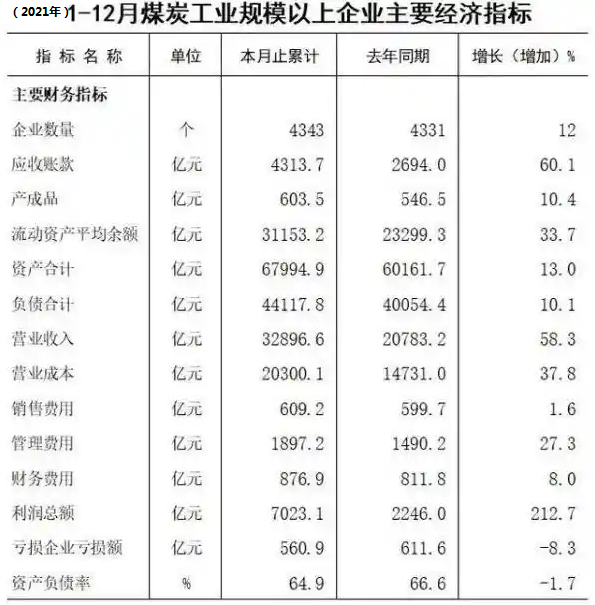

近期俄乌局势升级,将影响全球经济复苏,给海外钢铁供需带来不确定性。俄罗斯是全球主要钢铁生产国之一,2021年粗钢产量7600万吨,同比增长6.1%,占全球粗钢产量的3.9%。俄罗斯也是钢材净出口国,每年出口量约占总产量的40-50%,在全球钢铁贸易中占比较大。

乌克兰2021年粗钢产量2140万吨,同比增长3.6%,在全球粗钢产量排名中居第十四位,其钢材出口比重亦较大。目前已有俄、乌出口订单延迟或取消,其海外主要买家只能向其它国家加大钢材进口量。

另据海外媒体报道,西方国家对俄罗斯制裁进一步加剧全球供应链紧张,累及汽车制造业,全球多家汽车制造商因此暂时停工,而这一形势如果持续,也会给钢材需求带来影响。

钢材出口预计难有持续回升

自去年下半年以来,我国钢材出口总体呈下行趋势,钢材进口低位波动。近期地缘政治局势紧张将影响全球经济增长势头,给钢材进出口形势带来不确定性。

短期来看,我国钢材出口的价格优势显现,钢材出口下行趋缓,独联体钢材出口受限,或带动我国钢材出口回升。但是,钢铁业新出口订单指数仍处于收缩区间,且我国抑制钢材出口的方向已定,如果内外价差持续扩大,或有相关措施出台,钢材出口量预计难有持续增长。

进口方面,目前国内钢材需求并未大幅释放,供需大致平衡,且海外市场报价相对偏高,竞争优势不足,钢材进口规模预计仍将保持低位水平。(兰格钢铁研究中心王静原创文章,转载务必注明出处)

关键词: 兰格研究钢材出口下行趋势未改