内忧解困 外患承压 后市铁矿行情如何?

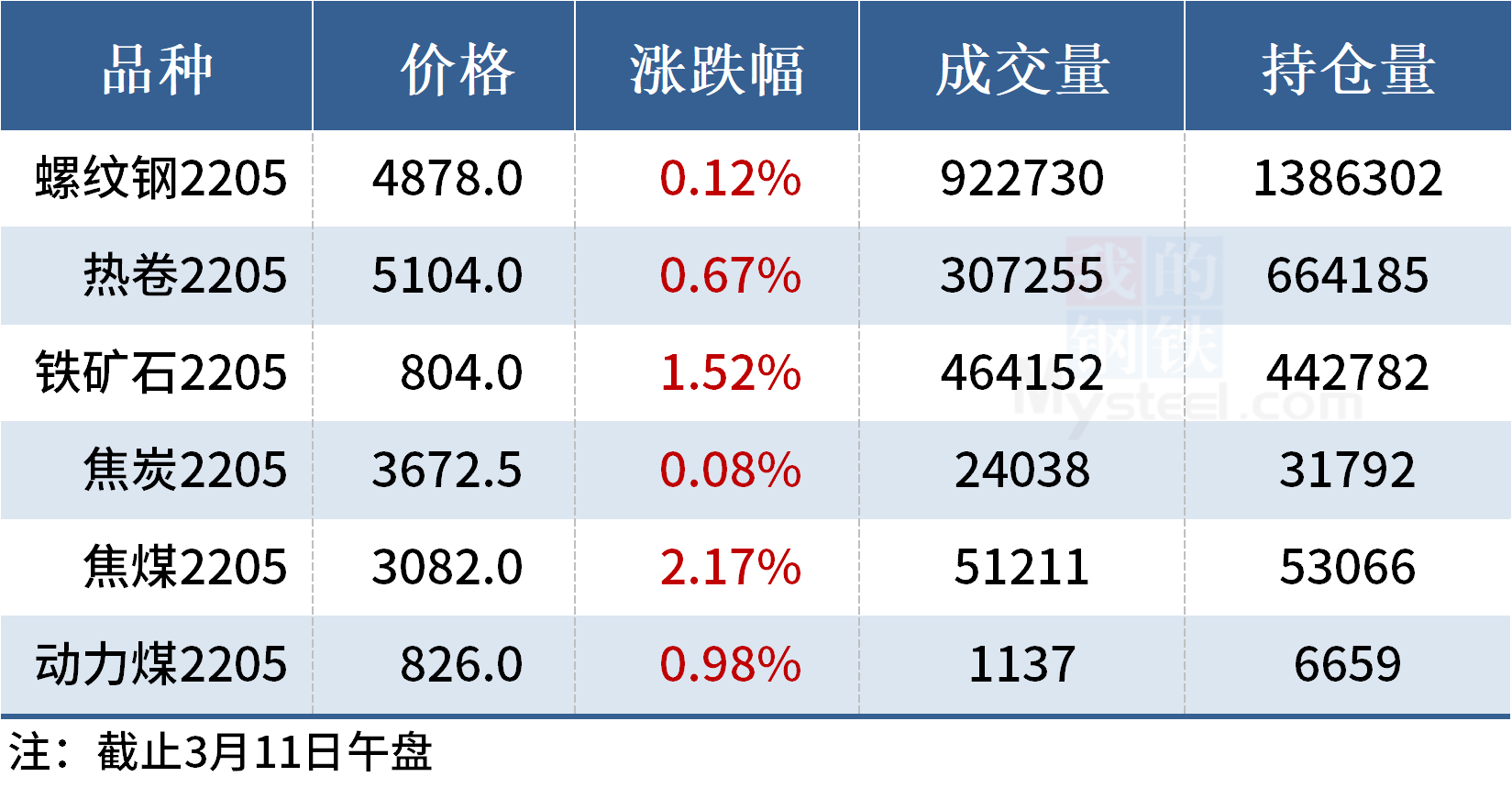

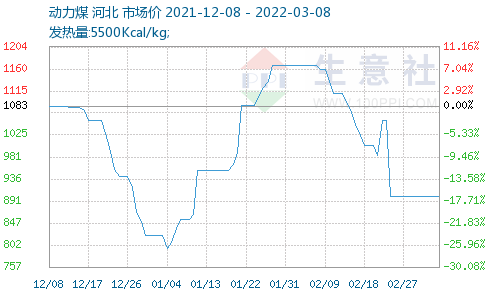

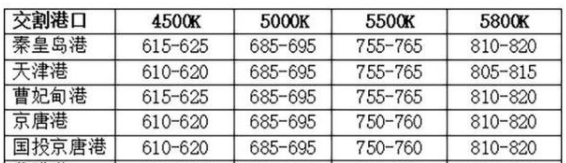

1、2021年四季度地产行业面临30%左右的下滑,同时国内开展了大刀阔斧的粗钢压减工作,根据华泰期货研究院测算,2021年四季度铁矿石消费减少4428万吨,同比下降12.4%,全年铁矿石消费减少9872万吨,同比下降6.9%。2021年下半年铁矿石由于国内消费下滑导致的矿价大跌,也造成全球铁矿供给表现不佳,根据华泰期货研究院测算,2021年下半年铁矿石净进口量减少6182万吨,同比下降10%;国产精粉减少1483万吨,同比下滑10.4%。

2、中长期来看,国内铁矿石需求完全取决于钢材消费的强度, 2022年影响钢材消费的关键因素在于地产行业的起色,目前国家对于地产的关切程度不断上升,2022中国经济要保持5.5%的GDP增速目标,必然将通过更加积极的货币政策和在坚持“房住不炒”的前提下,进一步放开目前较为严格的地产管控措施。2022年要完成既定的经济目标,除了托举地产,基建的逆周期作用不可忽视,出口和制造业也将在很大程度上带动材矿的消费。根据华泰期货研究院预测:2022年一季度铁矿石消费减少2643万吨,同比下滑7.9%;二季度铁矿石消费减少2226万吨,同比下滑6.3%;下半年铁矿石消费增加4565万吨,同比上涨7.1%,全年铁矿石消费减少304万吨,同比微降0.2%。

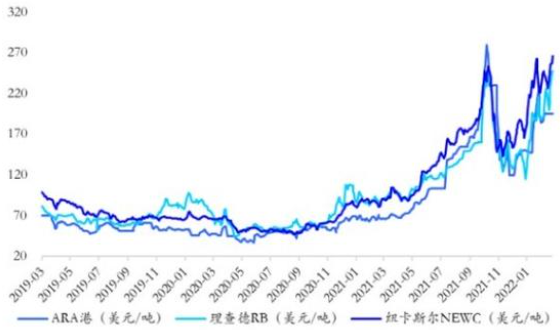

3、2022年海外将逐步进入货币量化宽松后的收缩周期,但由于担心失业率问题,美国加息周期相对延长,使得需求在去年高基数的基础上,表现依旧可观,同时海外产业链的有序恢复也将带动材矿的需求。根据华泰期货研究院预测,2022年海外上半年铁矿石消费减少789万吨,同比下滑1.7%,下半年铁矿石消费减少223万吨,同比下滑0.5%,全年铁矿石消费减少1011万吨,同比下滑1.1%。

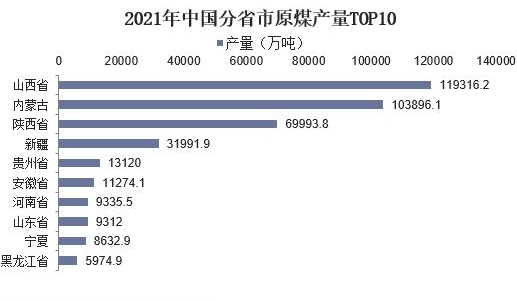

4、从全球铁矿石产能的角度来看,近十年以来由于主流矿山缺乏有效的资本投入,使得铁矿石产能停滞不前,2022年四大矿山在矿价维持中高位的预期下,预计同比增产3200万吨,非主流矿供应受矿价波动影响较大,其造成的边际影响作用却不容忽视,根据华泰期货研究院预测,2022年铁矿石累计净进口量10.73亿吨,同比减少2773万吨,国产精粉2.55亿吨,同比减少844万吨。

5、今年影响全球铁矿石供应的另一大因素则是当下的俄乌冲突,俄乌两国每年的铁矿石合计出口量为7000万吨左右,冲突升级对于最大出口国(中国)将产生较大的供给影响。俄乌钢材合计出口5500万吨,出口受阻将直接导致欧美国家向其他国家寻求钢铁进口资源,进而导致对于铁矿石的需求增加,间接影响国内铁矿石供给量。假设按照战争持续一段时间,西方制裁长期持续来看,目前俄乌冲突已经影响了近一个月的材矿的出口量(即500万吨的铁矿石,460万吨的钢材、生铁和钢坯),如果战争本月还不能结束,对于材矿的影响规模将继续成倍扩大,即便战争结束,西方的制裁可能将继续影响到今年的俄罗斯材矿的出口。

6、基于2022年粗钢消费减少557万吨,上半年粗钢消费减少2800万吨,下半年粗钢消费增加2244万吨的判断,根据华泰期货研究院预测,2022年上半年铁矿石港存有望降至1.48亿吨,主要去化时间发生在2季度,下半年铁矿石轻微累库,港口可能增至1.49亿吨,全年库存同比降687万吨,同比下降4.4%。

7、从交易策略而言,虽然目前铁元素(铁矿+钢材+废钢)库存仍属于历史高位,但在目前低消费的情况下,库存已经开始去化,2022年考虑国家要完成5.5%的GDP增速,必然将加大对于经济的刺激力度,粗钢消费有进一步增长潜力,同时俄乌冲突升级可能增加对于全球铁矿石的供给减量,一旦后市出现消费增供给降的情况,将进一步加速铁矿石库存的去化,进而推升铁矿石价格,因此我们仍然推荐逢低做多铁矿石。(华泰期货)