深圳银控供应链:抢滩登陆,深耕供应链金融“蓝海”市场

近一年来,疫情的局部反弹使得各行各业的数字化转型升级不断加快,数字技术开始全面渗透到各个行业,大数据、云计算、区块链等技术应用也受到了广泛关注,并实现跨界融合和倍增创新,尤其是在供应链金融的发展中,起到了极大的助推。在中央及地方政府各种政策的支持下,供应链金融以其对实体经济强大的刺激能力和赋能作用,迅速成为振兴实体经济、推动产业转型升级的重要抓手,各类供应链金融服务平台层出不穷,供应链金融市场即新迎来新一轮的发展契机。

在供应链金融政策“暖风”频吹的背景下,记者很荣幸地邀请到供应链金融的领军人物——深圳银控供应链创始人及董事长艾晗进行专访,就供应链金融行业的变化及发展趋势进行了深度探讨。

“产业+金融+科技”模式打造场景化金融产品

在供应链产融结合模式下,如何利用通过场景化交易发展供应链金融?艾晗董事长分享了银控经验——依托产业背景,提供专业配的套供应链金融服务,同时利用大数据、区块链、物联网等技术手段,打造“产业+金融+科技”三位一体的供应链新生态。

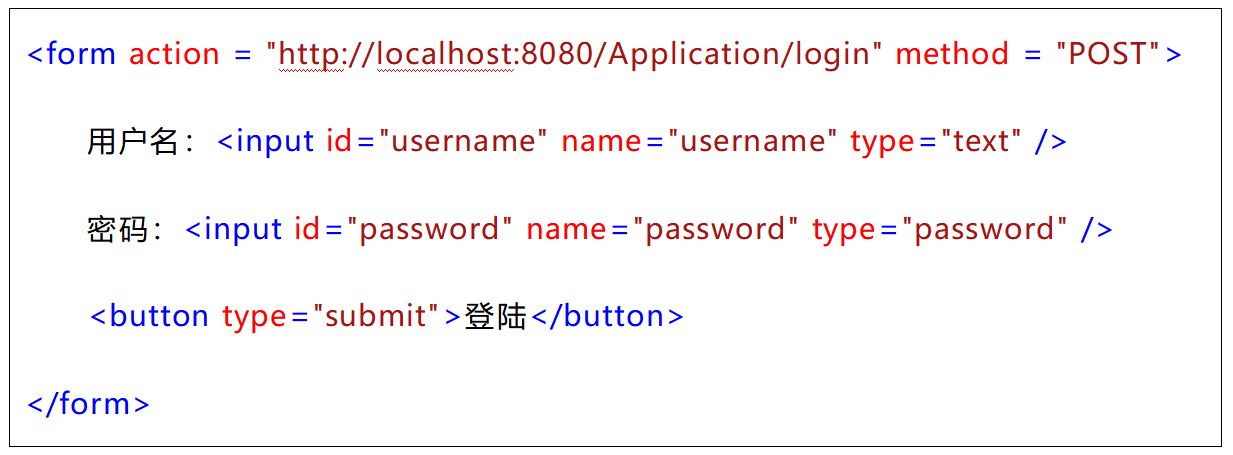

2020年6月,央行等多部委印发的《关于进一步强化中小微企业金融服务的指导意见》指出,运用金融科技手段赋能小微企业金融服务,鼓励运用大数据、云计算等技术建立风险定价和管控模型,打通企业融资“最后一公里”堵点,切实满足中小微企业融资需求。作为一家新型的供应链管理服务企业,一方面,银控供应链通过银控SAAS金融管理平台链接授信企业、核心企业、资金方、供应链管理企业等多重主体,以区块链技术为核心,业务模式为重点,围绕核心企业上下游提供全链条、全方位的金融服务,实现核心企业主体信用在供应链上的多级流转,有效惠及包括核心企业以外的多层链上企业,促使金融与实体经济深度融合,推动供应链金融朝着互联化、数字化、移动化、智能化发展。

另一方面,面对产业升级转型的推进和企业融资需求的变化,银控供应链前瞻性地做好服务模式设计,率先提出“半定制化服务”理念,通过场景化产品设计,将银控供应链的融资产品细分了多种业务模式,如“订单贷”、“商超贷”、“基建贷”等,在基于对整个行业及供应链条的深入调研及企业客户个性化差异分析,通过用户画像和大数据模型实现对企业客户的精准定位,并迅速匹配相对应的融资方案和业务模式。

艾晗董事长指出,银控供应链之所以突出于其他同类型的供应链管理服务企业,在于银控供应链既不依托核心企业,也不依托单一产业体系,而是将金融科技确切、有效地应用到场景里。

“四流三控”,畅通经济大循环

与传统银行信贷不同的是,供应链金融是一种网络生态式的组织场域,以核心企业为基石链接各大生产型企业、服务型企业、贸易型企业,以及第三方的物流企业,参与各方在这个组织场域中相互作用,相互依存。从本质上来讲,供应链金融强调的是贸易背景及整个供应链的运营关系,在对整个供应链信息流、商流、物流实行控制管理的基础上,才能实现资金流的充分流动和有效闭环。

因此银控供应链在成立之初就提出“四流三控”的供应链新思维,以产业链上下游的真实贸易情况及企业自身经营情况作为判断依据,在每个产业链节点设置“关卡”和“通关密码”,通过整合资金流、商流、物流、信息流,达到资金可管控、业务可操控、物流可监控的效果,以这样创新的供应链管理方式打通双方的信息壁垒,充分实现信息流互通,确保贸易的真实性,并通过场景式、嵌入式的金融服务,不断增强金融与产业的融合度和协同性,有效提升整个链条竞争力和可持续发展能力,实现了银行对流程的可视化、客户办理业务的便捷化、系统操作的标准化的高质量融资服务。

供应链金融必须建立在及时、透明、可追溯以及关联管理的基础上

“信贷政策和资源是否能及时得到传导和共享,对链上的企业来说是至关重要的,这些信息将通过供应链产生溢出效应,向上下游中小企业辐射扩散,而信息“逆选择”,即信息不透明、不对称则有可能会造成市场资源配置扭曲的现象”艾晗董事长说道。

在信息不对称的情况下,中小微企业受限于自有资金少、规模小的原因,很难达到传统银行等信贷机构的准入标准,加上传统银行信贷业务过高的交易成本以及与之不匹配的预期收益,使得不少中小微企业融资规模十分受限,传统银行信贷的风险评价和管理已经不能满足目中小微企业的发展现状。

供应链金融之所以具有独特性,就在于其管理要素、信息获取以及业务流程的创新。在银控供应链的融资模式中,核心企业就是整个供应链的“信息枢纽”和“集散中心”,在为授信主体提供融资服务的同时,通过核心企业与链上企业的之间的信息交互,直接或者间接地获取授信企业的实际经济情况、财务情况、订单执行情况、存货数量等信息,借助第三方担保企业和核心企业良好的资信水平,为授信主体的融资申请间接增信,在一定程度上弱化了信息不对称,实现信息的多级传导,为广大中小微企业提供成本相对较低、高效快捷的金融服务。

“企业+信用”是供应链金融发展的必经之路

“对于很多中小微企业来说,融资难一直是阻碍他们发展的主要问题,比如缺少足值抵押物,无法达到主流金融机构的授信担保条件、产品类型有限,不满足选择等。”艾晗董事长向记者介绍道。

基于供应链金融是对整个行业、所有链上企业以及授信企业经营状况的整体评价,银控供应链在进行业务操作时,不再以抵押物、担保物作为唯一评估标准,而是依托产业链上下游的真实贸易情况以及企业自身经营情况作为主要判断依据,在真实交易的前提下进行风险的识别,以核心企业的信息优势来弥补中小企业的信用短板。

此外,相比于传统信贷的信用评分,供应链金融采用的信用评分方法是一种动态的方式。为了有效地控制风险,银控供应链在经过充分的行业分析与市场调研,细致划分了多重信用风控标准,建立了一套科学的信用管理体系,通过整合核心企业及其上下游的关系,将核心企业的信用优势贯穿供应链,使授信企业取得相应的融资支持,力求做到全面性、科学性、针对性及可衡量性对授信企业进行信用风险管控。“银控供应链在对企业客户进行整体评分时更多考虑的是供应链上的核心企业和融资项目的市场前景”,艾晗董事长说道。

不仅如此,业务审核和额度审批上,银控供应链也分别设置了不同的尽调、额度管理及审批管理流程,实施统一的贷前审核、贷中管理、贷后跟踪的全方位风险管控,并将个人信用和企业信用结合起来,采用“1+N”方式对企业相关负责人和企业授信主体信用进行多维度审核,实现对企业客户的信用全覆盖,借助科技赋能金融服务,有效实施风控管理。

通过此次与艾晗董事长的深入交流,我们能感受到供应链金融对实体经济的支持作用日渐凸显,相信在未来随着更多新科技的出现和数字化经济的转型升级,供应链金融将会进入跨越式的发展阶段,银控供应链也将充分发挥科技赋能、产融结合的优势,继续深耕供应链金融蓝海市场,向“成为国际一流的供应链管理服务企业”稳步迈进!

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。