焦炭呈近弱远强格局

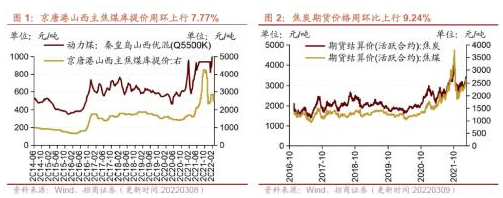

截至目前,焦炭产地价格实现3轮每轮200元/吨的涨幅,盘面也自1月底开始,在补库需求、复产预期、旺季来临,以及政策回暖等因素下开启上涨行情。实际上,以上支撑因素在2021年年底的时候便在积蓄能量,随着时间的推移,则是逐步确认并实现的过程。

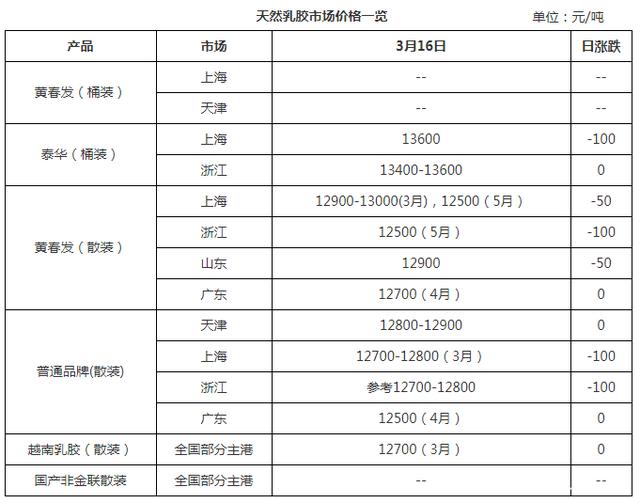

数据显示,2021年,我国共进口5470万吨炼焦煤,蒙古国占比25.66%,澳大利亚仅占比11.2%,俄罗斯占比19.6%。随着澳大利亚进口煤的缺失,使得我国进口炼焦煤资源来源国多元化,对俄罗斯,美国,加拿大等地资源进口量加大,但短期仍然无法弥补澳洲进口缺失带来的缺口,使得2021年进口量较2020年减少1780万吨。

若蒙古国进口量能完全恢复到2019年的水平,也仍然无法完全弥补我国2021年的减量(三季度后蒙古国新开通的铁路运输线会带来增量,预计一季度量为750万吨,但今年能否顺利运行仍是未知数)。目前蒙古国疫情虽然大幅好转,口岸通关车辆较去年在不断恢复,但目前仍有多个口岸处于关闭状态,今年恢复至高峰期水平800—1000车/天的可能性存疑。俄罗斯进口增量的不确定性使得本就紧张的炼焦煤供应弥补增加风险,使得双焦价格大幅走高。

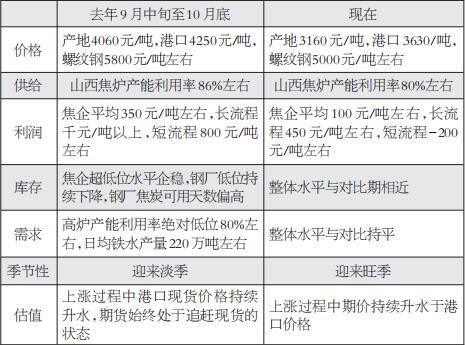

关于焦炭价格去不去前高的问题,我们通过对于去年9月中旬至10月底焦炭价格处于顶部时的基本面特征与目前的基本面特征,给出进一步的分析:

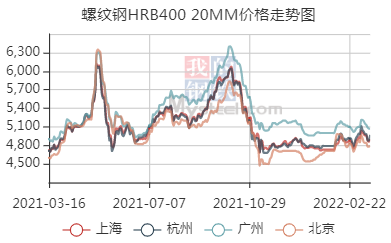

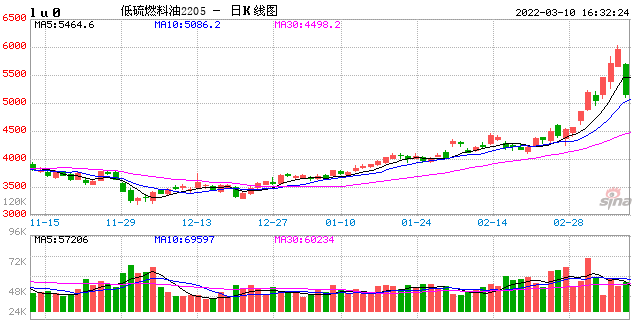

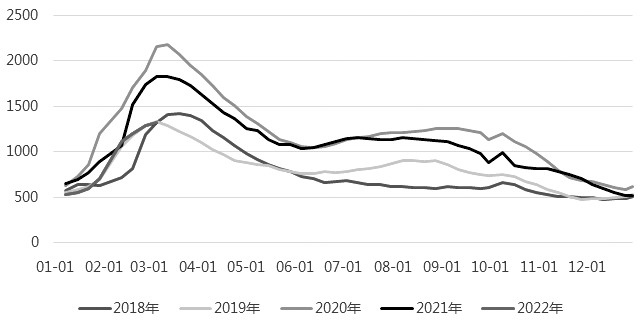

利润和供给方面,目前供应相对较低且不稳定的利润水平仍不支持焦企积极顺利提产;库存方面,今年与去年水平保持一致,但这种状况是可以实现维持的;需求方面,今年和去年水平保持一致,结合旺季来临以及在目前的利润水平来看,钢厂不缺乏提产积极性,但重大风险点来自于终端地产行业信心不足,导致市场无法接受成材价格的上涨。根据市场调研数据,目前工程项目复功率为80%,预计本周可达88%,虽然复工程度不如去年同期,但是仍处于刚需增长时段;从估值角度来看,现货的实际价格缺乏像对比期一样的指引作用,所以更多的需要用预期来判断;从政策方面对比来看,由于能耗双控的目标不变,像去年一样的粗钢产量平控政策不确定什么时候执行,但是从去年上半年铁水日均241万吨产量评估,目前的铁水产量仍有上行空间,且不容易首先受到政策的压制,主要还是根据市场供需及利润调节。笔者认为,短期焦炭市场最大的驱动力还是来自于外围市场的因素,焦炭出口价格大幅高于国内价格,即使把汇率因素考虑进去,仍较去年对比期有较高的出口利润。

综上所述,近期的地缘冲突因素,加上后续市场进出口风险,叠加终端需求恢复期窗口,焦炭远月合约仍存一定的上涨空间,基于此逻辑,也可选择2205与2209合约的正向套利。风险点在于终端施工项目开工同比下滑,且对于高价成材接受度上信心不足,所以要密切关注成材去库程度,把握较为短暂的窗口期。(三立期货)

关键词: 近弱远强