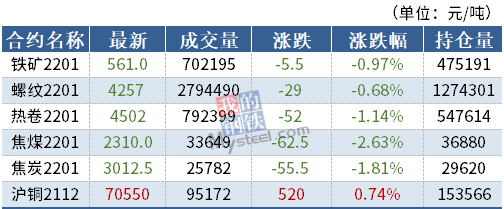

铜价或V型反转上涨 持仓量略有下降

11月上旬,铜价弱势调整,沪铜围绕70000元/吨整数关口上下徘徊,成交量不高,持仓量略有下降,多空力量都不强。上周五夜盘出现拉升,有V型反转上涨的可能。

新能源用铜预期乐观

据相关数据,上周精铜杆开工率环比增加2.52个百分点至69.82%,连续两周呈回升态势,下游订单小幅转暖,限电影响基本结束。现在市场存在的炒作题材在于对未来新能源领域用铜的乐观预期。在新能源汽车方面,10月,新能源汽车产销分别完成39.7万辆和38.3万辆,同比均增长1.3倍。虽然受到芯片短缺拖累,但新能源汽车产销依然保持高速增长态势。另外,光伏和风电装机量的快速增长也带动了铜需求。

美元指数有上涨潜力

中国10月金融数据显示,M2同比增速为8.7%,好于预期和前值;新增人民币贷款8262亿元,去年同期为6898亿元,货币有边际放松的倾向。1—10月固定资产投资增速不及预期,房屋竣工面积增速也有回落,但消费数据尚可,规模以上工业增加值增速也是止跌回升态势,经济数据好坏参半。外围市场上,美国10月CPI同比上涨6.2%,核心CPI同比上涨4.6%,再一次验证通胀是非暂时的,给美联储造成更早加息的压力。近期美元指数已攀升至逾1年来高位,最高至95.266,在流动性收紧背景之下,美元指数仍有上涨潜力,铜价恐将承压。

矿端供应增长速度慢

9月以来,中国铜冶炼厂铜精矿粗炼费TC维持在62美元/干吨附近,铜精矿供应相对平稳。此前普遍预期随着疫情消散及海外新增产能投产,今年三四季度全球铜精矿供应将加速,但实际增长速度没那么快。智利国家铜业公司(Codelco)9月铜产量同比下降6.9%,断断续续有罢工干扰,该公司还上调了2022年中国买家铜升水至105美元/吨,不过下游接受意愿低。10月我国铜矿砂及精矿进口量为179.7万吨,低于9月的211.1万吨,但同比增长6.3%。

10月中国电解铜产量为78.94万吨,环比降低1.7%,同比降低3.9%,10月产量的下滑主要是受到部分冶炼厂限电及检修的影响。进入11月限电影响趋弱,且检修逐渐结束,电解铜产量料有一定程度的恢复。从库存数据来看,上周相关主流地区铜库存环比减少1.26万吨,至8.26万吨,年内首次降至9万吨以下。上周上期所铜库存增加555吨,至38037吨,期货库存增加4325吨,至14059吨,库存仍处低位。上周LME铜库存减少2.23万吨,至10.03万吨,快速降至低位;注册仓单10月底触底后,有小幅回升,注销仓单也快速下滑,带动现货升水自极高值回落。现货升水3月期铜,现货供应依旧偏紧,对价格有一定的支撑。

综上所述,美联储11月会议确定了Taper,但在加息态度上偏鸽派,暂时没有明显的利空因素,不过近期的就业数据良好以及通胀数据高企,使得美联储面临提前加息的压力。国内货币有边际松动,但降准降息概率较小。美元指数攀升至逾一年高位,恐令铜价面临一定的压力。基本面上,矿端供应相对平稳,限电减弱后,精铜产出料有恢复。国内铜库存仍处低位,同时LME铜库存也迅速走低,不过注册仓单开始回升,挤仓风险略有减弱。从需求端来看,下游开工略有好转,传统电缆、空调需求在经济承压下略显乏力,但对于碳中和背景下新能源消费有相对乐观的预期,使得需求端存在炒作的题材。经过11月上旬调整之后,短期铜价或振荡偏强,沪铜参考区间69000—73500元/吨,伦铜参考区间9500—10000美元/吨。