I2205合约承压回调 现货市场价格持续上涨

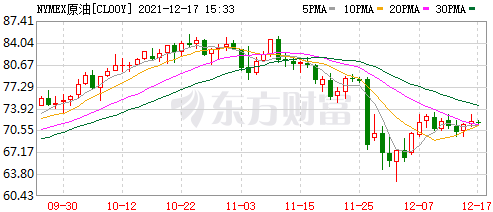

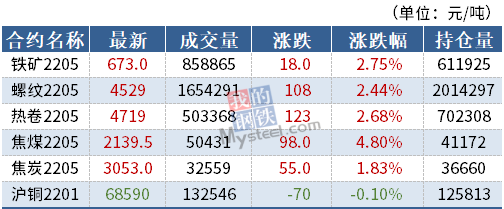

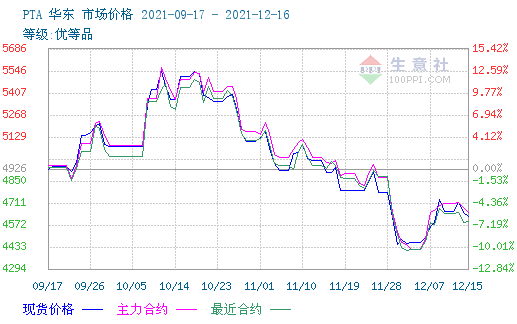

◎12月20日,燃油、低硫燃料油跌超5%,乙二醇、LPG、原油、动力煤跌超4%,尿素、苹果、PTA、20号胶跌超3%,纯碱、棕榈、短纤、苯乙烯、玻璃、花生跌超2%。锰硅涨超3%。

背景1:12月20日,据国家统计局数据显示,2021年11月全国原煤产量37084.4万吨,同比增长4.6%;1—11月累计产量367426.6万吨,同比增长4.2%。

背景2:12月20日,邢台市发布重污染天气预警启动Ⅱ级(橙色)应急响应。

背景3:12月20日,据Mysteel统计全国45个港口进口铁矿库存为15696.30,环比增211.39。

背景4:12月20日,据Mysteel调研247家钢厂高炉开工率68.00%,环比上周下降0.14%,同比去年下降17.29%;高炉炼铁产能利用率74.28%,环比增加0.15%,同比下降17.40%。

◎铁矿石跌1.32%

瑞达期货:周一I2205合约承压回调,近日随着现货市场价格持续上涨,贸易商心态好转,挺价心态渐浓,但由于当前华北地区环保限产政策频出,钢厂依旧保持较低的补库需求,上周铁矿石港口库存继续增加,因此短期在部分钢厂存复产预期及铁矿石现货供应宽松博弈下,矿价或陷区间宽幅整理。技术上,I2205合约1小时MACD指标显示DIFF与DEA向下调整理。操作上建议,短线于690-645区间高抛低买,止损15元/吨。

广发期货:考虑铁矿相比其他黑色金属估值较低,同时产业利润较好背景下,铁矿继续下跌空间不大,或将跟随成材震荡走势为主。

◎螺纹钢跌1.02%、热卷跌1.60%

国信期货:涨价去库存之后,钢价或面临高位风险,本日期螺冲高回落。我们认为,就像市场11月低估了需求一样,目前市场高估了需求的好转,低估了高利润下隐性生产的恢复,目前高炉800元/吨电炉200元/吨的利润。我们认为,市场目前过度乐观,建议企业积极做空套保为宜,投机者可等待右侧拐点出现。

广发期货:周度数据显示产量低位维稳,库存降库维持季节性降幅水平。采暖季限产政策持续抑制产量释放,1月合约临近交割,5月合约在需求预期向好引导下,震荡偏强,盘面上涨修复基差后,预计将维持宽幅震荡走势,等待节后需求明朗。

瑞达期货:RB2205合约1小时MACD指标显示DIFF与DEA高位交叉回调。操作上建议,短线于4400-4530区间低买高抛,止损40元/吨;HC2205合约1小时MACD指标显示DIFF与DEA交叉向下调整。操作上建议,短线于4550-4680区间低买高抛,止损40元/吨。

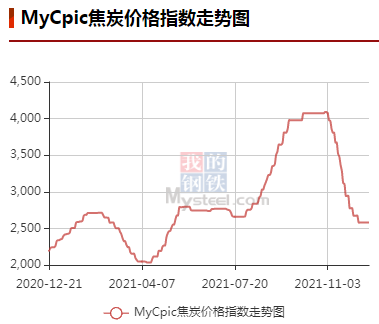

◎焦煤涨0.65%、焦炭跌2.22%

国信期货:中蒙日均通关车数低位,口岸蒙煤价格小幅上调。下游存在一定补库空间,采购情绪转暖。焦煤期货盘面偏强震荡运行,建议逢低短多操作;下游钢厂限产持续,铁水产量低位运行。下游库存整体偏低,采购积极性回升叠加成本推动,焦炭期货盘面偏强震荡,建议短线操作。

广发期货:国内煤炭因超产或安全问题有不同程度减产情况,整体供应端预计会逐步收紧,叠加下游冬储补库,需求好转,煤矿涨价范围扩大,焦煤盘面仍以逢低多为主;冬奥会虽然一定程度抑制焦炭刚需,但是产地焦企有可能也会因为环保或冬奥会加大限产力度而影响供应,同时下游复产预期较为明显,叠加冬储影响,焦炭需求不断提升,因此整体来看焦炭基本面进一步向好,盘面仍以逢低多为主。

瑞达期货:JM2205合约大幅上涨,小时MACD指标显示红柱扩张,关注均线支撑。操作建议,多看少动,择机轻仓逢低买入;J2205合约大幅上涨,小时MACD指标显示红柱扩张,关注均线支撑。操作建议,多看少动,择机轻仓逢低买入。

◎沪铜跌0.94%

弘业期货:铜价短线反弹再度回到69000附近,但市场淡季反弹力度不足,中期可能延续区间震荡行情。沪铜上方压力71000,下方支撑67000。今日国际铜较沪铜升水下降至263点,回到正常水平。

瑞达期货:展望本周,预计铜价宽幅震荡,美联储鹰派态度,不过库存处于历史低位。技术上,沪铜2201合约周度下影阴线,缩量减仓交投趋淡。操作上,67000-70000区间操作,止损各800。