通胀预期持续攀升 年内贵金属整体小幅下行

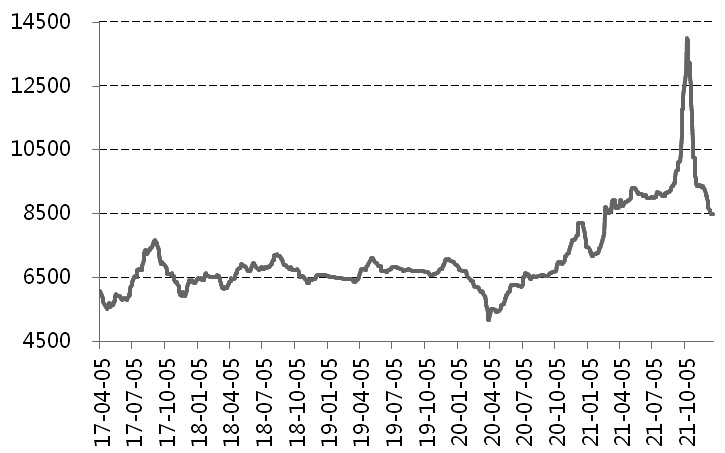

今年贵金属整体呈小幅下行走势。展望明年,随着Taper进程提速和加息推进,在通胀下行和美元指数趋升双重作用下,金价将逐步进入下行通道。

通胀预期持续攀升

今年8月以来,美债收益率快速上行主要是因为美国疫情逐渐好转、经济修复加快以及通胀持续攀升。从TIPS隐含通胀看,去年年中以来,通胀预期快速攀升,今年11月已攀升至2.63%的历史高位,而通胀保值债券收益率仍处于低位小幅振荡,说明推升当前国债收益率的因素为通胀预期攀升,而由于黄金具有较强的抗通胀属性,通胀预期攀升也在一定程度上支撑黄金价格走势。

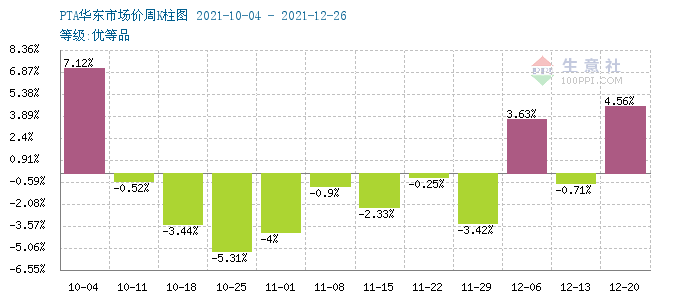

历史上,美国PPI同比走势和CPI同比走势基本一致,截至今年11月,PPI同比与CPI同比剪刀差仍在走扩,显示出美国消费端的通胀压力不断加大。今年以来,企业不断提高消费品价格,使得两者之差在高位小幅回落,生产端通胀向消费端通胀传导明显。由于美国属于消费型国家,其进口金额大于出口金额,美国通胀高升很大程度是因为输入型通胀。从美国进口价格指数同比来看,今年快速攀升,近期处于历史高位,即使剔除石油和石油制品,其同比也是处于历史高位,美国进口价格指数环比今年3月以来绝大部分月份均为正值,显示美国输入商品价格持续攀升,对美国通胀起到持续推高作用。

美国在疫情暴发后,开启无限QE和对居民进行补贴,使得美国消费持续走强,但生产受疫情拖累一直处于低位。今年8月以来,美国消费增速与生产增速之差再度走扩,说明美国高通胀具有长期性和持久性。

美联储加息节奏或加快

美国通胀高企主要因为输入型通胀叠加其国内消费强于生产,当前海运费已较高点大幅下跌,原材料价格回落,输入型通胀压力减小。根据我们对美国CPI同比的预测,明年CPI同比趋势将有所下降。除了海运费下降外,美国内部也显现通胀回落迹象。随着政府扶持的减小,美国居民收入增幅趋势放缓,CPI环比已经明显低于今年年中时,能源价格回落也进一步压制CPI的上涨势头。

近期美联储认为美国经济有过热迹象,12月的FOMC会议上调了美国GDP增速,下调了失业率,认为高通胀料将持续较长时间,拟加快收紧货币政策。最近的点阵图显示,2022年美联储将加息三次多于市场预计的两次,表明加息节奏加快。展望明年,预计美国生产趋势回升,供应紧张局面或逐步缓解,叠加美国收紧货币政策的力度整体强于欧日,美元易涨难跌,这将压制金银价格。

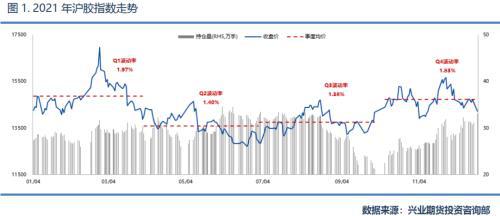

展望后市,明年一季度受疫情快速蔓延和美国经济或进入衰退期影响,金价将有较强支撑;二季度至三季度,美国经济可能进入复苏期且疫情或转弱,且美联储大概率已经加息,强美元和通胀回落下,金价承压;四季度,美国通胀可能再度攀升,市场大概率对加息有较充分预期,叠加四季度是黄金实体消费旺季,金价或表现出较强韧性。