商品市场整体情绪转暖 PE产能增速处于高峰期

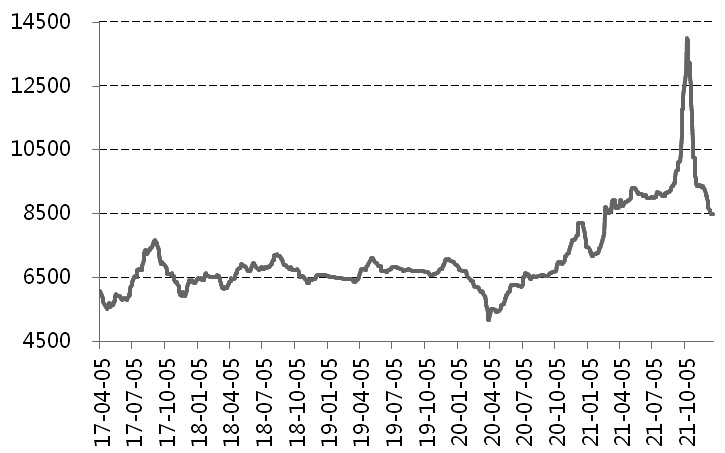

回顾塑料2205合约12月份的走势,可谓是上有压制、下有支撑。本周一盘面冲高回落,上方压力位在8650元/吨左右,而8150元/吨为有效支撑位,前期两次下探并未跌破。近两周来,商品市场整体情绪转暖,在成本挺价和基差收敛双重推动下,盘面开启了一波反弹行情,但上涨至压力位附近后,因缺乏新驱动高位回落。

供应相对充足

长期来看,PE产能增速仍处于高峰期,明年一季度新投产约130万吨,若落地,2205合约将面临较大投产压力。月度级别上,11月PE产量为200.34万吨,环比增加2.09%,预计12月继续小幅增加,后续供应量充足。

近端数据显示,截至12月24日,上游企业开工负荷在87.84%,环比增加1.34%,周度检修损失量在4.01万吨,环比减少0.29万吨。短期开工将继续稳步提升,多数装置检修时间不长,供应压力虽暂未体现,但弱预期在现货上有所体现,现货价格跟涨动力不足。

需求表现平淡

从宏观角度看,社融数据四季度以来持续反弹,但托底政策对于聚烯烃下游提振不大,整体需求略显平淡。截至上周五,农膜开工继续下跌2%,至50%,棚膜旺季已过,地膜需求跟进缓慢。其他下游开工维持弱稳,包装膜开工环比不变,在58%,管材需求传统淡季,开工下跌2%,至47%。总体而言,下游行业整体开工走势趋弱,工厂态度谨慎。

库存方面,因临近年底,降库操作仍是主流,而库存去化中价格偏强还是偏弱,最终将由下游厂商态度决定。目前来看,下游厂商多持谨慎观望态度,低价采购积极性略有提升,弱需求现实压制较强。最新数据显示,PE石化库存为27.85万吨,环比小幅去化9万吨;PE煤化工库存样本量在6.02,环比去化6.7万吨;样本贸易商库存15.17万吨,环比去化0.94万吨。偏中性的库存水平表明,供需两端暂无强驱动。

估值中性偏低

成本利润方面,多种工艺的生产利润持续低位运行,主要跟供需弱预期相关。成本端呈现油强煤弱格局,布油周一夜盘收于78.60美元/桶,涨幅3.2%,动力煤夜盘收于683元/吨,维持低位振荡。油价的偏强走势一定程度上提振聚烯烃价格,而煤价暂不构成影响,相对而言油价走势更值得关注。总体上,低利润现状下,原料端涨跌虽有一定干扰作用,但不构成主要变量。

进出口方面,外盘价格弱势窄调为主,内外价差有所收窄,实际成交偏谨慎,进口并未大幅放量。截至12月27日,中东线性货源主流报价在1160—1200美元/吨,较前期有所回落,港口样本库存总量在23.54万吨,环比小幅去化0.71万吨。利润不佳和海运费高企暂不支撑进口大幅增加,但市场普遍预期进口将于一季度慢慢恢复,届时将给到聚烯烃价格一定压力。

综合分析发现,盘面仍处于振荡区间,能否走出趋势行情主要关注供应和进口两方面。最大的利多逻辑在于新装置投产不及预期,配合进口持续低位,低库存下突发补库需求。最大的利空逻辑在于投产如期而至,配合进口逐步恢复,需求持续弱势,石化及贸易商倾向于压价去库。就目前期现价格表现来看,更推荐长线逢高做空L2205合约,静等利空因素兑现。