一次性能源需求持续降低 原油短期或阶段性供需失衡

若供给端减量过快,短期将出现暂时性失衡局面

原油供给和需求在区域分布上的不平衡决定了全球范围内原油贸易的流通方向,以沙特为首的中东地区是主要的原油出口地区,全球主要原油进口地包括亚洲的中国、印度和日本,以及欧洲和美国。从中长期角度来看,在“碳中和”背景下,一次性能源需求将不断降低,新能源新业务实现清洁替代是未来能源发展的大方向。但短期而言,需求替代仍需要一段时间兑现,如若供给端减量过快,短期或出现阶段性供需失衡的局面。

供给:勘探活动有望进一步恢复

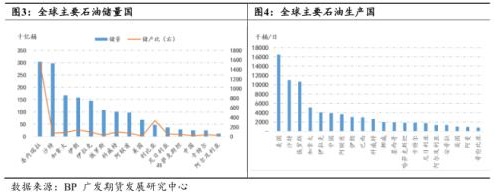

从全球储量情况来看,截至2020年年底全球原油储量达1.7324万亿桶。全球原油资源主要分布在中东和美洲地区,其中中东原油储量占比达48%,美洲占比达33%(中南美19%、北美14%),接下来是以俄罗斯为主导的独联体国家,占比8%,非洲地区储量占比7%。分国别来看,2020年委内瑞拉原油储量位居全球首位,达3038亿桶,其次是沙特(2975亿桶)、加拿大(1681亿桶)、伊朗(1578亿桶)、伊拉克(1450亿桶)和俄罗斯(1078亿桶)。

原油产量与储量的区域分布大体一致,但中南美地区产量占比远不及其储量占比,产量占比仅为7%。2020年,全球原油产量8839.1万桶/天,受新冠肺炎疫情影响环比降低6.92%,近10年年均增幅为0.61%。其中美国原油产量1647.6万桶/天位居首位,其次是沙特、俄罗斯和加拿大。2020年,中国原油产量390.1万桶/天,位列第六。从各地区产量变化情况来看,北美页岩油革命为当地带来了较大的产量增幅,2010年至2019年,北美地区年均产量增幅为8.43%;中东地区近两年产量增幅有所放缓,年均增长1.96%;独联体产量也呈现平缓增长的趋势,年均增幅1.07%。此外,欧洲、中南美、非洲地区的产量则呈现缓慢递减趋势,2010年至2019年产量分别下降2.23%、1.80%和1.93%。

油田的储产比衡量油田的生产效率,根据储产比情况,委内瑞拉拥有巨大的原油资源储备,但近年来受美国制裁影响,委内瑞拉原油产量大幅萎缩,2020年其储产比高达1542.1,而同期美国为11.4、沙特为73.8、俄罗斯为27.7、中国为18.2。随着后疫情时代来临,原油勘探活动有望恢复,产量回升情况下储产比预计降低。

需求:燃料型需求占据重要地位

从需求情况来看,2020年全球原油消费为8847.7万桶/天,环比下降9.3%,近10年年均增长0.2%。2008年及2009年受金融危机影响,需求出现下滑,其他年份需求均稳定增长。分区域来看,亚太地区需求占比最高,为38%;接下来是北美和欧洲地区,占比分别为23.5%和14.5%。亚太地区新兴国家经济增长动能较强,原油需求增速较为可观,2010年至2019年年均需求增速达3.1%;接下来是独联体和非洲地区,增速分别为2.5%和2.0%;北美地区原油需求增速趋缓,2010年至2019年原油需求年均增速仅为0.5%;欧洲地区原油需求出现了年均0.5%的负增长。从国家需求排名情况来看,2020年美国需求量为1717.8万桶/天,位居第一;亚洲地区的主要需求国为中国、印度和日本,需求量分别为1422.5万桶/天、466.9万桶/天和326.8万桶/天,是全球第二、第三和第五大需求国。美国和中国作为原油需求大国,在原油需求绝对量上占据主导,与其他国家的差距显著拉开。

从产品结构来看,原油主要下游消费为柴油,占比为29%;接下来是汽油(24%)、乙烷和LPG(15%)、燃料油(7%)、石脑油(7%)、煤油(5%)。可见,燃料型需求在原油需求中占据重要地位,被广泛运用于工业和交通运输领域;化工需求也是原油消费的重要部分。随着炼厂向深加工和炼化一体化方向迈进,炼油产品轻质化的特征愈发显著,不同地区消费结构中也多以柴油和汽油等轻质组分为主。中东地区油气资源丰富,LPG和乙烷成为中东的重要油气产品以供出口或用于当地的气体化工项目。此外,中东地区第二大原油消费产品为燃料油,主要用于当地发电需求。北美地区占比最大的产品为汽油,美国公路运输较为发达,带动了当地的汽油需求。

贸易:区域分布存在不平衡现象

分析全球原油供需结构可以发现,原油资源供给和需求在区域分布上存在显著的不平衡现象:亚太地区和欧洲地区存在较大需求缺口,尤其是亚太地区,当地原油资源无法满足日益增长的消费需求,2020年,供需缺口达到了2619万桶/天,欧洲地区供需缺口为920.9万桶/天。中东、非洲和独联体呈现供给过剩的格局,2020年过剩量分别为1934.4万桶/天、330.6万桶/天和934.7万桶/天。相较之下,北美和中南美地区自有资源丰富,原油供需结构相对平衡,供应分别小幅过剩274.9万桶/天和56.7万桶/天。

全球原油供需不均衡的区域性结构决定了全球范围内原油贸易的流通方向,以沙特为首的中东地区是主要的原油出口地区,2020年中东(不包括沙特)出口原油1391.5万桶/天;美国作为2020年第一大原油出口国,出口量为811.7万桶/天;接下来是沙特,出口原油802.7万桶/天;俄罗斯出口量达743.3万桶/天。亚太地区原油资源有限,主要出口成品油,2020年该区原油出口量为739.9万桶/天。

从各地区出口走势来看,美国页岩油革命带动当地出口大幅攀升,近10年美国原油出口年均增长达到27.7%,与之相似的是加拿大,年均出口增长7.0%;中东地区出口年均增长1.6%,亚太地区年均增幅为1.9%。相对而言,沙特和俄罗斯出口供应较为稳定,近10年出口量变化不大。

供需缺口较大的地区是全球主要原油进口地,包括亚洲地区的中国、印度和日本,以及欧洲地区和美国。其中,中国作为原油进口量最大的国家,2020年其原油进口量达到了1286.5万桶/天,进口量占比为20%;欧洲进口量为1261.1万桶/天,进口占比19%;接下来是美国、印度和日本。

中国和印度作为经济增长较快的发展中国家,其原油进口近10年维持稳定的增长态势,其中中国年均进口增长率为11.9%,印度为3.4%。欧洲进口呈现先增加后趋缓的发展趋势,这与当地经济增速和能源结构转换密切相关。随着美国国内资源供给不断充足,其出口量不断攀升的同时进口量也随之下滑,近10年来美国年均进口增速为-3.3%。日本受经济增速下滑影响,原油进口量也呈现下滑趋势,进口量年均增幅为-2.8%。

油价:今年运行中枢存下行预期

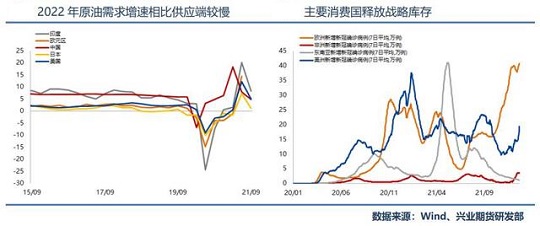

2021年,全球原油市场呈现供不应求的格局。从供给端来看,OPEC+组织严格执行减产协议,美国方面受资本开支限制以及飓风等自然灾害影响,页岩油产量增长缓慢。从需求端来看,随着后疫情时代疫苗接种率不断提高,新冠肺炎疫情对经济冲击不断减弱,原油需求也逐渐恢复。据EIA原油供需数据,2021年全球原油市场总供给9559万桶/天,总需求为9690万桶/天,供需缺口达到131万桶/天。展望2022年,随着OPEC增产和美国产量逐渐恢复,以及需求增速减缓,全球原油供需缺口将收窄并转向宽松。根据EIA对全球原油供需平衡表的预测,2022年原油产量预计增至1.0093亿桶/天,需求预计增至1.0046亿桶/天,2022年全球原油供给过剩约达470万桶/天。2022年,在通胀压力不断增加的情况下,美联储缩表和加息的动作使得流动性持续收紧,原油金融溢价将有所回落,叠加原油基本面边际转弱的预期,2022年油价运行中枢存在下行预期。

从中长期角度来看,在“碳中和”背景下,一次性能源需求将不断降低,新能源新业务实现清洁替代是未来能源发展的大方向。供给端和需求端能源结构均将调整,资本方将更多进入新能源赛道,上游投资锐减,大油气公司开始布局新能源战略,出售传统能源资产,长期原油供给向着减量趋势发展。在各国的净零排放标准下,2025年全球原油需求或降至6000万至7500万桶/天,降幅达25%至40%,但短期而言,需求替代仍需要一段时间兑现,如若供给端减量过快,短期或出现阶段性供需失衡的局面。