乙二醇2022年供应预计整体宽松 价格下行节奏或放缓

2022年乙二醇供应整体宽松,价格或进一步下行至4000元/吨以下。不过,2021年10月以来,乙二醇价格已经大幅下跌,2022年其下行节奏或放缓。建议投资者维持空头思路,EG2205、EG2209合约逢高做空。

1 原油价格处于下行通道

当前,新冠肺炎疫情对油价的利空影响仍然较大。宏观方面,国际货币基金组织维持2022年全球经济增速预期4.9%不变,预计2021年发达经济体通胀率有望上升至2.8%,到2022年通胀率有望回落至2.3%。目前美联储已改变鸽派立场,欧、英央行也均处于边际从紧状态。虽然货币政策收紧并不必然带来全球流动性收紧,但随着全球经济进一步恢复,控制通胀将成为大部分政府需面对的重要任务。从流动性角度来看,推动商品价格大涨的动力已逐步消退。

公共卫生方面,2021年,疫情对部分国家的制造业活动产生负面影响。虽然随着疫苗接种的推进,市场认为疫情影响已经减弱,但对投资者情绪的实际冲击仍然较大,对油价利空影响较强。

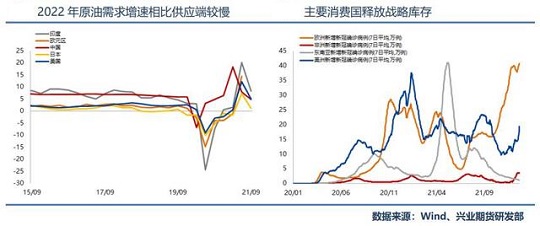

供应增量大概率超过需求,原油市场重新迎来供应过剩压力。从供应端来看,12月OPEC月度会议继续维持明年1月40万桶/日增产计划不变,目前OPEC+在明年1月继续增产基础上,仍然有340万桶/日的减产量在明年恢复。即2022年4月OPEC+原油产量基准将较当前基准线提升163万桶/日,叠加伊朗产量回归可能带来的150万桶/日左右的增量和此前美国联合多国总共释放6600万桶的战略原油储备。总体而言,明年原油市场潜在供应增量在500万—700万桶/日。

从需求端来看,IEA发布的《2021全球能源展望》预计2022年全球原油需求增速将达到3.3%,需求增量300万—400万桶/日。EIA最新发布的《短期能源展望》也显示进入2022年原油需求增速将低于供应增速,原油市场将重新迎来供应过剩压力。

原油基金净多持仓呈下降趋势,远月价差呈贴水结构。基金持仓作为监测市场情绪的重要指标,往往能够反映出当前市场的整体情绪,目前布伦特和WTI原油的基金净多头配置都开始出现减少。截至2021年12月14日当周,布伦特原油期货基金净多持仓15.44万张,WTI原油期货基金净多持仓34.71万张,从10月至今持续下降。同时,从盘面价格来看,WTI和布伦特月间价差均呈现贴水结构,远月2301合约价格已低至65—70美元/桶。原油市场看空情绪较浓。

总体而言,宏观层面推涨大宗商品价格的动力会逐步消退,而2022年原油供需层面偏宽松,供应增量大概率会超过需求增量,短期市场情绪也相对偏弱,我们仍维持原油处于下行趋势的判断,其对下游能化品价格支撑减弱。

2 明年乙二醇供应转宽松

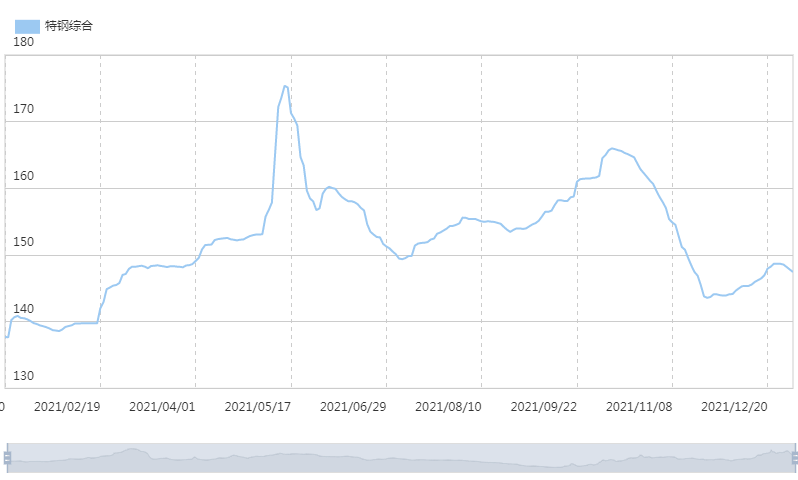

国内煤制乙二醇装置开工率大幅回升,供应端将持续承压运行。供应方面,2021年12月部分前期检修装置重启,且较多装置提升负荷。截至2021年12月23日,国内乙二醇开工率提升至57.83%。其中,油制装置产能运行率64.37%,周环比增加1.35个百分点;煤制装置产能运行率46.37%,周环比增加9.54个百分点。12月22日煤炭现货价格跌幅远超乙二醇,因此煤制乙二醇利润显著提升,煤制装置开工率大幅回升。当前,前期装置检修利好支撑已基本消化,随着煤炭价格下行,煤制开工进一步回升,国内供应端将持续承压运行。

海外装置逐步恢复正常,进口量上升增加港口库存压力。进口方面,据海关数据显示,2021年11月乙二醇进口总量74.28万吨,较上月增加10.22万吨,环比增加15.95%,同比上升18.82%。2021年沙特原油减产使得伴生气产量下降,加之美国寒潮来袭,且装置修复时间较长,导致乙二醇海外装置检修量持续处于高位,全年进口量低位波动。2022年随着海外装置逐步恢复正常,乙二醇进口量也将随之上升,形成供应端增量压力。截至2021年12月23日,乙二醇华东主港库存量为67.34万吨,环比增加3.86万吨。2021年乙二醇库存处于相对低位,但随着进口量逐步回升,港口库存压力也将增大。

2022年扩产计划将长期压制乙二醇价格运行。截至2021年年底,国内乙二醇产能基数达到2081.1万吨,新增产量中乙烯制360万吨,煤制139万吨。从目前的投产计划来看,2022年预计新增860万吨产能,其中多数集中于一、二季度。2022年整体产能增速接近30%,处于历史高位水平且增速大于下游聚酯需求,总体处于过剩格局。2022年一季度可能投产的装置为镇海炼化的油制乙二醇,煤制乙二醇由于效益/技术问题投产推迟概率较大,2022年煤制投产计划多为2021年准备就绪但推迟的装置。总体来看,乙二醇大量投产预期预计仍将造成较大的供应压力,2022年1—2月产量或突破历史高位,在当前低库存水平下长期压制乙二醇价格。