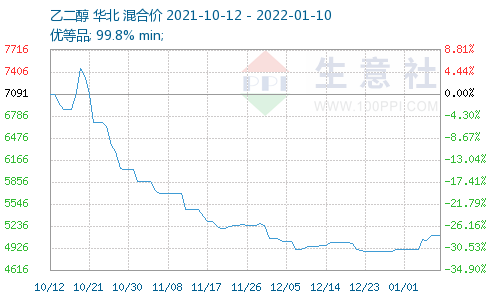

国际原油价格延续上涨 乙二醇走势偏强

近期乙二醇价格在成本端的支撑下偏强运行,国际原油价格延续上涨趋势,动力煤在连续下调后近期有反弹迹象。供需面来看,因国内几套装置停车、降幅,供应量有所减少,也助推乙二醇价格上涨。

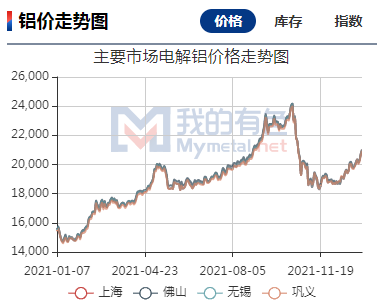

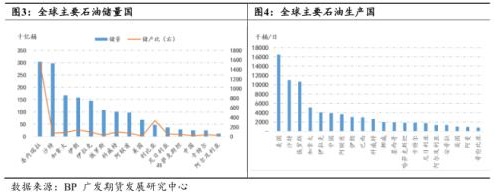

随着原油价格重心上移,乙二醇成本逻辑开始走强,乙二醇价格也结束了前期弱势格局,开始出现反弹趋势。目前来看,加拿大和美国北部遭遇严寒天气扰乱原油运输,雪佛龙因哈萨克斯坦动荡局势临时小幅调整了Tengiz油田产量,原油整体呈供弱需强格局,国际油价持续上涨,对乙二醇有较好的成本支撑。

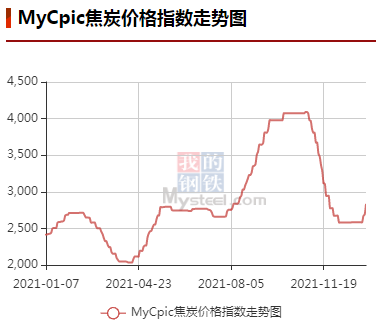

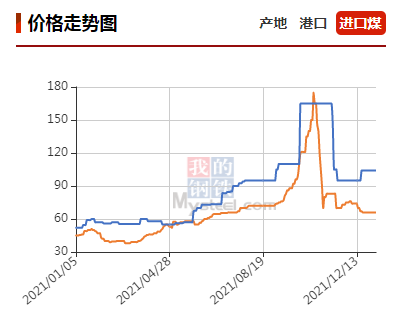

此外,由于乙二醇既有油制工艺又有煤制工艺,所以煤炭的价格也会对乙二醇的成本产生明显影响,从而影响乙二醇的价格,乙二醇与煤炭价格的相关性也较以前有了明显提升。近几日在印度尼西亚1月禁止动力煤出口消息影响下,煤炭价格重心得以提升,但整体来看提升幅度有限,预计后期缺乏持续上行的动力。

据了解,截至2021年12月底,乙二醇年产能基数为2081.1万吨,其中煤制乙二醇产能基数约757万吨;非煤制乙二醇产能基数约1324.1万吨。数据显示,2021年12月国内乙二醇产量为105.51万吨(其中非煤制为77.28万吨,煤制约为28.23万吨),较11月相比增加4.27万吨。开工率方面,截至1月7日,非乙烯法(煤制)开工率约在41.7%,乙烯法开工率约在58.83%,均较前一统计日有了降低。据了解,目前浙石化2#、新疆天盈装置停车;远东联、武汉石化、新杭能源、内蒙古荣信、安徽昊源装置负荷小幅下调;抚顺石化、四川石化、华鲁恒升装置负荷小幅上调。国内乙二醇存量装置一体化开工持稳为主,煤化工部分装置有重启、提负荷计划,但建元、渭河装置重启继续推迟,整体开工提升空间有限,且浙石化2号线暂无重启计划,预计短期总供应量仍存减少预期。

需求端来看,截至1月6日,国内聚酯开工率约在78.31%,江浙织机开工率约在57.46%,月底正值春节假期,终端工厂陆续放假,预计聚酯工厂有减产、检修计划,2022年1月聚酯产出或将较2021年12月继续出现下滑。据了解,聚酯市场装置检修与重启并存,浙江、福建地区多套聚酯装置计划减产、检修,但盛虹前期检修的20万吨/年装置计划重启,或将限制聚酯行业产出的下滑幅度。

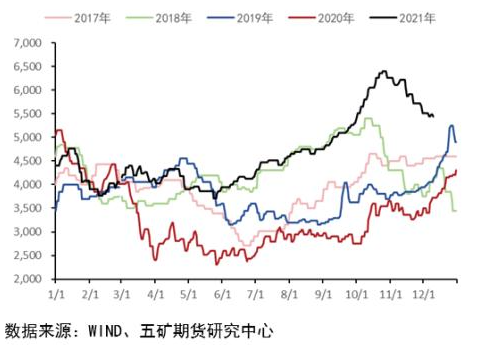

港口库存方面,2021年乙二醇码头库存全年基本维持在相对低位水平,但库存对价格的支撑力逐渐减弱,两者相关性有所降低。伴随着国内工厂产能的扩充,国产量快速提升,而同时进口量明显收缩,供应总量中国产量占比有所提升,进口依存度有所走弱。自2021年10月开始,乙二醇港口库存水平有所增加,近期有小幅提升趋势。截至1月6日,华东主港地区港口库存总量69.7万吨,较前一周增加3.3万吨。码头发货方面,张家港日均发货7500吨,太仓两库综合日均发货3550吨,宁波方向日均发货5000吨。

基差方面,现货基差之前呈现升水结构,现货对期货价格有一定支撑,而近期乙二醇基差有所走弱,截至1月7日,乙二醇基差在-164元/吨,可见现货对期货的支撑较前期有所减弱。

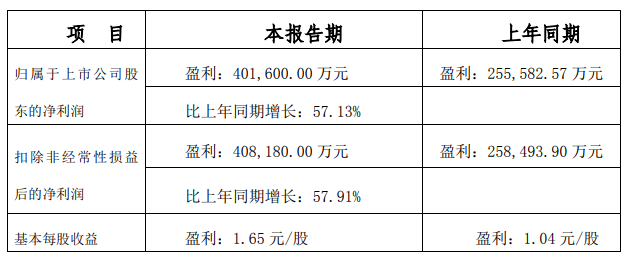

总体来看,国际原油目前处于上行趋势中,煤炭止跌反弹,乙二醇各工艺路线利润仍处于不同程度的亏损状态,成本端支撑力度继续增强对市场形成强有力支撑。进口货到港量仍然偏多,但国产量计划外下降,短期回升幅度或有限。需求端来看,近期下游聚酯端及江浙织机负荷不高,但产销较好,预计后期需求减少幅度有限。整体来看,近期乙二醇在成本端及供应减少的支撑下价格偏强运行,但是不排除后期原油会有变数,叠加终端需求春节前有减弱预期,乙二醇持续向上动力或受到限制。预计1月乙二醇市场整体走势或呈现前高后低的趋势,仍要关注成本端原油及煤炭价格急转对行情带来的极端影响。

风险提示:煤炭价格及原油价格走势、自身供需变化、市场消息等。