2021年沪锌价格整体持稳 终端消费缺少有力增长点

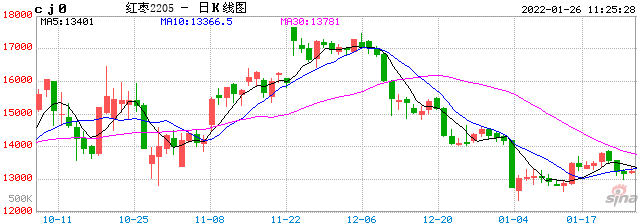

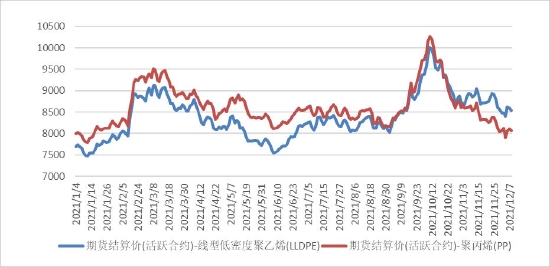

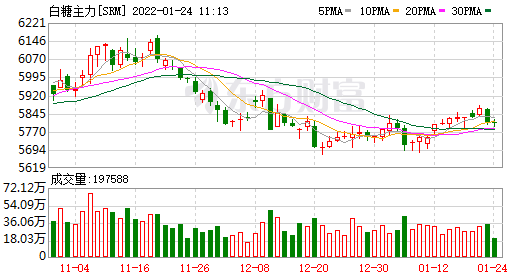

2021年沪锌价格整体波动不大,走势大致分为三个阶段:第一阶段,1月至2月中旬锌价走势呈V形,因伦敦出现集中交仓,且当时受假期影响需求减弱,锌价回落,随后在美国数万亿美元规模刺激计划提振下反弹;第二阶段,2月下旬至9月末在美元走高、国内抛储等因素影响下宽幅振荡;第三阶段,10—12月锌价大幅波动,受境外大厂新星和嘉能可减产消息刺激,沪锌一度冲至27720元/吨,随后在煤炭价格大跌影响下回落,接着又受欧洲能源价格攀高推动再度反弹。

锌矿恢复不及预期

国际铅锌研究小组(ILZSG)的数据显示,2021年1—10月全球锌矿产量为1066.4万吨,同比增5.4%,低于2019年同期。受新冠肺炎疫情影响,全球锌矿恢复不及预期,整体供应处于偏紧状态,锌精矿加工费处于低位。

预计2022年在利润驱动下,全球锌矿企业将持续推进扩建计划,将带来额外的产能释放。预计2022年海外主要矿山产量增量26万吨,国内增量9.6万吨。

精炼产能待修复

2021年1—10月全球精炼锌产量累计1161.8万吨,同比增3.4%,较2019年同期增4.6%,欧洲能源危机引发的电力成本增加限制海外锌产量增加。2022年海外没有大中型新增项目,增量主要是已投产产能的进一步释放,预计为5万吨左右。

2021年全年我国锌产量累计为656.1万吨,同比增1.7%,原料紧张和政策因素限制国内锌产量。2022年国内计划投产产能约47万吨,在精矿加工费偏低下预计投产计划将放缓,2022年预估增量20万吨。

终端需求增幅有限

2021年锌终端消费领域房地产、基建表现平平。2021年全国房地产开发投资完成额较上年增4.4%,比2019年增11.7%,两年平均增长5.7%,年内增速呈持续下滑态势。2021年全国固定资产投资(不含农户)比2020年增4.9%,比2019年增8.0%,两年平均增长3.9%,其中基础设施投资(不含电力、热力、燃气及水生产和供应业)比2020年增0.4%,整体增势亦放缓。预计2022年在国内宽松货币政策下房地产、基建投资增速有望改善。

2021年全年我国汽车产销同比分别增3.4%和3.8%,受芯片短缺影响汽车产销量同比增速均有所下滑。四大家电中,2021年全年冰箱、彩电累计产量同比负增长,洗衣机、空调同比正增长。预计2022年汽车、家电方面产销增速将好转。

综合看,2022年锌终端消费缺少有力增长点。

2022年国外货币政策整体趋紧,金属价格将承压,但国内政策相对宽松,在基建投资加码、房地产调控稍松情况下,国内锌需求有望好转,但整体缺乏强劲的增长点,新能源行业对锌提振有限。2022年锌供应端有望逐渐恢复,锌矿及精炼锌新增项目将带来部分增量,预计全球精炼锌供应将从短缺转为过剩,锌价整体承压。不过上半年在全球能源危机未解前提下锌价大概率高位振荡,下半年将逐渐走弱,伦锌运行区间2800—3950美元/吨,沪锌价格区间20000—27000元/吨。