铁合金阶段性上行可期

钢厂阶段性复产,终端需求边际好转,在稳增长背景下,合金供需两端均有望恢复,需求端恢复的力度可能更大,进而带动合金阶段性反弹。预计2022年铁合金更多是阶段性机会,难以出现2021年的过度紧张。

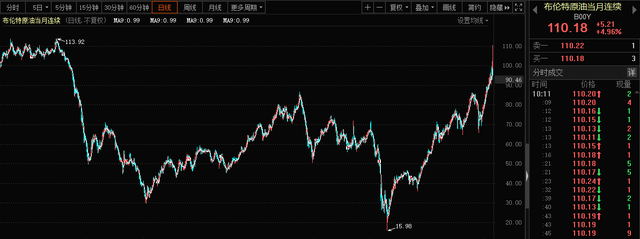

2021年,在双碳政策的影响下,铁合金作为典型的高耗能品种,供给端受到的冲击较大,期现价格大幅上涨,硅铁价格涨至17000元/吨,硅锰价格涨至13000元/吨。随着能耗双控政策的优化,合金供应逐步恢复正常,价格又有大幅回落,近期总体表现平稳。

2022年中央经济工作会议定调稳增长,对运动式减碳也有纠偏。2月18日,国家发展改革委等12部门联合印发《关于促进工业经济平稳增长的若干政策》,再次强调优化考核频次,避免因能耗指标完成进度问题限制企业正常用能,这有利于合金供给的有序释放。展望后市,钢厂阶段性复产,终端需求边际好转,稳增长背景下,合金供需两端均有望恢复,需求端恢复的力度可能更大,进而带动合金阶段性反弹。

分品种来看,硅铁方面,上周独立硅铁企业日均产量1.76万吨,环比增130吨。目前宁夏、内蒙古产地生产相对正常。电费下调,利润转正后,宁夏等地区合金厂积极复产。榆林地区兰炭产能淘汰,暂未有新的政策动向。总体来看,硅铁供应将继续稳中有增,3—4月产量预计在55万吨左右。硅铁需求方面,当前粗钢产量偏低,3—4月份钢厂将逐步复产,粗钢日产量有望恢复至290万吨,汽车产销好转,金属镁产量将在8万吨以上,总体供需相对平衡。预计在3月复产预期带动下,硅铁需求好转,高库存有望去化,价格可能有阶段性反弹,目前期货升水较多,期现资金较为活跃,需注意终端需求低于预期的风险。

硅锰方面,121家独立硅锰企业日均产量2.92万吨,北方工厂保持较高的开工,目前硅锰价格在8150元/吨。虽然南北方利润稍有差异,但总体保持盈利,北方利润空间在300—600元/吨,南方在盈亏线附近。随着现货上涨、电费的下调,广西、贵州等地还有部分增产空间,预计3—5月份硅锰产量会回到100万吨以上。内蒙古要求淘汰25000KVA以下产能,新旧产能的置换节奏对供应有影响,目前新产能多数已建成,暂时来看对供给的冲击较小。若供应集中置换与需求高峰重叠,硅锰供需错配的力度更大。

因此短期来看,3—4月份供需两端均有恢复,关键看回升的幅度,建筑钢材对螺纹的消费量更大,当前稳增长政策预期较强,基建端将有发力,地产有政策的利好,制造业需求较为稳健,预计需求也将边际向上修复。若粗钢日产量恢复至300万吨左右,硅锰将阶段性去库,这也将拉动硅锰价格上行。

从成本角度来看,国内合金厂提产,带动锰矿需求,俄乌冲突以来,海运费价格上涨,锰矿成本易涨难跌,焦煤紧张状态下,焦炭等成本也有抬升,电力成本进一步下跌的空间有限,这将推升硅锰成本中枢上移。从节奏上来看,若3月终端需求低于预期,引发黑色板块整体调整,硅锰的供应正常释放,硅锰面临部分回落压力,基于稳增长政策的长期落地及粗钢产量的恢复,硅锰阶段性向上的弹性更大。

总结来看,今年在稳增长政策下,铁合金供需两端均有恢复,政策端优化管理,供给的调节再度回归跟随需求,需求恢复的预期又支撑价格在相对高位,预计2022年铁合金更多是阶段性机会,难以出现2021年的过度紧张。(作者单位:中信期货)