煤炭“三兄弟”携手再攀新高 煤电企业盈利承压

煤价上涨势头强劲

2月21日,煤炭“三兄弟”集体大涨,截至收盘,动力煤期货主力合约涨超6%,焦煤主力合约涨近5%,焦炭主力合约涨超3%,再创近4个月来新高。

A股市场上,煤炭股普遍收涨,截至收盘,山西焦煤和潞安环能均上涨8.28%,领涨煤炭板块;冀中能源、山煤国际、兰花科创、昊华能源和晋控煤业等涨幅居前。

消息面上,上周动力煤价格受限价政策影响承压,部分煤企开始发文落实降价至900元以内。由于晋陕地方监管部门明确落实发改委稳价标准,产地价也快速向限价标准内靠拢。行业人士认为,随着冬奥会结束,采暖季最严格时段过去,钢厂阶段性加强备货应对复产,提振对焦炭的采购需求,煤价上涨预期仍存。

穆迪信用副总裁、高级分析师吴家荣对第一财经记者表示,居高不下的煤价令燃煤发电企业信用评级承压。他预计,未来一年里高煤价仍将对煤电企业构成挑战,一方面发电企业的大部分装机容量由燃煤机组构成,在缺少有效的成本转嫁机制之下,高煤价将侵蚀盈利能力并令其信用指标承压。

煤价居高不下

年初至今,煤炭价格持续回暖。

动力煤期货主力合约年初至今累计上涨25%。焦煤、焦炭期货主力合约也分别上涨18%、15%。

煤价不断上涨也带动煤炭股表现,平煤股份、晋控煤业60日涨幅分别高达61.74%、58.43%,大幅跑赢大盘。

不过,连续大幅上涨之后,动力煤期货价格仍明显贴水现货,政策限价影响下,高基差仍有力推动盘面反弹。国贸期货评论称,电厂招标开始增多,沿海电厂通过减少运行机组来降低煤耗,表明补库需求大幅增加,不过动力煤期货在多次提保限仓下,流动性大幅减弱,不建议投资者参与。

另外,郑商所自2月21日当晚夜盘交易起,动力煤期货合约交易指令每次最小开仓下单量调整为2手,限价指令每次最大下单量调整为50手,市价指令每次最大下单量调整为10手。

现货方面,通联数据Datayes!显示,2021年现货煤炭平均价格涨幅超过20%,达673元/吨。近期焦企开启首轮200元/吨提涨。据焦联资讯,有焦企已开启对下游采购价开启第一轮提张,涨幅200元/吨。原料方面,部分焦企原料煤库存低于5天,采购积极。

开源证券指出,短期内低温雨雪天气仍对电厂日耗形成支撑,下游复工加速,同时冬奥会进入尾声,部分受限高能耗产业用电需求有望得到释放,整体耗煤需求仍有望偏强运行。

从煤炭股行情来看,发改委稳价对市场价格有扰动,高长协煤企基本面仍保持稳定。煤炭板块投资逻辑或主要围绕“稳增长”与“转型”两大主线,在碳中和背景下,煤企新增产能意愿明显下降,未来煤价将维持高位,内生增长不足,但外延式增长将成为主流,煤企高盈利有能力做转型。

首创证券预计,2022年煤炭价格或将有望维持2021年全年平均水平,高业绩水平预计今年将可维持,目前优质煤炭上市公司普遍在8~9倍的低PE估值水平,煤炭股2022年有望业绩超预期以及估值将有一定的修复空间。

煤电企业盈利承压

煤价高企的同时,煤炭产业链上的企业经营、业绩均受到不同程度的影响。

首先是高煤价叠加煤炭限价政策,一定程度上使上游煤炭企业运营出现价增量减的局面。

此前,发改委要求坑口价格要稳定在700元以下,港口价格要稳定在900元以下。近日秦港Q5500动力煤价格也逐步从2022年1月末的1160元/吨,降至970元/吨,但是港口以长协和保供煤发运为主,市场煤供应不足,实际成交基本停滞。

陕西煤业、中煤能源2月15日发布的2022年1月份主要运营数据显示,商品煤销量同比下滑幅度均超20%。

而1月份煤炭销量下降的同时,国内煤价开始大幅增长。根据环渤海动力煤价格指数(BSPI),2022年1月,虽然已较2021年10月848元/吨的峰值价格下降了14%,煤炭平均价格仍保持在人民币750元/吨左右的水平。

2月9日,国家发展改革委、国家能源局联合召开会议,安排部署持续做好稳定煤炭市场价格工作,并对监测发现的部分煤炭价格虚高企业进行了约谈提醒,要求抓紧核查整改。

招商基金李崟表示,影响煤炭行业利润的关键点在于供需基本面。目前,国内煤炭每年需求增长超过了供给端增长,未来整体供给是紧平衡的状态。

供需基本面上,当前进口煤补充有限,高卡煤结构性短缺延续。即便节后煤矿开始陆续复工复产,供应恢复程度有限。

在李崟看来,长协价是一个比较好的价格平滑方式,价格波动太大对煤炭企业的经营不利。而投资煤炭股,企业经营良好、业绩增速稳定是关键,而非煤价炒作。

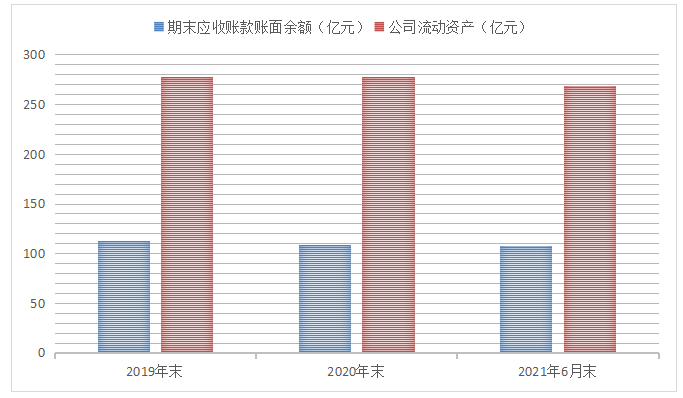

另外对于下游燃煤发电企业来说,煤炭价格居高不下,大幅抬升企业成本。穆迪报告显示,高煤价令受评燃煤发电企业信用挑战加大。

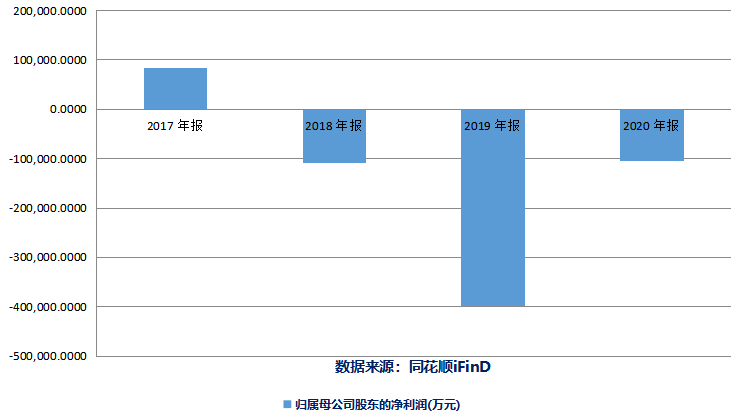

从近日北京能源、华润电力、中国华电等多家企业发布的2021年财务业绩预告可见,部分企业披露其2021年盈利大幅下降,一些企业则出现亏损。

吴家荣分析称,对于煤电企业来说,普遍面临高煤价的困扰,且行业缺少有效的成本转嫁机制。这些因素不仅削弱煤电企业的财务指标,对行业具有负面信用影响。同时行业也面临碳转型风险集中的情形。

具体看来,缺乏有效、及时的成本转嫁机制,是受评煤电企业面临的一大信用挑战。吴家荣分析称,电价改革增强了煤电企业调整上网电价的灵活性,对中国电力企业具有正面信用影响,但发电企业的信用指标仍有待改善,因为其已与电力用户签订的燃煤发电市场交易价格(MPS)合同中,有很大一部分将在2022年续签。2020年市场交易电价约占国内煤电企业总售电量的70%。也由此预计2022年受评煤电企业的财务指标仍承压。

关键词: