原油价格大幅上涨 PTA工厂启动大规模检修

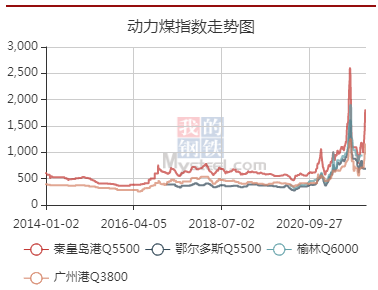

二季度,俄乌及伊核谈判进入关键窗口期,原油市场存在较大变数。但在全球能源危机大背景下,油价重心已明显抬升,PTA也随之脱离低成本区间。未来油价仍将继续主导PTA市场走势。

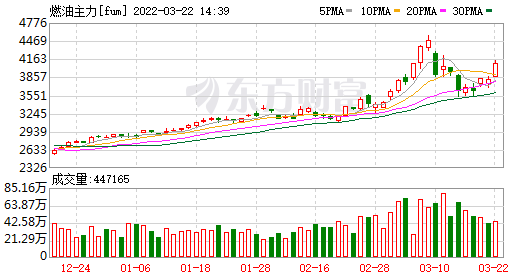

2月底,随着俄乌冲突持续升级,欧美等国宣布多轮经济制裁,原油价格出现大幅上涨,PTA在成本驱动下亦创下近三年新高。但是3月由于国内疫情多点散发,物流运输及终端需求受到较大冲击,“金三”旺季支撑明显不足,PTA价格涨幅明显落后于上游原料。

供应维持偏紧预期

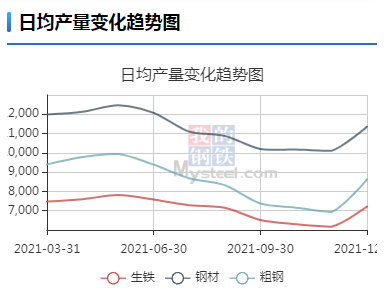

伴随着原油价格的大幅抬升,石脑油及PX等化工原料强势跟涨,PTA生产成本显著攀升,而行业加工费被极致压缩,3月一度出现历史上首次的负加工费现象。在盈利环境不佳的情况下,PTA工厂开始启动大规模检修计划,当前已涉及减停产能1831万吨,行业开工率快速下降至73%左右。集中检修导致PTA供应明显收紧,而下游聚酯企业持续高负荷运行,3月市场整体呈现供减需稳的格局。

近期英力士、恒力、逸盛、台化及中泰等大厂公布了4—5月的检修安排,尤其是4月计划检修装置较多,若上述检修能执行落地,那么4月PTA供应将维持偏紧局面。从以往经验来看,PTA工厂集中检修触发条件一般有两种情况:一是季节性淡季,工厂启动年度常规检修;二是加工费低迷甚至出现大幅亏损后工厂被动停车。因此,上述检修计划能否执行,很大程度上取决于未来的盈利环境。若加工费持续低位,PTA工厂将保持较高检修率,市场供应将维持偏紧态势,进而有望推动加工费自低位修复。

一季度聚酯库存累积

“金三银四”的传统旺季,3月织机开工一般将提升至年内高位,但今年市场却旺季不旺,行业负荷仅相当于2020年疫情暴发初期的水平。不过,一季度下游聚酯呈现出“高开工、高库存”的双高特征。3月行业频现减产传闻,但开工率始终维持在九成附近的高位,这也为PTA市场提供了较强的支撑。不过,聚酯市场高产出遭遇织造市场低需求,让利促销也未能激起终端采购的积极性,市场供需错配矛盾突出。一季度聚酯库存持续累积,尤其是长丝库存接近2020年同期水平。

综合来看,当前产业链症结主要在织造环节,而疫情则是关键的外部驱动因素。展望后市,待后期疫情逐步缓解后,终端需求有望迎来复苏,进而利于聚酯库存的不断去化。若短期内市场继续大幅累库,迫于库存及现金流压力,聚酯工厂不排除出现检修降负行为,届时PTA需求也将受损。因此,未来市场矛盾的疏通点在终端需求能否顺利启动。

价格脱离低成本区间

在俄乌冲突加持下,一季度原油价格大幅上行,石脑油及PX跟随同步大涨,PTA单吨生产成本提升千元左右。从相关数据来看,今年PX与布油联动性明显增强,两者相关系数高达0.94,但受自身供需基本面制约,年内PX价格涨幅仍大幅落后布伦特原油。此外,由于油价高位剧烈波动,3月石脑油/布油价差快速冲高回落,但仍处于同期高位水平,而PX/石脑油价差也较去年四季度明显修复。

短期内俄乌冲击反复拉锯,原油供应端扰动将持续存在,在偏紧供应及风险溢价加持下,预计原油价格维持高位振荡运行,而石脑油价差有望继续坚挺,短期内PTA成本支撑力度较强。展望二季度,俄乌及伊核谈判进入关键窗口期,原油市场存在较大变数,但在全球能源危机大背景下,油价重心已明显抬升,PTA也随之脱离低成本区间,未来油价仍将继续主导PTA市场波动。

综上所述,短期企业计划检修较多,终端需求受疫情拖累表现疲弱,市场呈现供需双弱格局。但后期随着国内疫情的好转,终端需求有望迎来复苏,届时供需面将迎来实质性改善。同时,PTA绝对价格波动仍深受油价影响,后市密切跟踪油价走势。