焦矿将承压运行

钢厂低利润背景下,从供应、库存、运输条件等方面的对比可以看出,钢厂对于焦炭的补充难度和需求要大于铁矿石。后市建议关注焦矿比走势,直到钢厂利润在终端需求利好的驱动下有所修复。

今年以来,在我国经济稳增长预期增强、钢厂产量低位边际回升、旺季需求窗口延长等因素支撑下,成材系品种呈现上涨趋势。展望后市,钢厂低利润背景下,成材价格虽然存在支撑,但难以实质性转强,因此,钢厂如果不能靠销售价格上涨实现利润企稳回升的话,就需要在原材料成本端进行较好的控制而实现利润稳定。在此背景下,预计原料端焦炭和铁矿石价格将承压运行。

成材市场驱动力不足

国家统计局公布的数据显示,1—3月份,全国房地产开发投资27765亿元,同比增长0.7%;其中,住宅投资20761亿元,增长0.7%;房屋新开工面积14967万平方米,下降12.2%;商品房销售面积31046万平方米,同比下降13.8%;商品房销售额29655亿元,下降22.7%;商品房待售面积56113万平方米,同比增长8.2%;房地产开发企业到位资金38159亿元,同比下降19.6%。1—3月份,除地产开发投资呈现0.7%的同比增速以外,其余的拿地、开工和销售数据均有较大的同比回落,房地产供需呈现双弱状态。虽然疫情因素导致春季成材旺季需求延后,但基于我国稳增长预期持续增强,市场对于后市仍有信心,这不仅体现在地产政策的进一步放松预期上,也体现在基建方面,更体现在目前成材盘面的反套走势上。

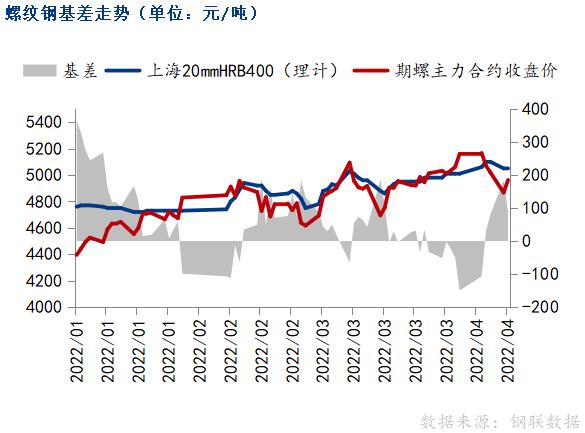

目前钢厂处于高供应、高价格、低利润水平态势。通过筛选出历年同样处于该情况的时间段,例如2019年7月份和2021年7月份,发现后市螺纹钢价格均呈现振荡状态,也就是说,该时期仅仅是对成材价格形成有力支撑,但并未形成实质性的上涨驱动。所以钢厂如果不能靠销售价格上涨实现利润企稳回升的话,就需要在原材料成本端进行控制而实现利润稳定。在此背景下,预计原料端焦炭和铁矿石价格将受到一定的压制。

焦炭基本面相对偏强

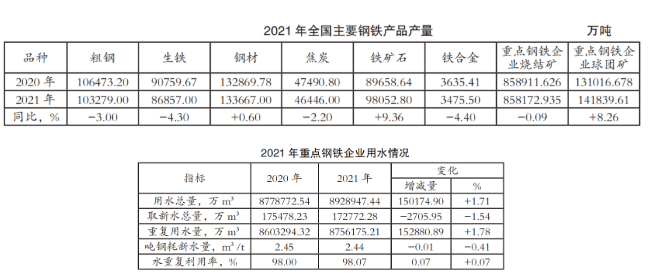

从库存、钢厂可用天数和补库难度来看,与铁矿石相比,焦炭市场基本面相对偏强。据统计,上周末全国47个港口进口铁矿石库存总量为15444.50万吨,环比下降322.35万吨,47港日均疏港量为309.56万吨,环比下降5.79万吨。另外,247家钢厂进口铁矿库存量适中,可用天数为25天,再结合港口库存来看,钢厂对于铁矿石的补库难度不大。

上周末,据市场调研,247家钢厂焦炭库存处于历史极低位置,可用天数为12天,且全社会焦炭库存处于中低位置。另外,近期山西疫情导致运输状况极不稳定,生产端被动积累了一些库存,但同时也因为原料煤补充不顺畅,有些焦企处于被动限产状态。因此,对于钢厂来说,焦炭的补充难度要大于铁矿石。

综上所述,若成材端上涨行情较为明朗的话,我们大可不必讨论两种原材料的博弈以及强弱,但在钢厂利润极低以及成材居于绝对价格高位的大前提下,若想依靠成材价格的再度上涨来修复钢厂利润的话,目前很难实现,所以依靠成本管理实现利润企稳便很重要。从供应、库存、运输条件等方面的对比可以看出,钢厂对于焦炭的补充难度和需求要大于铁矿石。因此,后市建议关注焦矿比走势,直到钢厂利润在终端需求利好的驱动下有所修复。(三立期货)

关键词: 承压运行