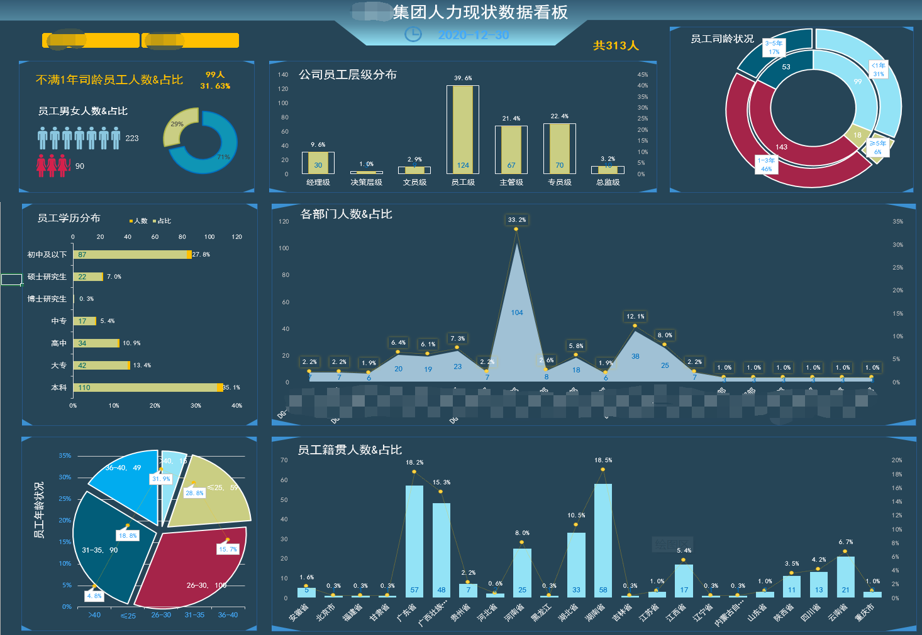

铜供应紧张局面缓解 库存下降动能减弱

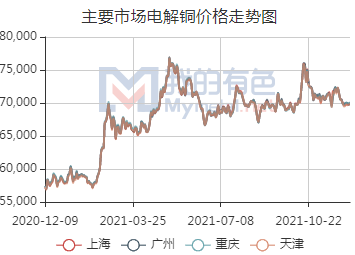

近期商品市场总体偏弱,新冠变异病毒奥密克戎凶猛来袭,各国纷纷加强防护和封锁,给全球金融市场蒙上了一层阴影。然而面对高企的通胀,美联储无力继续放水,美元加息正在路上,美元看涨情绪高涨,美国股市、原油等都受到了较大的冲击。然而铜价风平浪静,甚至在国内现货高升水和极低库存之下短暂上破,目前围绕7万元/吨窄幅波动,极度收敛,应密切关注突破方向。就目前的情况分析,我们认为向下突破的概率较大。

美国再度放水可能性小

美联储11月议息会议显示,美联储将每月减少150亿美元购债规模,将在明年6月完全结束缩减行动,退出信号更加明显。美国劳工部公布的10月美国CPI同比涨幅达6.2%,是1990年11月以来最大同比涨幅,更糟糕的是,奥密克戎毒株可能加剧通胀。与此同时,11月美国新增非农就业21万人,不及预期的55万人。在这种情况下,美联储需要在通胀和就业中做出平衡。

美联储主席鲍威尔称,高通胀风险对恢复充分就业造成风险,关于对通货膨胀的描述,是时候放弃“暂时”这个词了?。这些信号都暗示在TAPER进程确定的前提下,美联储或许会加快加息进程。在此预期之下,美元指数一跃突破94.5关键阻力位继续向上,给大宗商品造成压力。奥密克戎毒株给复苏再度蒙上阴影,而通胀预期缓慢退潮,铜价的前期两大支撑作用减弱。

铜供应紧张局面缓解

全球范围来看,铜精矿供应紧张继续缓解,总体处于供需平衡状态。铜精矿现货加工费不断攀升,从4月初的28.5美元/千吨升到12月的62.7美元/千吨,近期由于铜矿运输干扰,回升速度趋缓,但是仍然处于一个爬升阶段。

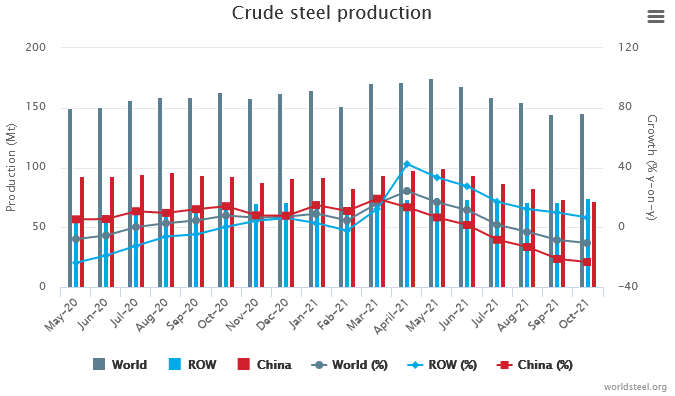

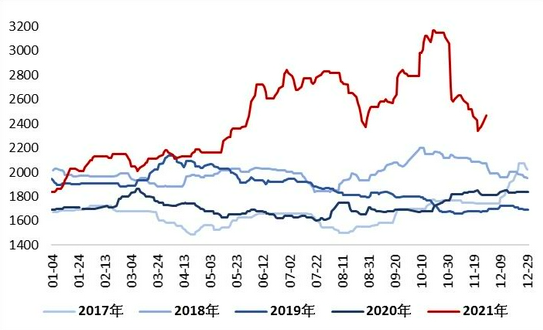

国内精铜产量维持在五年中高位水平。国家统计局数据显示,2021年10月我国精炼铜产量为85.5万吨,同比下降0.3%;1—10月精炼铜累计产量为861.6万吨,同比增长8.4%。这说明短期限电对产出产生一定影响,近期限电有所放松,且1—10月同比增速依然可观,TC回升加上硫酸等副产品价格维持高位,刺激企业生产,后市精铜产量维持高位。

淡季消费回升不明显

从终端需求来看,淡季来临,部分板块仍有下滑风险。2021年1—10月,全国房屋新开工面积为16.7亿平方米,同比下降7.7%,已连续7个月同比下降,其中10月同比下降33.1%。地产竣工连续5个月同比增长后,10月同比由正转负,同比下降20.6%。这说明开工下滑已经传导到了竣工数据。另外近期恒大宣布正式违约,总计达2.6亿美元。根据相关数据,2020年恒大集团的计息负债余额为8355亿元,涉及金融机构达128家,贷款余额达2323亿元。如果其资金链断裂将牵涉8441家企业,是否会触发多米诺骨牌倒下还需持续观察,不能低估其影响。

而汽车缺芯的时间大大超出市场预期,家电存在季节性下滑风险,传统板块需求只依赖电网发力。碳中和方面则是带来了新的需求增长点,风电、新能源汽车、光伏增量确定性高,订单持续,后续仍可贡献可观增速。

年底进入淡季,从下游企业开工率来看,铜杆、铜管企业11月开工率有所回升,分别为70%和80%左右,已经接近9月份旺季的开工率,而电线电缆和铜板带开工率仍然比较低迷,预计11—12月份下游需求回升不明显。

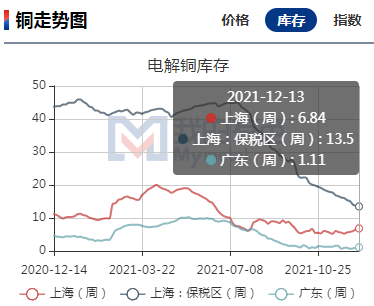

库存下降动能减弱

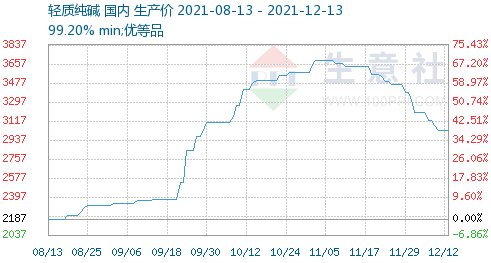

库存处于低位一直给铜价提供支撑。截至12月10日,上期所阴极铜库存为41380吨,仍处于五年最低位。LME铜库存为81775吨,目前处于历史最低位附近。然而注销仓单从10月15日的92%一直下滑至目前的4.25%,表明伦铜库存继续下降动力不足。从国内五年库存季节性走势看,库存年底继续下滑动能不足,如果春节放假,那么反而可能由跌转升。基差从2000元/吨以上的高位回到140元/吨的正常水平,海关停止开票的问题正在得到解决,目前来看,不具备大幅走强的动力。

综上所述:通胀、复苏、供应偏紧,这些支撑因素正在慢慢退去。目前国内持仓再度逼近历史高位,而在持仓升至历史高位,如2020年3月17日、2021年4月底,价格都发生了比较大的转折。因此我们在铜价极度收敛的时候密切关注能否向下突破,目前70000—70500元/吨是比较好的试空点,向下突破66000元/吨则会引发更大级别的回调。