尿素期货累计上涨5.64% 库存结构性紧张

尿素期货自去年11月底止跌后,在2200—2500元/吨区间维持了一个月的振荡行情。2022年第一周,尿素期货迎来“开门红”,累计上涨5.64%,收盘站上2550元/吨。

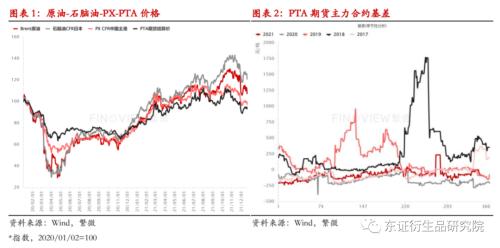

元旦假期印尼政府宣布禁止煤炭出口,造成动力煤2205合约上周二高开7%,作为煤化工品种,尿素也高开2.5%作为回应。从逻辑上来说,尿素生产所需的烟煤、无烟煤为国内自产,产量大省多在内陆地区,印尼煤炭事件对尿素影响有限。出于事件影响规模和持续时间尚不明确,盘面大涨有其合理性。但随着上周三、周四印尼煤炭事件逐渐清晰,尿素期货最终回补高开缺口,回到自身基本面的逻辑。

盘面基差修复

上周五尿素市场小幅高开,盘中夏管肥招标结果公布和出口巴基斯坦尿素的消息扩散,尿素期货涨幅不断扩大,收盘大涨4.85%。有消息称,“巴基斯坦政府从中国购买15万吨尿素,将于1—2月装运,第一批5万吨尿素以610美元/吨CIF的价格将在本月发货”。这个价格低于当前国际市场价。此外,国内尿素贸易出口依然受到严格管控。

UR2205合约作为旺季合约,此前盘面贴水现货50—100元/吨,实际上包含了对不能出口的定价。而11月仍将有50万吨出口以及出口韩国缓解“车用尿素荒”和本次中巴政府间的出口。一方面是贸易商对化肥出口“法检”流程在熟悉,另一方面政府间有零星出口,似乎出口限制的强度弱于市场预期,使得盘面基差出现修复。上周五尿素收盘时基差回到平水状态,一定程度上是对出口消息的反馈。

夏管肥利好落地

另一则对市场影响较大的消息是夏管肥招标结果公布。本次共59个投标,据传总量为337万吨,其中尿素129.3万吨,磷酸二铵52.5万吨,复合肥155.2万吨。按照夏管肥储备要求,招标结果2022年1月7日公布,入库储备需要在2022年2月28日之前完成,储备到期日为2022年5月31日。夏管肥的采购发生在尿素2205合约存续期内,而储备释放在尿素2205合约交割后,因此夏管肥对尿素2205合约具有较强的利好,同时夏管肥抛储也会给9月合约带来压力,可以考虑交易5-9合约正套。

2020年和2021年1—5月,国内尿素分别出口149万吨和194万吨。本次夏管肥尿素储备以129.3万吨计算的话,可以抵消掉出口限制政策对5月合约很大一部分影响。而且夏管肥要求在2月底采购完成,需求更为集中。2020年国家化肥商储计划储备378.2万吨尿素,连续承储6个月。本次夏管肥储备129.3万吨尿素,储备2个月。夏管肥的储备量和时间都在国家化肥商储的1/3左右,2个储备项目的叠加会进一步平抑尿素的淡旺季消费,1月尿素价格不能过度看空。

库存结构性紧张

有关数据显示,全国尿素日产量14.8万吨,同比增加3万吨。国内企业库存69.35万吨,同比增加42.87万吨。目前尿素市场处于高日产高库存状态,这是市场看空尿素的因素之一。由于出口政策导致港口数据偏低,港口数据失去参考意义;一些传统出口区域,如内蒙古的厂家库存出现积压,在全国库存中的占比增加,对库存分析存在干扰。我们建议现阶段投资者应将尿素库存数据结构化看待,重点关注尿素基准交割区域的库存。截至1月7日,交割区库存为8.05万吨,同比减少1.85万吨;非交割区61.30万吨,同比增加44.72万吨。由此可以发现,尿素市场的高库存只是个别地区的高库存,并不是全面的高库存。尿素基准交割区域库存总量低于2021年同期。那么,我们可以认为尿素库存处于总量偏高但局部紧张的状态。这也解释了“高库存”并没有引起市场的降价销售。

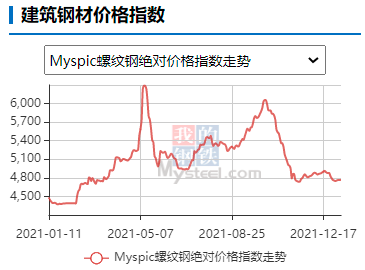

站在2022年全局角度分析,尿素现货2550元/吨在历史上仍处于高位水平。上游动力煤价格基本跌回本轮上涨起点,无烟煤、烟煤还有下跌空间,尿素生产成本处于下降通道。我们认为尿素期货UR2205合约受夏管肥、出口等因素影响,短期偏强运行,但中长期仍有较大的下跌空间。