甲醇价格区间振荡 动力煤供应呈增加态势

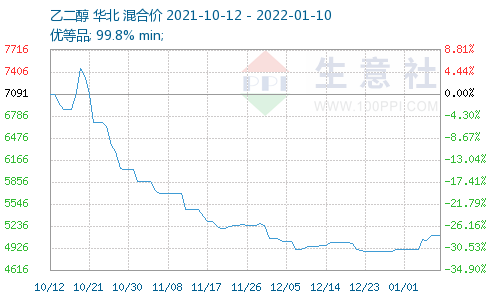

受成本增加的影响,2021年甲醇期价创出4235元/吨的纪录。近来,伊朗装置集中限气、港口累库、内地供应充裕,甲醇价格在2500—2800元/吨的区间内振荡运行。

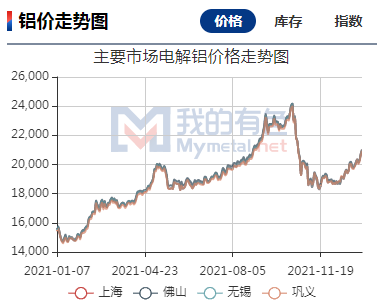

宏观方面,2022年美联储迫于高通胀压力大概率将加快Taper步伐。市场预计美联储上半年将开始加息进程,流动性势必收紧,商品需求随之受到抑制,加上全球能源供应问题有望缓解,大宗商品价格相对承压。

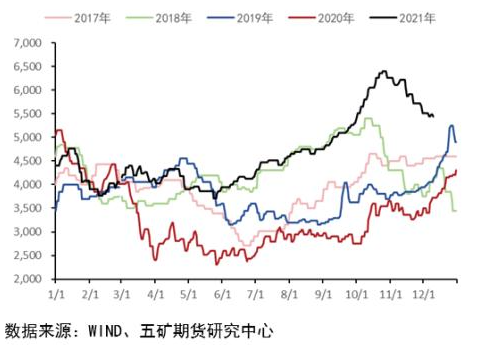

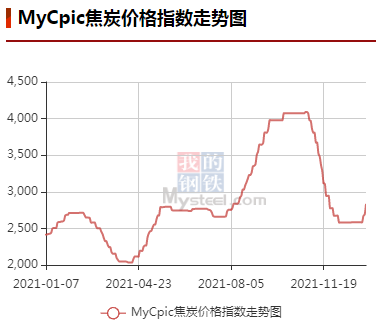

成本端,动力煤“保供稳价”措施出台,产量逐步提升,供应呈增加态势,进而引导煤价回归合理区间,甲醇的成本支撑减弱。

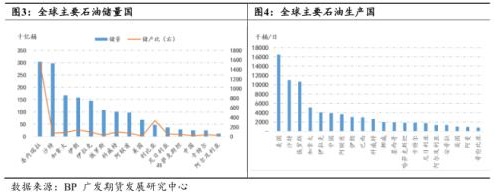

供应端,内地市场2022年较为确定的新增产能为350万吨,增速远低于2021年。如果新增产能按期投放,那么到2022年年底,国内甲醇产能为10461万吨,增速为3.3%。2022年能耗双控政策不会“一刀切”,甲醇装置开工率有望提升。此外,新增装置投产集中在上半年,压制了甲醇价格的上行高度。以2021年甲醇产量7770万吨为基数,2022年的甲醇产量预计为8100万吨,同比增速为4.2%。进口方面,2022年海外市场较为确定的新增产能为330万吨,投产速度明显放缓。2021年年初伊朗装置限气,待用气恢复,非伊装置又由于飓风、故障、天然气受限等原因检修,伊朗装置也常故障检修,全年海外装置整体开工率处于较低水平,国内进口量也较2020年减少10%以上。2022年,随着天然气价格的下跌,海外装置开工率将回升,加之国内滞港问题也将有效解决,国内进口量将较2021年较大幅增长。以2021年进口量1110万吨为基数,2022年甲醇进口量将达到1250万吨,增速为12.6%。

需求端,传统需求板块,2022年醋酸市场只有广西华谊一套产能70万吨/年的新增装置投产,对应的甲醇需求仅42万吨。甲醛是甲醇消费占比最大的传统下游,2022年共有两套新增产能投产,其中重点关注山东联亿年产能100万吨的装置,此装置主要针对当地小型甲醛工厂进行产能置换,并没有实际增量,但统一采购将影响周边价格。二甲醚和MTBE装置开工率受原油、液化气价格变动的影响,预计2022年油价中枢下移,一定程度限制开工率。新兴下游CTO/MTO装置2022年计划投产80万吨,分别为新疆广汇的年产能20万吨以及天津渤化的年产能60万吨。新疆广汇的MTP装置于2021年11月下旬投料试车,但12月初因故障停车。如果后期装置按期投产,那么到2022年年底,国内CTO/MTO装置总产能将达到1745万吨。不过,目前,在能耗双控政策影响下,CTO装置获批较为困难,MTO装置优势不及油化工,投产积极性下降。

综上所述,甲醇市场供应充足,尤其上半年,供过于求加剧,价格重心势必下移,全年则弱势振荡为主,参照成本端,运行区间预计在1700—3000元/吨。