新陈交接有望平稳过渡!花生与油脂板块联动趋弱

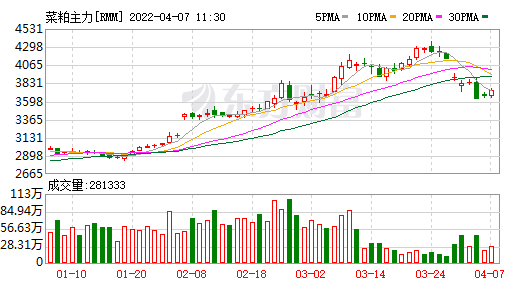

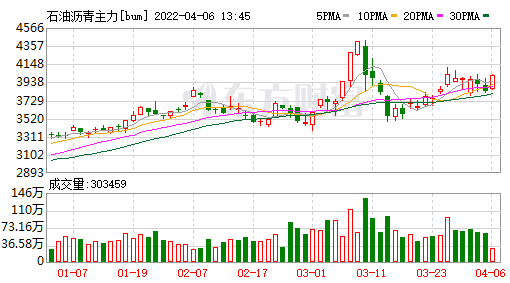

今年第一季度,国际地缘政治风险突发,油脂强势冲高,花生散油报价接连跟涨。与此同时,大豆进口到港减少,国内豆粕供应由紧张转为短缺,替代品花生粕库存被一扫而空,短期内花生粕价格每吨上涨近千元。花生油和花生粕的大幅上涨,推高油厂榨利,油厂收购花生原料的积极性高涨,油料花生及统货的价格水涨船高,逐步向花生期货近月2204合约回归。

新陈交接有望平稳过渡

春节后花生油和花生粕双双上涨,油厂压榨利润丰厚,第二季度备货高峰前置,基层库存去化加快。数据显示,截至清明节假期,2021/2022产季,国内规模油厂累计到货101.7万吨,去年同期为81.3万吨,同比上涨25.1%。笔者根据市场调研得知,国内主产区基层余货量目前已降至三成,与往年同期基本持平。

2020/2021产季,国内规模油厂到货总量达146.4万吨,在当前高利润的加持下,油厂开机率维持高位,4月仍会是主力备货月份,乐观估计油厂备货高峰将维持至4月下旬,现货价格尚有支撑。清明节期间,部分油厂小幅下调合同价,初步释放现货收尾信号,此举将加快基层农户上货速度,阶段性施压现货价格。

此外,市场普遍对2022/2023产季花生持有较强的减种预期,新季花生价格运行区间将抬升,市场投机性囤货需求明显增加,并且现货收尾阶段仍在持续,新陈交接有望平稳过渡。

花生与油脂板块联动趋弱

虽然花生是油脂油料板块的重要分支,但是作为非刚需品种,其价格走势具有较强的独立性,非必要不关联。花生油作为具有特殊风味的高端食用植物油,在全国植物油消费中占比不足10%,价格受自身供需主导。花生粕产值占比偏低,通常作为花生油压榨企业的副产品销售,价格波动受替代品豆粕供需主导,对花生原料价格影响有限。

今年第一季度,花生出现了与油脂油料板块联动的必要性时机,即替代品供应出现短缺,引发实质性消费需求的情况。花生精炼油在用途上可与其他油脂形成替代,但是历史价差并不允许替代发生,今年春节后,菜油和棕榈油一度与花生精炼油价格持平,替代消费预期出现,原料价格出现趋势性反弹。

花生远月高升水格局兑现部分消费预期,随着地缘政治冲突及油粕供需矛盾逐步缓和,花生2210合约已经给出适度回调。当下进入新季花生种植阶段,其种植预期可能成为市场新焦点,花生与油脂板块联动将逐步转弱。

农户新季种植意愿降低

农产品具有季产年销的特质,其供需弹性主要体现在供应端,2022/2023产季,种植面积变化是影响花生远月合约价格波动的核心因素。2021/2022产季,花生价格运行至低谷,农户种植收益明显下滑。此外,还有花生收获期接连遭遇暴雨及霜冻灾害,农户过度劳累以及农资成本提高等因素,导致新季种植意愿降低。

清明节前后,国内春花生已陆续开始种植。笔者根据育种公司反馈得知,今年种子销售量较去年同期下滑约30%,但是考虑到鲁豫产区多为自留种,该比例仅一定程度上反映农户的减种意愿。此外,在散种的高成本产区,花生种植面积将出现30%的减幅,该比例尚无法论证,种植阶段需持续跟踪。

当前,随着油脂转弱及现货收尾,花生远月合约存在一定的回调压力,但是基层库存已有明显消耗,基本面预期向好,新陈交接有望平稳过渡,远月合约回调幅度有限。如果减种幅度得以证实,那么花生将呈现先抑后扬走势。

关键词: 花生粕库存 花生散油报价 国内豆粕供应 花生期货2204合约