2021年度集成灶市场回顾:竞争格局分化,整体呈现高端化趋势

对于集成灶行业而言,2020年是极具里程碑意义的一年。一方面,在疫情席卷全球,家电行业遭受重创的情况下,集成灶行业仍然保持了两位数的增长,成为过去一年家电市场为数不多的实现正增长的明星品类;另一方面,伴随着帅丰、亿田、火星人三家企业的接连上市,集成灶行业在2020年年底再次迎来高光时刻。

进入2021年以来,受宏观经济下行、房地产市场持续低迷、原材料价格上涨、叠加疫情反复、双限双控等影响,集成灶行业承压前行,但行业整体呈现出逆势增长的态势,展示出了集成灶行业强劲的韧性和活力。

数据来源:奥维云网

奥维云网(AVC)数据显示,2020年集成灶市场零售额182.2亿元,截至2021年11月底,我国集成灶市场零售额达246.5亿元。按照这一发展势头,2021年集成灶行业突破250亿已没有悬念,并将实现40%以上的同比增幅。

尽管这一增幅,与上年同期基数较低有一定关系,但在家电行业整体低迷的2021年无疑是增速最为迅猛的品类之一。另值得一提的是,2021年度集成灶零售额环比上涨超过70亿,是近几年内环比涨幅最大的一次。

数据来源:奥维云网

仅从数据来看,集成灶行业依旧保持着快速发展的向上态势。这也是不断吸引新的入局者进来的直接原因。目前,包括美的、海尔、TCL、澳柯玛等在内的综合家电企业,以及老板、华帝、帅康等老牌厨电企业,甚至是专注于互联网行业的乐视、小米等,都纷纷上线了集成灶产品。

格局分化明显,行业竞争加剧

可以说,2021年是整个集成灶行业分化更加明显的一年。头部品牌的虹吸效应越来越明显,腰部品牌的增长越发受限,小品牌的生存空间更是被进一步压缩。

品牌格局上,浙江美大的领先地位受到了后起之秀火星人的挑战。

2021年,单看营收规模,火星人在经过几年的追赶后,终于在上市半年后,超越了多年的行业老大哥浙江美大。2021半年报显示,火星人营收9.22亿元,领先美大1300万。值得注意的是,2021上半年,火星人集成灶收入为8.02亿元,浙江美大集成灶收入为8.27亿元,仅从集成灶业务来看,美大仍旧领先。

再看三季报,虽然火星人以15.98亿元营收实现了对浙江美大15.34亿元的再次赶超。但是,浙江美大在净利润方面仍是业内第一,2021年前三季度浙江美大净利润4.51亿元,比火星人高出了1.78亿元。

从数据来看,两者之间的差距非常小,行业第一的争夺仍处于悬念之中。与此同时,美大和火星人无论是营收规模还是盈利能力,都遥遥领先,牢牢占据着行业第一阵营的位置。预计到2021年年底,这两家企业的营收规模将突破20亿大关。

亿田、帅丰、森歌紧随其后,预计2021年销售规模将超过10亿元。其中,根据上市公司对外公开的财务报表,亿田2021年前三季度营业收入为8.09亿元,帅丰前三季度实现营收约为6.87亿元。

5-10亿这个档目前缺少相应品牌,3-5亿这个档的品牌有美多、奥田等,2-3亿则有金帝、蓝矩星、板川等品牌,大部分集成灶企业的销售规模还处在1亿以及1亿元以下。

在行业集中度不断提高,洗牌不断加速的背景下,集成灶企业间的竞争也越来越激烈。头部企业均加大了生产研发力度。从招股募资建设项目来看,帅丰拟投资建设的总金额最高,公司将投入13.1亿元进行产能提升和营销网络建设,其中9.7亿元用于集成灶产能提升。预计募投项目建成之后,公司将新增集成灶产能40万台/年,未来公司合计产能能够达到56万台/年(目前产能16万台/年),逐步缩小与业内龙头企业的差距。

在扩大产能的同时,集成灶企业也在不断拓宽产品边界,向蕴含巨大市场空间的洗碗机、集成水槽、热水器、嵌入式厨电产品等延伸。去年11月,火星人宣布,拟集6.8亿资金用于建设智能厨电生产基地。该基地除了生产集成灶,还包括洗碗机、燃气热水器及厨房配套电器。

头部品牌不断扩大规模的同时,一些年轻的新锐品牌也在强势崛起。以2018年才入局的雅士林为例,凭借“无灯工厂”的智能生产和和独创的“引擎盖式全机模块化”集成灶新结构,迅速在集成灶行业站稳脚跟。据了解,2021年,雅士林整体销售业绩同比增长超过70%,展现出了作为年轻品牌的蓬勃生机和巨大潜力。

产品推高卖新,高端新品占比提升带动均价上涨

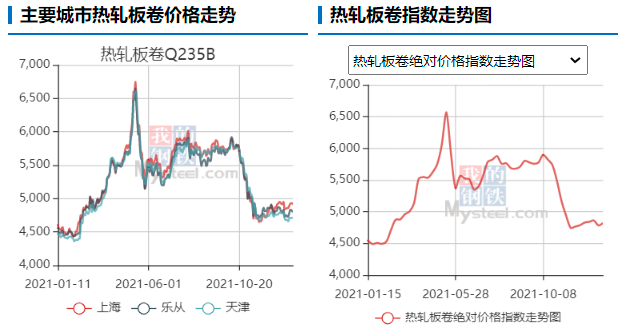

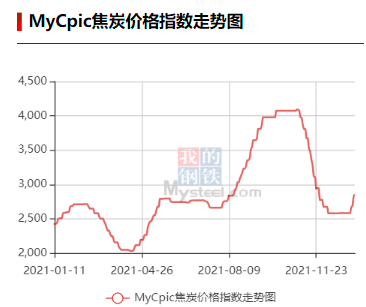

过去一年,受“供应短缺”因素影响,铜、铁、铝、塑料等原材料价格持续高涨,“推高卖新”成为集成灶行业共同的选择。

据奥维云网(AVC)监测数据显示,2021年1-9月份线上市场售价1万元以上的集成灶销售额占比同比提升了21.8%,线下市场售价1.3万元以上的集成灶销售额占比同比提升了10.5%。此外,集成灶新品均价也有明显上涨。2021年1-9月,集成灶线上新品均价为8747元,去年同期为6299元,同比增长38.9%。

在这其中,蒸烤一体集成灶成为集成灶产品结构升级和市场高端化的主要力量。据奥维云网(AVC)监测数据显示,2021年集成灶线上市场中蒸烤一体机结构性占比大幅提升,2021Q1达到了33.7%,Q2达到了48.2%,Q3达到了49.5%;线下市场中,2021Q3蒸烤一体机结构性占比达到了27.5%。

除了蒸烤一体集成灶之外,蒸烤独立集成灶也在2021年开始崭露头角。奥维云网数据线上,2020年-2021年Q3,蒸烤独立集成灶是除蒸烤一体集成灶外唯一保持零售额占比增长的结构类型,线下市场零售额占比从2020年四季度的1.2%上升到了2021年三季度的7.1%。

目前,包括亿田、帅丰、森歌等企业都纷纷推出了蒸烤独立集成灶产品,并且在技术层面不断创新。例如,2021年亿田推出全新的智能烹饪管家S9,通过冰蒸一体+智能煮饭的技术优势,为消费者带来“管家来做饭、到家就开饭”的全新智能烹饪生活体验。

值得一提是的,作为蒸烤独立集成灶的的先行者,亿田还在去年9月,联合五金制品协会、奥维云网等机构共同发布《2021中国蒸烤独立集成灶行业发展与品质消费白皮书》,推动蒸烤独立式集成灶迈向更快更高质量的发展阶段。

2021年,森歌先后推出Q8ZK-G独立蒸烤集成灶以及i5系列独立蒸烤集成灶,持续加码独立蒸烤赛道。

在消费升级以及人们对于厨电产品需求越来越多元化的双重因素推动下,集成灶市场高端化趋势越发明显,蒸烤功能正在逐渐取代传统的烟灶消组合,无论是蒸烤一体还是蒸烤独立集成灶,都展现出了巨大市场潜力,成为集成灶产品迭代的方向。

渠道结构进一步多元化,全渠道融合发展成趋势

过去,集成灶的渠道主要以自营专卖店、加盟店、橱柜等建材渠道为主,但是近几年,随着消费场景的不断分化,渠道结构逐渐多元化,并朝着线上线下全渠道融合的方向发展。

在2021年集成灶上市公司发布的半年报以及三季报中,各家企业都不约而同地提到,多元化的销售结构为公司业绩增长提供了动力。

美大表示,2021年以来,公司实施多元化渠道战略,在巩固线下专卖店主流渠道的基础上,积极推进对电商、KA、工程、家装整装、社区等新兴渠道的布局和拓展。

火星人在保持着线上渠道行业领先优势的同时,加快推进线下渠道布局,大力推进经销门店在全国范围内的铺设。此外,更是积极拓展KA渠道、工程渠道、整装渠道、下沉渠道等新兴渠道。

亿田在2021年同样将渠道布局作为重点改革方向。线上方面,亿田引进了业内电商运营专家,对于电商渠道进行全面的升级。线下方面,亿田在工程、家装、电商、新零售、建材、KA等多渠道进行全面发展。

帅丰则以线下专卖店为核心基础,线上线下协同发展。线下方面,推动“标杆俱乐部计划”,树立大商,提升小商,稳步发展,同时积极推进多元化渠道布局,与红星美凯龙、居然之家达成战略合作协议。线上方面,参与京东“星火计划”,成立杭州电商中心,快速引进人才,积极抢占线上份额。

长久以来,集成灶行业的增长一直处于简单而粗放的模式,即靠单一渠道的扩张。几家上市集成灶企业的报告里,在风险提示一栏,也都不约而同地都表达了对此的担忧。2020年突发的疫情,更是充分暴露了集成灶企业在销售渠道单薄的短板。由此我们看到了过去一年,集成灶行业,不管是头部企业,还是中小品牌,都在积极创新营销方式,通过线上精准引流、社区团购、线上直播以及线下促销等来探索新零售转型。

尽管整个集成灶行业的渠道结构正从过往依赖单一的建材渠道向多元化渠道进军扩散,但现阶段,招商仍旧是集成灶企业拓展销售渠道的主要方式之一,也因此,各个企业依旧把招商工作当做是整个企业工作的重中之重。重视招商没有错,问题是不应该盲目追求招商数量,不考虑质量。对于集成灶企业来说,大商、优商仍是一种稀缺资源。集成灶产业想要向上走,招商和扶商养商,两者缺一不可。

未来增长可期,但压力犹在

回望2021年,尽管受到各种外部因素的冲击,集成灶行业却依然保持了高位增长。强劲的逆势增长就是集成灶市场韧性和潜力的最有力证明。

可以预见的是,2022年,集成灶行业发展潜力依然很大,虽然头部企业竞争优势明显,但后来者、追赶者也在不断发力。

未来前景可期,但也面临不少困难和挑战。一方面,外部不确定因素依然较多,经济下行压力仍在,另一方面,集成灶行业本身还存在着整体规模较小、产品同质化严重、缺乏统一标准,以及家族化治理结构与现代管理制度之间的平衡等,这些都是摆在该行业面前的严峻考验。