钢材需求不佳 关注政策效应

钢材短期由强预期向弱现实转化,基本面仍然偏弱为主。随着疫情好转,钢材基本面或迎来边际改善,但改善空间或有限,后期稳增长政策以及执行情况将是主要影响因素。

现实偏弱钢价回调

在疫情的影响下,近期市场交易逻辑由强预期向弱现实转化。进入5月中旬,钢材表观消费依然不温不火,总体仍处在同期低位,本周钢材表观消费1043万吨,同比下降17%,相比五一节前降幅甚至有所扩大。与此相对应的是,钢材的库存已从一季度季节性低位升至季节性中高位,上周五大品种库存2255万吨,超过去年同期,仅次于2020年同期库存水平。

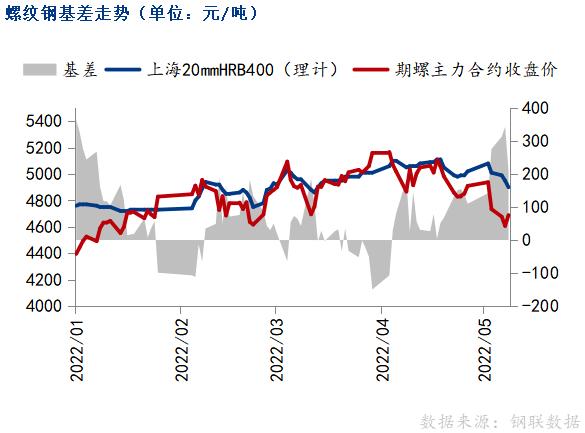

产业数据表现不佳,市场心态低迷,钢价受挫,同时由于利润持续下滑并一度面临亏损,钢厂调降原料以转嫁成本压力,产业链陷入负反馈,4月下旬以来黑色板块经历了集体的回调。

基本面改善空间有限

基本面短期有改善,但空间有限。供应端,随着近期钢厂利润的改善,前期因利润不佳而检修的钢厂可能逐步恢复生产,但在政策要求全年粗钢产量同比下降的背景下,后续产量增幅预计受限。成本端,短期因铁水产量维持增长,原料价格仍有一定支撑,但在后期钢厂产量增幅有限背景下,钢价成本支撑效应将减弱。需求端,随着疫情好转,需求仍有释放的空间,上海6月起将全面恢复正常生产生活,预计会带来一部分需求的增量。但值得注意的是,需求占比最大的房地产板块表现疲弱,地产销售和土地成交数据依然较差,本周30城商品房成交量环比下降1.4%,同比下降53%,100城土地成交面积环比下降1.8%,同比下降33%,降幅继续扩大。一季度推动商品上涨的另一个重要因素,海外需求下滑也愈发明显,海外钢材价格持续下跌,出口拉动作用逐渐弱化。从季节性上看,南方临近梅雨季节,高温多雨的天气即将到来,将影响需求恢复速度。

政策是后期主导因素

从钢材基本面看,疫情的好转形成短期的利好,预计更多的驱动依然来自政策及预期的变化。4月份社会融资规模增量9102亿元,同比少增9468亿元,人民币贷款增加6454亿元,同比少增8231亿元,社融信贷数据同比腰斩,疫情冲击进一步增加经济压力,但政策层面对于稳增长的决心未变。5月15日,央行、银保监会宣布下调商业性房贷利率,全国层面首套住房商业性个人住房贷款利率下限由不低于相应期限LPR调整为不低于相应期限LPR减20个基点。另外,市场对年内政府发行“特别国债”的预期升温,以对冲总需求的快速下行,确保宏观大盘和预期信心的稳定。近期全国部分地区发放消费券,以促进居民消费需求的恢复。同时市场预期新一轮汽车下乡政策将于本月出台。随着后续各种增量政策相继推出,稳增长政策及执行情况是后期行情主要影响因素,不排除稳增长背景下的经济复苏、需求回暖可能再度成为市场主线。(物产中大期货)