新年度供应或趋紧 花生期货整体振荡走弱

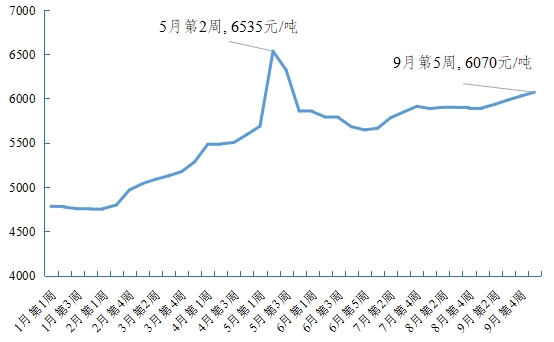

花生期货上市以来,整体呈振荡走弱态势,从刚上市的10112元/吨最低跌至9月中旬的8328元/吨。一方面,今年国内花生整体供应宽松;另一方面,也符合季节性规律。

新年度供应或趋紧

花生价格走势往往呈现一定的季节性规律。南方花生在每年8月上市,北方新年度供应或趋紧花生在每年9月、10月上市,所以这一阶段是花生供应量最大阶段,花生价格年内低点也往往出现在这一时期。之后,随着油脂企业集中采购全年用量,加之元旦、春节等传统节日到来,需求大幅增加,花生价格振荡回升,一直持续到来年的3—5月,花生年内价格高点大多在这一时期出现。因此,从季节性规律来看,目前花生价格正处于由跌转涨的节点上。

最近几年国内花生供需面较为宽松,尤其是2020/2021年度我国花生总供应量为1905万吨,总需求量为1893万吨,期末结余为12万吨。但是,2021/2022年度,预计总供应量为1955万吨,总需求量为1961万吨,期末结余为-6万吨,主要是需求增幅较大,尤其是压榨增幅较为明显。因此,新年度开始,国内花生整体供需格局或由前几年宽松转为趋紧。

花生期货增仓明显

上半年花生油价格较高,与其他三大油脂的价差较大,价格走势关联性不高。但随着花生油在三季度下跌,其与三大油脂的价差随之缩小,近期价格走势关联性明显提高。尤其是在能源危机炒作和通货膨胀预期的影响下,能源类商品和植物油价格迎来一波较大的上涨行情,花生油价格跟随上行。

随着花生油价格反弹,油厂压榨利润增加,花生需求以及价格也开始回暖。以山东东部为例,9月16日一级花生油出厂价触及15100元/吨的阶段性低位,之后逐渐反弹,至10月26日上涨至16400元/吨。我们估算油厂压榨利润从9月16日亏损112.5元/吨上涨至10月26日盈利135元/吨。

从花生加权指数走势来看,9月17日创下年内低点8314元/吨,小幅反弹后于9月底再度下探,但并未创下年内新低,之后再度反弹,有形成双底迹象。不过,反弹未能有效突破前一平台底部8900—9000元/吨,显然该区域是关键压力位。近日,花生期价再度冲击该压力位,同时这也是60日均线压力位,一旦有效突破,有望走出一轮趋势性上涨行情。

从近期成交量和持仓量来看,均呈现放量迹象。最近几日成交量均在20万手以上,而9月不足10万手。持仓量也在逐步增加,目前超过17万手,而9月底不足8万手。技术上看,有利于花生期价突破当前的压力位。

总之,目前花生期货价格正处于一个中长期转折的关键节点,一旦有效突破8900—9000元/吨压力位,或将走出一轮趋势性上涨行情。