“冬储”倒计时,多家钢厂公布冬储政策

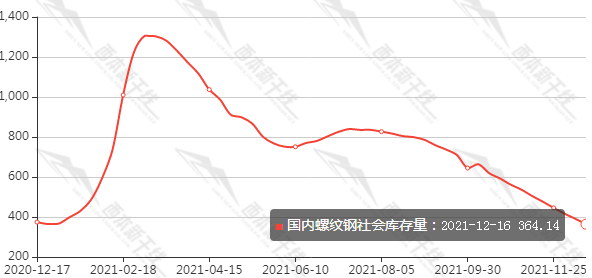

时至12月中下旬,2021年已经进入了倒计时。从时间节点上来看,现在已经步入了“冬储”时节。 “冬储”顾名思义就是钢贸商在每年冬季低价购入一些钢材进行提前储备,待来年市场行情启动、价格回暖后销售,从中赚取利润。2020年底,就因为钢价居高不下,导致进行“冬储”的人较少;在2021年上半年行情启动后,钢价一路上涨,没有进行“冬储”的钢贸商们只能感慨“手无寸铁”,无限后悔。 多家钢厂公布冬储政策 与往年不同,今年钢贸商进步进行冬储较为纠结,到底是否冬储?价格达到什么水平钢贸商会选择进行冬储? 注意的是,近日,东北、江苏钢厂率先公布冬储政策。据悉,本次冬储时间为2022年1月11日至2022年2月21日。本次冬储合计投放量65万吨,采取分段冬储,分三个时间段: 第一阶段2021年12月21日至2021年12月31日,共计投放20万吨。 第二阶段2022年1月1日至2022年1月10日,共计投放20万吨。 第三阶段2022年1月11日后投放25万吨。 从目前已公布的钢厂冬储政策看,螺纹钢报价在4450―4800元/吨不等,消息面称低价货源成交好,但投放量少。 据了解,当前钢市呈现供需两弱格局,叠加明年春节时间较早,工地停工会比往年早,“钢需”强度明显减弱。此外,去年冬储时的现货价格在4300元/吨左右,目前钢价则达到4750元/吨,贸易商冬储的意愿普遍不高,今年钢厂和贸易商之间冬储博弈仍在进行当中。 中钢期货黑色系研究员赵毅表示,高基差情况下贸易商冬储意愿并不强烈,一是需求不乐观,在12月15日国家统计局公布的宏观经济数据上,1—11月份全国房地产开发投资同比增长6.0%,连续9个月下滑,包括房屋新开工、施工、竣工面积、商品房销售面积在内的多项房地产数据,继续呈负增长走势,说明房地产市场延续低迷特征,在未来需求不明朗的情况下冬储的主观意愿降低。二是价格不合适,尽管四季度螺纹钢价格出现较大下跌,但目前反弹后期螺主力合约仍在4500元/吨以上,加上现货高升水,12月16日上海、杭州等地区的现货报价4800元/吨以上,这显然超过了钢贸商的心理预期。由此可见,当前价格不足以吸引贸易商冬储,今年冬储规模或低于往年。 不过,光大期货黑色系研究总监邱跃成则认为,随着期货价格的上涨,期现基差近期收窄较为明显,加之宏观政策一直在释放宽松信号,贸易商对于冬储价格的合意心理价位水平也在抬高,今年大概率最终冬储的价格会高于去年。 “当前的市场存在想象的空间。”赵毅认为,一是北京冬奥会导致京津冀地区限产,包括唐山、邯郸等多个钢铁工业城市发布的限停产措施时间从2021年4季度覆盖到2022年1季度结束,区域性钢铁产量受影响较大。二是政策端的发力已经开始,在国内宏观经济下行压力较大的情况下,央行12月15日下调金融机构存款准备金率0.5个百分点,此举意在为实体经济注入流动性,促进经济健康发展,同时地方债发行提速有望延续至春季后,流动性缓解有助于下游需求回升。 以下为钢厂公布的冬储政策: 一、冬储时间 本次冬储时间为2022年1月11日至2022年2月21日。本次冬储合计投放量65万吨,采取分段冬储,分三个时间段: 第一阶段2021年12月21日至2021年12月31日,共计投放20万吨。 第二阶段2022年1月1日至2022年1月10日,共计投放20万吨。 第三阶段2022年1月11日后投放25万吨。 二、结算政策 1、锁定价格政策:螺纹钢HRB400EΦ18-22按照4450元/吨到货价格销售,盘螺HRB400EΦ8-10按4600元/吨到货价格销售。汽运和船运客户均可以选择。 2、汽运后结算政策:(1)指定日定价结算方式:经销商可以选择在2022年2月21日至2022年3月31日的任意一天结算,单次价格结算量不超过冬储总量的20%,指定日期不可逆。如果到3月31日仍有未结算量,则按最后结算日3月31日当天价格结算。(2)随行就市定价结算方式:自2月21日以后至4月30日,以出货日当天钢厂指导价或结算价格结算。如果到4月30日仍有未结算量,则按照最后结算日当天价格结算。 3、船运后结算:(1)随行就市定价结算方式:自2022年2月21日以后至4月30日,以出货日当天杭州地区新三洲和联鑫黄海两家网上报价均价下浮结算,螺纹钢下浮60元/吨,盘螺下浮70元/吨;(2)指定日结算方式:结算价格参照杭州地区新三洲和联鑫黄海两家网上报价均价,经销商可以选择在2022年3月1日至2022年3月31日的任意一天结算,螺纹下浮60元/吨,盘螺下浮70元/吨,单次价格结算量不超过冬储总量的20%,指定日期不可逆;如果到3月31日还有未结算量,则按最后结算日3月31日当天网价价格结算。后结算政策统一按照螺纹钢4500元/吨收款,盘螺按4650元/吨收款。 三、付款时间及优惠: 第一阶段2021年12月21日至2021年12月31日期间付款,给予每吨20优惠。 第二阶段2022年1月1日至2022年1月10日期间付款,给予每吨10优惠。 第三阶段2022年1月11日后付款无优惠。最后收款截止日期2022年1月21日。 锁定价格政策付款不计息。后结算政策自打款之日起按照月息8厘按日计息,指定日结算方式计息日截止到指定结算当日,随行就市结算方式计息截止到提货当日。 四、发货时间:从2022年1月11日起,按照各经销商冬储合同量,陆续发货。 五、本政策项下条款只针对镔鑫钢铁协议客户。 六、本次冬储数量有限,先到先得,优先鼓励锁价客户下单。 七、此政策最终解释权归镔钢营销中心。 2、东北钢厂冬储积极性两极分化 据调研统计,截至12月15日,东北建筑钢材生产企业中仅3家(含联合体)出台2022年冬储政策,较去年减少2家、较前年减少3家,从数量上看、钢厂出台冬储政策积极性一年不如一年,但从时间上看、今年3家钢厂政策出台时间较往年明显提前。同时,比对了这3家钢厂近两年冬储政策内容后发现,除了时间、贴息等做了更新外,冬储政策方案主体框架、结算等变化不大,从冬储政策内容上也可以看出来,前些年津津乐道的冬储就像春节的“年味”一样、一年不如一年。 1、收款日期明显提前。从3家钢厂收款日期的规定来看,A钢今年11月1日即开始收款、较去年提前了40天左右,截至收款时间与去年一致,都是次年的3月31日;B钢今年收款开始日期跟去年一样,不过据市场方面消息,B钢厂11月初前后在冬储政策未定的时候就已经开始收款了,相较去年提前一个月左右,截至收款时间今年定在12月31日、较去年提前了1个月;C钢今年未明确截至收款时间,不过今年冬储政策出台时间较去年提前1个月。整体来看,已出政策的钢厂今年在收款开始时间上较去年提前30-40天。 2、收款单价整体提高。A钢收款单价沿用去年收款单价模式,但根据当前东北价格来看,今年较去年高500-700元/吨, B钢今年收款单价4800元/吨较去年高800元/吨,C钢今年收款单价4600元/吨较去年高400元/吨,整体来看,预计今年收款单价较去年高10-20%,钢厂吨钢贴息多3-6元。 3、结算周期变化不一。从可结算周期方面来看,C钢今年较去年没有变化,A钢今年可结算周期较去推迟了两个半月左右时间,B钢今年可结算周期较去年提前了半个月。从结算周期变化来看,A钢今年部分冬储资源吨钢贴息时间成本较去年或增加100元/吨左右,B钢由于采用均价结算、贴息的时间成本较去年变化不大。结合价格走势来看,2020年12月至2021年5月、东北地区建筑钢材市场均价逐月递增,2020年12月均价与2021年3月均价差700元/吨左右,这或许是今年A钢结算周期调整的主要原因之一,不过也侧面说明了钢厂对明年3月份的市场行情还是有所期待的。 4、结算限制个别增加。从结算限制方面来看,A钢、C钢今年和去年几乎没有调整,B钢限制条件增加,今年要求第一、第二阶段不限制结算量,结算总量至少完成冬储协议量的50%,且不设上限,第三阶段剩余货物全部结算,再结合结算周期的变化来看,B钢对明年开春后的市场预估并不乐观。 5、钢厂贴息利率增长。受当前钢铁行业融资成本较去年同期有所提升影响,今年A钢、B钢贴息月利率较去年增长0.1%左右,即吨钢月贴息成本增加4.5-4.8元/吨上下,C钢月贴息成本与去年一致。 6、吨钢优惠稳中趋降。A钢、C钢今年冬储优惠与去年持平、均为40元/吨,B钢今年冬储少了20-40元/吨的回款优惠,整体较去年持平或减少20元/吨,所以今年东北钢厂冬储优惠幅度较去年整体持平、个别下降。 7、其他条款相对减少。从收款、结算、贴息等维度分析完3家钢厂政策后,“多余”出来的内容较往年有所减少,主要体现在A钢关于火运、汽运的结算补充以及B钢关于打款账户的限制方面。 下图为螺纹、热卷2010-2020年的历次冬储详细情况,钢厂每年冬储不一定全是盈利的,个别时候也会出现一定的亏损。 (图片来源:同花顺) 综合来看,今年东北地区建筑钢材生产企业发布冬储政策的企业数量较往年明显回落,但已发布政策的钢厂收款提前、单价提高、贴息增加,一方面是今年的价格比去年同期确实高出很多,另一方面或许也反应出部分钢厂在今年高利润的状态下、资金层面仍有诉求;此外,从钢厂结算周期调整等变化来看,钢厂对明年开春后的行情预判涨跌不一,有钢厂对明年3-5月份的行情还是比较谨慎的。而尚未出台冬储政策的钢厂、究竟是忙于南下无暇顾东北还是另有图谋就不得而知了。 钢市有风险,冬储需谨慎,且行且珍惜。1、江苏省镔鑫钢铁2021-2022冬储政策