焦煤关注下游复产情况

3月,焦煤期货价格虽有所波动,但是整体存在一定程度的上升预期。供应端,国内炼焦煤短期产量增幅有限,进口受澳洲焦煤禁止通关、国内疫情等因素的影响维持低位,焦煤供应暂时难有明显的增量。需求端,采暖季结束后,焦企逐步复产,疫情虽然导致焦企开工受限,但是不改中长期回升的格局。由此看来,在供应受限、需求回升的背景下,焦煤价格短期依然有望保持强势。

产量增幅有限

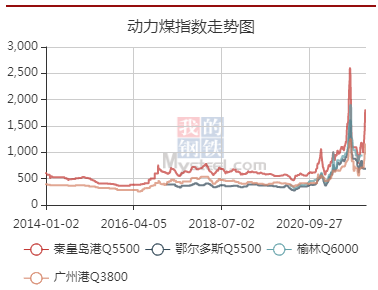

在保供稳价政策背景下,今年春节期间,煤矿放假时间缩短,煤炭产量有所释放,但是整体产量还是维持低位,1—2月,我国炼焦煤累计产量为7759万吨,同比增加0.87%。碳中和背景下,煤矿新建产能有限,焦煤供应增量不大。据统计,目前发现的焦煤新建煤矿产能只有3000万吨,占比不到全年炼焦原煤产量的3%。

另据统计,目前样本煤矿炼焦煤周度产量维持在620万吨左右,按照2021年全年高点测算,焦煤周度产量的峰值也只是在650万吨,今年国内产量预期的高点可能要比650万吨高一点,但是不会高太多。由此来看,国内炼焦煤供应受产能影响,很难有明显增量,并且近期疫情导致煤矿库存小幅增加,也会影响煤矿的开工积极性。

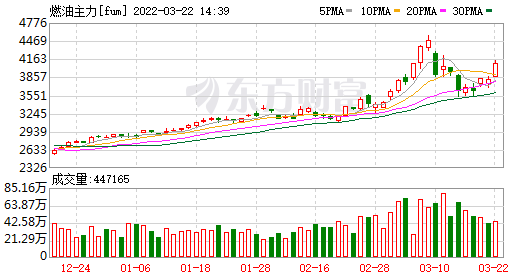

进口维持低位

我国焦煤对外依存度较高,一年进口占全部供应的10%—13%,所以进口端的焦煤直接影响我国的焦煤价格。1—2月,我国焦煤累计进口850万吨,同比增长34%。其中,1月同比增长76%,2月同比下降7%。

我国焦煤进口来源国主要是澳大利亚、蒙古、俄罗斯、美国和加拿大,首先,澳洲焦煤由于前期滞港量通关,2月底已经通关结束,短期不会有澳洲焦煤的通关,会给我国焦煤进口带来很大一部分减量。其次,蒙煤是我国焦煤进口的主要增量,大部分蒙古煤炭资源都出口到中国,但是蒙煤主要是汽运运输,受疫情的影响,进口量一直保持在低位。目前,蒙煤通关保持约200车,4月有望恢复到300车,但是考虑到疫情情况,蒙煤依然处于相对偏低的水平。最后,受俄乌冲突的影响,俄罗斯有一部分潜在的焦煤增量出口到中国,并且美国、加拿大从去年开始出口到中国的焦煤也在增多,但是从数量上看难以弥补澳煤和蒙煤的缺口。同时,国际炼焦煤价格处在历史高位,也不利于更多的进口。

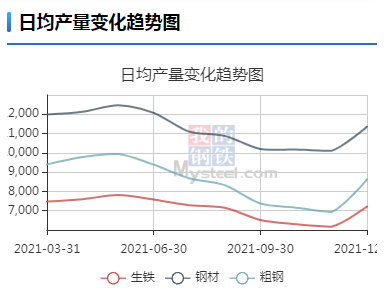

供应有所偏紧

焦煤的下游是焦炭,采暖季结束后,焦炭产量逐步恢复,247家钢厂和全样本焦化厂日均焦炭产量从2月下旬的102万吨已经恢复到112万吨,短期受疫情影响,预计焦炭产量恢复速度有所放缓,但是随着限产结束,焦炭产量增加,焦煤今年的需求在不断转好。全国焦炭产能约5.5亿吨,2021—2022年依然是新增产能投放较多的年份,所以总产能在增加。数据显示,截至3月中旬,今年已经淘汰焦化产能410万吨,新增1043万吨,净新增633万吨。因此,随着焦炭产能投放,加上焦企利润回升,焦煤需求还会有进一步回升的空间。

焦煤的库存数据也验证了供应紧缺的格局,从2月焦煤就开始去库,截至3月25日,样本矿山+独立焦企+钢厂+港口焦煤的总库存为2608.19万吨,同比下降471.57万吨。此外,下游焦煤库存更低,全样本独立焦企的焦煤库存为1282.1万吨,同比下降405.9万吨;247家钢厂的焦煤库存为893万吨,同比下降232.76万吨。钢厂和焦化厂的焦炭平均可用天数只有14.79天,同比减少2.4天。焦煤库存历史同期最低,对焦煤价格形成较强支撑,随着焦炭产量逐渐恢复,对应焦煤更加紧缺。

整体来看,就焦煤而言,短期部分高价现货资源的回落更多是因运输受限,受市场情绪的拖累。在钢厂和焦化厂的复产周期中,焦煤供应端的增量依然无法弥补需求端的增量,焦煤供应偏紧格局将会继续维持,价格有望保持强势。不过,市场仍然存在一些不确定性因素,投资者勿盲目追涨追跌,避免风险。(东吴期货)

关键词: 复产情况